A 1208. számú bevallás újdonságai

✎ Hartmann Rita, Hársfai Csabáné

A személyi jövedelemadót érintő, valamint a járulékokra vonatkozó rendelkezések tekintetében a 2012. január 1-jén hatályba lépett jogszabályok sok újdonságot tartalmaznak, ezért jelen cikkünkben a legfontosabb, az adózók széles körét érintő változásokat mutatjuk be. Külön feltüntetjük a bevalláshoz tartozó, az egyes lapok kitöltésére vonatkozó fontosabb elemeket, illetőleg külön jelezzük a módosításokat, kiegészítéseket, mellyel segítséget kívánunk nyújtani a bevallás kitöltésénél.

I. Személyi jövedelemadót érintő fontosabb változások:

Az adó mértékét befolyásoló új rendelkezések

A 2011. évben bevezetett 16 százalékos adókulcs 2012-re változatlan marad.

Adójóváírás

2012. január 1-jétől megszűnik az adójóváírás, ennek megfelelően adójóváírást a 2011-ben megszerzettnek minősülő bér adójával szemben lehet alkalmazni. Ez a rendelkezés jelentősen egyszerűsíti az adózási szabályokat. A 2012. évi adóváltozások miatt, annak érdekében, hogy senki ne kerüljön olyan helyzetbe, hogy a keresete csökken – amennyiben a munkabérek elvárt emeléséről szóló kormányrendelet szerinti elvárt béremelést a munkáltató valamennyi, folyamatosan foglalkoztatott munkavállalója tekintetében végrehajtotta – adókedvezmény igénybevételi lehetőséget biztosít a 2012. január 1-jétől hatályba lépett szociális hozzájárulási adó.

Adóalap-kiegészítés

Az összevont adóalapba tartozó jövedelmeket terhelő adóalap-kiegészítési szabályok is változtak 2012. január 1-jétől, már csak az összevont adóalapba tartozó jövedelmek 2 millió 424 ezer forint feletti részére kell azt alkalmazni. Ez a rendelkezés azt jelenti, hogy az említett értékhatárt meg nem haladó részre érvényesül a 16 százalékos egykulcsos adó. Az adóalap-kiegészítés mértéke 2012-ben is 27 százalék, amely 2013. évtől 0 százalék lesz, vagyis teljes egészében megszűnik.

Ugyancsak az adóalap-kiegészítést érinti az a rendelkezés is, hogy a megállapított jövedelem 78 százalékát kell jövedelemként figyelembe venni akkor, ha a magánszemély kötelezett a szociális hozzájárulás, az egészségügyi hozzájárulás megfizetésére feltéve, hogy azt részére nem térítették meg vagy azt költségként nem számolhatja el. A módosítás lényege, hogy a szabály alkalmazhatósága nem a magánszemély döntésétől függ, vagyis abban az esetben, ha az említett közterhek költségként történő elszámolhatóságát a személyi jövedelemadóról szóló 1995. évi CXVII. törvény (a továbbiakban: Szja tv.) lehetővé teszi, akkor a megállapított jövedelem 100 százaléka számít jövedelemnek, vagyis ez lesz az adóalap-kiegészítés alapja.

Családi kedvezmény

2012. évben változnak a vonatkozó rendelkezések, ugyanis a családi kedvezmény érvényesítésének nem lesz feltétele, hogy a gyermekre tekintettel a családi pótlékot folyósítsák, elegendő lesz a családi pótlékra való jogosultság. Azok a személyek azonban, akik a családi pótlékot vagyonkezelői joggal felruházott gyámként vagy vagyonkezelő eseti gondnokként intézetben, gyermekotthonban nevelt gyermekre tekintettel kapják, nem jogosultak a családi kedvezmény érvényesítésére. Az előzőekből következően a családi kedvezmény gyermekre tekintettel arra a hónapra jár, amely hónapra a gyermekre tekintettel a magánszemély a családok támogatásáról szóló törvény alapján családi pótlékra jogosult lesz. Az eltartotti létszám meghatározására vonatkozó szabályok is változnak, ugyanis 2012-ben eltartottként lehet figyelembe venni azt a személyt is, aki a családi pótlék összegének a megállapítása szempontjából figyelembe vehető, vagyis nem szükséges, hogy a jogosult részére a családi pótlékot ténylegesen is a magasabb összegben állapítsák meg.

A családi kedvezményt érintő módosítás a rokkantsági járadékban részesülő kedvezményezettel függ össze. A változás lényege az, hogy a rokkantsági járadékban részesülőre tekintettel a vele közös háztartásban élő hozzátartozói közül egy lehet jogosult a kedvezmény érvényesítésére. Nem változik az a szabály, hogy saját magára tekintettel maga a rokkantsági járadékban részesülő is jogosult a családi kedvezményre.

Az adóelőleg-szabályok módosításai

Az adóalap-kiegészítéssel összefüggő módosításokon túl két fontos módosítást tartalmaz a 2012. évi törvény az adóelőleggel kapcsolatban. Az egyik fontos változás, hogy a kifizetőnek számlaadás esetén adóelőleget kell levonnia a magánszemélytől akkor is, ha adószámmal rendelkezik. Nem kell azonban továbbra sem adóelőleget vonni az egyéni vállalkozótól, az őstermelő magánszemélytől és a családi gazdálkodótól az e tevékenységére tekintettel kifizetett összegekből akkor, ha az említettek a törvényben meghatározottak szerint a kivételre jogosító státuszukat igazolják.

A másik fontos rendelkezés, hogy a kifizetőnek legalább a bevétel 50 százalékát kell jövedelemként figyelembe venni akkor is, ha a magánszemély az 50 százaléknál magasabb költségről nyilatkozik.

Amennyiben a magánszemély nem nyilatkozik, önálló tevékenység esetén a 90 százalékos szabályt kell alkalmazni.

Az adóalap-kiegészítés alkalmazása az adóelőleg megállapításánál

Tekintettel arra, hogy 2012-től az összevont adóalapba tartozó jövedelemnek csak egy meghatározott részét kell az adóalap-kiegészítéssel növelni, ezért értelemszerűen az adóelőleg számítására vonatkozó szabályok is módosulnak.

Az adóelőleg megállapítása során nem kell az adóalap-kiegészítést alkalmazni az adóköteles társadalombiztosítási ellátásra akkor, ha a kifizető nem a munkáltatója is egyben a magánszemélynek, továbbá nem terheli az adóalap-kiegészítés az adóelőleg számítása során az adóköteles munkanélküli ellátást sem.

Az adóelőleg megállapítására és megfizetésére kötelezett magánszemélynek akkor nem kell az adóelőleg számításakor az adóalap-kiegészítést alkalmazni, ha az általa megszerzett jövedelem összege más, az összevont adóalapba tartozó jövedelemmel együtt sem haladja meg a 2 millió 424 ezer forintot.

A kifizetőtől, munkáltatótól származó bevétel tekintetében a magánszemély írásban kérheti, hogy a kifizetett összeg egészére vagy az általa meghatározott részére a kifizető, munkáltató alkalmazza az adóalap-kiegészítést. Köteles ilyen nyilatkozatot tenni a magánszemély akkor, ha az összevont adóalapba tartozó várható éves jövedelme a 2 millió 424 ezer forintot meghaladja. Amennyiben a magánszemély e nyilatkozattételi kötelezettségét elmulasztja, és ennek következtében 10 ezer forintot meghaladó befizetési különbözet mutatkozik az adóév végén, akkor 12 százalék különbözeti bírságot kell fizetnie.

Munkáltatóra vonatkozó szabályok

Az adóelőleget megállapító munkáltatónak az adóalap-kiegészítést az általa juttatott, az összevont adóalapba tartozó jövedelem azon részére kell alkalmaznia, amely meghaladja a 2 millió 424 ezer forintot. Az adóelőleg számítása során az előző munkáltató által kiadott megszűnő „adatlapon” szereplő jövedelmet saját kifizetésként kell kezelnie a munkáltatónak. A nem rendszeres jövedelem (jutalom, prémium stb.) esetén az éves várható összevont adóalapba tartozó jövedelemre is tekintettel az adóalap-kiegészítést a 2 millió 424 ezer forint feletti részre kell alkalmazni.

Kifizetőre vonatkozó szabályok

A kifizetőnek nem kell alkalmaznia az adóalap-kiegészítést az általa kifizetett összeg tekintetében akkor, ha a magánszemély írásban nyilatkozik a kifizetőnek, hogy az összevont adóalapba tartozó várható éves jövedelme nem haladja meg az értékhatárt. Amennyiben a kifizető által a magánszemélynek juttatott jövedelem az értékhatárt meghaladja, akkor a nyilatkozattól függetlenül a meghaladó rész tekintetében köteles alkalmazni az adóalap-kiegészítést.

Béren kívüli és a kifizetőt terhelő adó mellett adható egyes juttatások

2012. január 1-jétől jelentősen átalakulnak a fejezetcímben szereplő juttatások. Bővül az Szja tv 70. §-a szerinti juttatások köre (például egyes meghatározott juttatásnak minősül az adóévben biztosított béren kívüli juttatások együttes értékének az évi 500 ezer forintot, illetve az 500 ezer forintnak arányos összegét (éves keretösszeg) meghaladó része). Továbbá a béren kívüli juttatások után a juttatónak 10 százalék egészségügyi hozzájárulást is kell fizetnie. A 70. § szerinti juttatások esetén marad a 27 százalék egészségügyi hozzájárulás. Az adó alapja továbbra is a juttatás értékének 1,19-szerese, mértéke pedig 16 százalék marad. Az egészségügyi hozzájárulás alapja megegyezik a személyi jövedelemadó alapjával.

Reprezentáció és üzleti ajándék

Változik az üzleti ajándék fogalma, vagyis minden ajándék – értékétől függetlenül – üzleti ajándéknak minősül akkor, ha azt az üzleti kapcsolatok keretében az üzleti partnernek adja a juttató. Fontos változás, hogy megszűnik az adóalanyok által nyújtott reprezentáció és üzleti ajándék adómentessége, azok teljes egészében adókötelessé válnak. Az eltérő üzleti évet alkalmazóknak a módosult szabályokat a 2012-ben kezdődő üzleti évben kell alkalmazniuk. Részleges mentességet csak a társadalmi szervezetek, köztestületek, egyházi jogi személyek és az alapítványok élveznek. Esetükben az adóévben nyújtott reprezentáció és a minimálbér 25 százalékát meg nem haladó egyedi értékű üzleti ajándék együttes értékéből nem visel közterhet a közhasznú, illetve a cél szerinti tevékenység érdekében felmerült költség 10 százalékát, de legfeljebb az adóévre elszámolt bevétel 10 százalékát meg nem haladó rész. Ebből következően az említett körbe nem tartozó kifizetők esetében a társasági adóalanyokhoz hasonlóan a reprezentáció és az üzleti ajándék egésze adóköteles juttatás lesz.

Az adót a kedvezményezetti körbe nem tartozóknak a juttatást követő hónap 12. napjáig kell bevallaniuk és megfizetniük.

Egyes munkáltatói juttatások

2012. január 1-jétől ismételten lehetősége lesz a munkáltatónak arra, hogy a munkavállalóinak természetben olyan juttatásokat adjon a saját adókötelezettsége mellett, amely juttatások nincsenek nevesítve a kifizetőt terhelő adó mellett adható juttatásként. A rendelkezés nem ismeretlen, ugyanis a 2009. december 31-éig hatályos Szja tv. gyakorlatilag azonos szabályozást tartalmazott e tekintetben. A feltétel az, hogy valamennyi munkavállaló azonos juttatásban részesüljön és e juttatás ténylegesen is elérhető legyen a számára, vagy egy mindenki által megismerhető belső szabályzatban közös ismérv alapján kialakított csoport tagjai részesüljenek azonos juttatásban. A különböző csoportok kialakítása során egyetlen dolog nem lehet a közös ismérv, ez pedig a munkavégzés minősége. Az előbb említettek szerint részesülhetnek juttatásban a kirendelt és a munkaerő-kölcsönzés keretében bérelt munkavállalók, a nyugdíjas munkavállaló, az előzőek és az elhunyt munkavállaló közeli hozzátartozói, a szakképző iskolai tanuló, a kötelező szakmai gyakorlaton lévő hallgató.

A jövő évtől ismét szerepet kap a cafeteria a személyi jövedelemadózásban a következők szerint. Abban az esetben, ha a munkáltató valamennyi dolgozója részére azonos értékben meghatározott keret terhére biztosítja a választási lehetőséget azonos juttatások közül, akkor az Szja tv-ben nem nevesített juttatás is lehet olyan, amely után nem a magánszemély adózik akkor is, ha a másik dolgozó mást választott. Az előzőek érvényesülnek abban az esetben is, ha a közös ismérv alapján kialakított csoportok tagjainak biztosít választási lehetőséget a munkáltató az általa felkínált termékekből, szolgáltatásokból az azonos módszerrel megállapított nagyságú keretet terhére.

Rendezvénnyel, eseménnyel összefüggő, több magánszemélynek adott juttatás

Gyakran előfordul, hogy a kifizető reprezentációnak nem minősülő eseményen, rendezvényen látja vendégül a magánszemélyeket. Ezek a rendezvények, események jellemzően vendéglátásra, szabadidőprogramra irányulnak. 2012. január 1-jétől lehetőség van arra is, hogy a résztvevőknek a rendezvényen ajándékot adjanak. A magánszemélyeknek adott ajándék akkor minősül egyes meghatározott juttatásnak, ha annak értéke nem haladja meg a minimálbér 25 százalékát. Az adó alapja a rendezvény és az adott ajándék költségének 1,19-szerese.

Adómentesnek, üzleti ajándéknak nem tekinthető juttatások

2012. évtől megszűnik az a lehetőség, hogy a juttató által nem azonosítható személyeknek reklám céljából a minimálbér 1 százalékát meg nem haladó értékű ajándékot adjanak a saját adófizetési kötelezettségük mellett. E megszűnő rendelkezés helyett egy ennél sokkal kedvezőbb szabály került a törvénybe. Az új szabály szerint egyes meghatározott juttatásnak minősül az adómentesnek, üzleti ajándéknak nem minősülő üzletpolitikai (reklám) célú juttatás akkor, ha az nem tartozik a szerencsejáték szervezéséről szóló törvény hatálya alá. E szerint adóznak majd a különböző vásárláshoz nem kötődő promóciós játékok, honlapokon történő regisztrációhoz kapcsolódó juttatások.

Béren kívüli juttatások

A béren kívüli juttatásokra vonatkozó szabályozás számos elemében változatlan maradt, ugyanakkor mégis elmondható, hogy jelentősen átalakul. Nem lehet 2012. évben béren kívüli juttatásként Internet-használatot biztosítani és már 2011. október 1-jétől üdülési csekket adni. A munkavégzéshez biztosított Internet-használat továbbra sem visel közterhet, adómentesen pedig a 2012. évben a Nemzeti Üdülési Alapítvány sem adhat pályázat alapján üdülési csekket a szociálisan rászorulók részére.

Átalakul a Széchenyi Pihenő Kártya (a továbbiakban: SZÉP kártya) útján adható juttatásra, valamint az étkeztetés címén adott juttatásokra vonatkozó szabályozás.

A SZÉP kártyával kapcsolatos adózási tudnivalók

A SZÉP kártya a jövőben három „zsebes” lesz, azaz három alszámlát alakítanak ki (szálláshely, vendéglátás és szabadidő alszámla). A szálláshely alszámlára 225 ezer, a vendéglátás alszámlára 150 ezer, míg a szabadidő alszámlára 75 ezer forintot utalhat a munkáltató kedvezményes adózás mellett. Az egyes alszámlák nem átjárhatók, nem kell szálláshely szolgáltatást is igénybe venni 2012-ben ahhoz, hogy a vendéglátó vagy a szabadidő alszámlán lévő összegeket felhasználjuk. Az előzőekben említett értékhatárok akkor sem léphetők túl, ha a magánszemélynek több munkáltatója is van és mindegyik ad ezen a címen juttatást. Amennyiben a munkavállaló másik munkáltatójától is részesül ilyen juttatásban, nyilatkoznia kell a juttatóknak erről és a másik juttató által biztosított juttatás értékéről.

Az étkeztetésre vonatkozó szabályok

A munkáltató a magánszemélyek étkeztetését a következők szerint oldhatja meg.

Meleg étkeztetés

Munkahelyi, üzemi étkeztetésnek minősül a munkáltató telephelyén működő étkezőhelyen megvalósuló ételfogyasztás formájában juttatott jövedelem. Abban az esetben, ha a munkáltató telephelyén működő, kizárólag az adott munkáltató munkavállalóit ellátó munkahelyi étkezőhely van, akkor az étkeztetés megvalósulhat olyan formában is, hogy a munkáltató vagy az étkezőhelyet üzemeltető olyan utalványt, elektronikus adathordozót bocsát ki, amely csak az említett étkezőhelyen használható fel étkezés céljából.

Mindkét esetben a kedvező adózási lehetőség feltételei az előzőeken túlmenően az, hogy a juttatás értéke ne haladja meg a 12 ezer 500 forintot.

Hideg étkezési utalvány

Lehetősége van a munkáltatónak arra, hogy a dolgozóinak fogyasztásra készétel vásárlására jogosító utalványt adjon havi 5 ezer forintot meg nem haladó értékben minden olyan hónapra, amely hónapban a juttatás alapjául szolgáló jogviszony fennáll. Az említett utalvány az Erzsébet utalvány lesz, amelyet a Nemzeti Üdülési Alapítvány bocsát ki. A juttatás utólag is adható. Az Szja tv. az átmeneti rendelkezések között lehetővé teszi, hogy az Erzsébet utalványt 2012. december 31-éig melegkonyhás vendéglátóhelyeken is felhasználja a tulajdonosa.

A kétféle lehetőség közül a magánszemély választhat, de akár mind a kétféle juttatást is igényelheti. Fontos tudni, hogy az étkezési juttatás bármelyik formájának juttatása nem zárja ki, hogy a munkáltató a SZÉP kártya vendéglátó „zsebébe” is utaljon a dolgozója részére.

Étkezési juttatást kaphat a munkavállaló mellett a kirendelt és a kölcsönzött munkavállaló, a nyugdíjas munkavállaló, a szakképző iskolai tanuló, kötelező szakmai gyakorlatának ideje alatt a hallgató is.

Az értékhatárt meghaladóan adott juttatások adókötelezettsége

Amennyiben az egyes juttatások megfelelnek a törvényi feltételeknek, csak az értékhatárt lépik túl, akkor az értékhatárt meghaladó rész egyes meghatározott juttatásnak minősül, vagyis nem 10, hanem 27 százalékos egészségügyi hozzájárulás terheli.

Új szabály 2012. január 1-jétől, hogy amennyiben a béren kívüli juttatások együttes értéke az adóévben az 500 ezer forintot meghaladja, akkor az 500 ezer forintot meghaladó rész az Szja tv. 70. §-a szerinti egyes meghatározott juttatásnak minősül. Ebben az esetben is az 500 ezer forintot meghaladó rész után 27 százalék az egészségügyi hozzájárulás mértéke. Abban az esetben, ha a magánszemély juttatás alapjául szolgáló jogviszonya nem áll fenn az adóév egészében, akkor az értékhatár szempontjából az 500 ezer forintnak a jogviszony fennállásával arányos része nem visel magasabb közterhet.

Változások az egyes lapok tekintetében: 1208A főlap

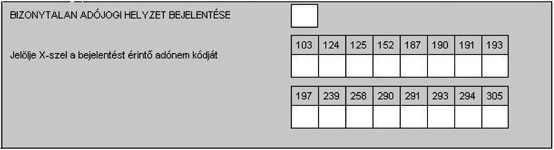

Új elemként található a bizonytalan adójogi helyzet bejelentésére vonatkozó kódkocka, valamint a bejelentést érintő adónem kódok megjelölését szolgáló kódkockák.

Ha az Art. 33/A. § (1)-(5) bekezdéseiben foglaltak alapján az adózó élni kíván a bizonytalan adójogi helyzet bejelentésének lehetőségével, akkor azt a kódkockában kell jeleznie. Amennyiben a bizonytalan adójogi helyzet bejelentésére vonatkozó jelzés megtörtént, úgy a „Jelölje X-szel a bejelentést érintő adónem kódját” kódkockák kitöltése is szükséges, a megfelelő adónem kód megjelölésével (egyszerre több adónemkód is bejelölhető).

A bizonytalan adójogi helyzet bejelentésével kapcsolatos főbb tudnivalók:

Az adózó (ideértve az adóbevallást benyújtó más személyt is) a bevallás benyújtására előírt határidőig benyújtott adóbevallásában bejelentheti az állami adóhatóságnak, hogy az általa az adóbevallásban feltüntetett fizetendő vagy visszaigényelhető adó összege azért lehet hibás, mert az adó megállapítása szempontjából meghatározó jogszabályi rendelkezés általa elfogadott értelmezése tévesnek minősülhet. E határidő elmulasztása esetén, a bejelentés megtétele jogvesztő, igazolási kérelem előterjesztésének nincs helye.

Önellenőrzés keretében nincs lehetőség a bejelentés megtételére.

A bejelentésnek nem lehet a tárgya az általános forgalmi adó és az innovációs járulék, továbbá a szokásos piaci ár megállapítása vagy adókedvezmény igénybevétele nem szolgálhat a bejelentés alapjául.

Több jogcímen fennálló adókötelezettség bevallására alkalmas nyomtatvány esetében a bejelentést adónként külön-külön kell megtenni. Az adóra vonatkozóan tett bejelentés hatálya kiterjed az adónak az ugyanazon a bevallási nyomtatványon feltüntetett vagy feltüntethető előlegére is.

A bejelentés nem bizonyítja, hogy az adózó által elfogadott jogszabály-értelmezés téves. Téves jogszabály-értelmezés esetében a bejelentés az adózót nem mentesíti az adóhiány megfizetése alól.

A bejelentés díjköteles. A díj mértéke a bejelentés tárgyát képező adónként az adó adóbevallásban feltüntetett fizetendő vagy visszaigényelt összege abszolút értékének 0,5 százaléka, de legalább 100 ezer és legfeljebb 5 millió forint.

A díjat az adóhatóság által e célra kijelölt számlára a bejelentést tartalmazó adóbevallás benyújtásának napjáig kell megfizetni; e határidő elmulasztása esetén igazolási kérelem előterjesztésének nincs helye.

Fontos változás még, hogy míg a 1108. számú járulékbevallás főlapján az önellenőrzés keretében benyújtott bevallás esetében fel kellett tüntetni az önellenőrzés esedékességének dátumát, addig a 1208. számú bevalláson ezen kódkockák már nem találhatók. Az Art. 50. §-a (1) bekezdése alapján, amennyiben az adózó az önellenőrzésével az adóalapot, adót és költségvetési támogatást helyesbíti, úgy azt az érintett bevallás benyújtásával teheti meg. A befizetési kötelezettséget – amennyiben az önellenőrzés során kötelezettség-növekedése van – a bevallás benyújtásával egyidejűleg kell teljesíteni.

1208A-01. számú lap:

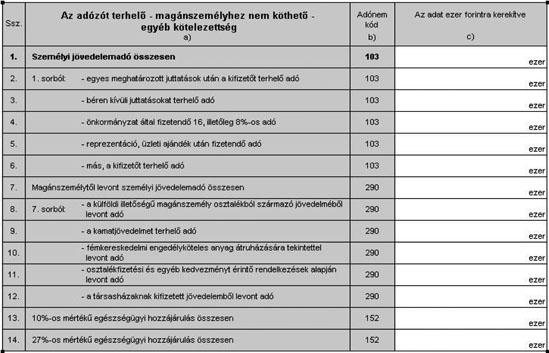

Mint látható, e lap adattartalmában is változás történt az előző évihez képest. Külön kell szerepeltetni az adózót terhelő – magánszemélyhez nem köthető – egyéb kötelezettségeket, valamint a magánszemélytől levont személyi jövedelemadót. Új sorként jelentkezik a fémkereskedelmi engedélyköteles anyag átruházására tekintettel levont adó, valamint a 10 százalékos mértékű egészségügyi hozzájárulás. Kikerült a reprezentáció, üzleti ajándék utáni 54 százalékos adó feltüntetése.

1208M lap (magánszemélyenkénti összesítő lap) kitöltésével kapcsolatos kiegészítés:

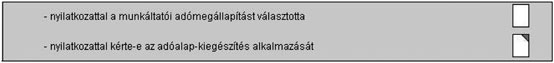

Az azonosító adatok rögzítésén túl, az M-es lapon jelölni szükséges, ha a magánszemély a 2011-es adóévre nyilatkozattal munkáltatói adómegállapítást választott. Az Art. 27. § (5) bekezdése alapján a munkáltató a munkáltatói adómegállapítást – igen/nem megjelöléssel – választó magánszemélyekről a 2012. január havi bevallásában az adóévet követő év február 12-ig szolgáltat adatot.

1208M-04. számú lap:

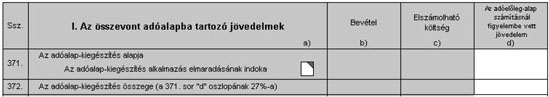

Ezen a lapon történik meg az összevont adóalapba tartozó jövedelmek megállapítása, a bevétel, az elszámolható költség, valamint az adóelőleg-alap számításánál figyelembe vett jövedelem kiszámításával egyidejűleg. A levezetésre vonatkozó tudnivalókat részletesen a kitöltési útmutató tartalmazza, illetőleg a cikk bevezető részében a fontosabb változásokat említettük. Jelen ismertetésben csak a 371. sorra vonatkozó fontosabb elemek szerepelnek. Ebben a sorban azt az összeget kell szerepeltetni, amely után az adózó az adóalap-kiegészítést alkalmazza.

Fontos megjegyezni, hogy ezen sor kitöltése nem kötelező, de amennyiben nem szerepel benne adat, úgy a sorban szereplő kódkockában jelölni kell, hogy az adóalap-kiegészítés alkalmazása milyen okból maradt el.

A kódkockában az alábbi értékek szerepelhetnek:

1. Törvényben meghatározott okok

Nem kell az adóalap-kiegészítést alkalmazni:

• az adóköteles társadalombiztosítási ellátás adóelőlegének a megállapításakor, ha

• a kifizető nem a magánszemély munkáltatója is egyben,

• ha a bevétel adóelőleg megállapítására nem kötelezett kifizetőtől, kifizetőnek nem minősülő személytől származik, és annak összege más, az összevont adóalapba tartozó jövedelmekkel együtt sem haladja meg a 2 millió 424 ezer forintot,

• az adóköteles munkanélküli ellátás adóelőlegének a megállapításakor,

• az összevont adóalap 2 millió 424 ezer forintot meg nem haladó része után.

2. A magánszemély az adóelőleg-nyilatkozatában „így” nyilatkozott

Nem kell az adóalap-kiegészítést alkalmazni az adóelőleg számításánál figyelembe vett jövedelem azon része után, amely nem haladja meg a 2 millió 424 ezer forintot akkor, ha a magánszemély a kifizetést megelőzően az adóelőleg-nyilatkozatában írásban nyilatkozik a kifizetőnek, hogy az összevont adóalapba tartozó várható éves jövedelme az adott kifizetéssel együtt sem haladja meg az adóalap-kiegészítés alól mentesített jövedelmet.

Fontos, hogy a kifizető a magánszemély nyilatkozatától függetlenül alkalmazza az adóalap-kiegészítést az általa juttatott, az adóév elejétől összesített adóelőleg-alap számításánál figyelembe vett jövedelmei azon részére, amely az értékhatárt meghaladja.

A munkáltató által juttatott jövedelemnek minősül a korábbi munkáltató által a munkaviszony megszüntetésekor igazolt összeg is.

Az előzőekben leírtaktól függetlenül a magánszemély az adóelőleget megállapító munkáltatótól, kifizetőtől írásbeli nyilatkozatban

a) kérheti, hogy az adott kifizetés adóelőlegének megállapítása során a jövedelem egészére vagy annak a nyilatkozatban megjelölt részére alkalmazza az adóalap-kiegészítést,

b) köteles kérni az adóalap-kiegészítés alkalmazását akkor, ha a várható éves összevonás alá eső jövedelme a 2 millió 424 ezer forintot meghaladja, azzal, hogy a nyilatkozattételi kötelezettség elmulasztása esetén a magánszemély az Szja törvény 48. § (4) bekezdés b) pontjában meghatározott különbözeti bírság fizetésére köteles. (A nyilatkozatot a 1208M lap (C) blokkjában található kódkockában szükséges jelezni.)

A 372. sorban kell szerepeltetni az adóalap-kiegészítés összegét [a 371. sor d) oszlopának 27 százaléka].

II. Járulékadatokat érintő fontosabb változások:

• A bevallás már nem tartalmazza a magán-nyugdíjpénztárakkal kapcsolatos tagdíj és tagdíj kiegészítésre vonatkozó sorokat, illetve a pénztári tagság tényével kapcsolatos mezőket. A Magyarország pénzügyi stabilitásáról szóló 2011. évi CXCIV. törvény módosította – többek között – a Tbj. 19. § (2) bekezdését, melynek alapján 2011. december 31-től a pénztári tagsággal rendelkező magánszemélyektől is 10 százalék nyugdíjjárulékot kell megállapítaniuk és levonniuk a kifizetőknek, illetve munkáltatóknak.

• Megszűnt a társadalombiztosítási járulék és új adónemként bevezették a szociális hozzájárulási adó, amely a kifizetőt a természetes személlyel fennálló egyes jogviszonyaira, más személyt a törvény külön rendelkezései alapján terhelő kötelezettség. Amennyiben a kifizető, illetve munkáltató a magánszeméllyel kapcsolatosan jogszabályban meghatározott, a szociális hozzájárulási adóból levonható kedvezményt nem érvényesíthet, akkor a kötelezettséget a 1208M-05 számú lapon kell bevallania. A számított adó az adóalap 27 százaléka.

• A nyugdíjjárulék megfizetése esetében változatlanul érvényesül a járulékfizetési felső határ, melynek összege 2012. évben naptári naponként 21 700 forint, egész évre számítva (366 x 21 700 forint =) 7 942 200 forint.

• 2012. évben a minimálbér havi összege 93.000 forintra, a garantált bérminimum pedig 108.000 forintra változott.

• A kiegészítő tevékenységet folytató társas vállalkozó után a társas vállalkozás 2012. évben havi 6 390 forint (napi 213 forint) összegű egészségügyi szolgáltatási járulékot fizet. Több jogviszony egyidejű fennállása esetén a kiegészítő tevékenységet folytató vállalkozó után az egészségügyi szolgáltatási járulékot változatlanul csak egy jogviszonyban kell megfizetni.

• Változott az – 1208M-08-13-as számú lapok fejlécében található – „alkalmazás minősége” rovat kitöltése, ugyanis a korábbi években a magánszemély nyugdíjas státuszát jelölő első rovat két karakter hosszúra módosult a választható kódok bővülése miatt.

Ezzel összefüggésben változott a 1208M-09-es számú lapon az „562. Nyugdíjfolyósító Igazgatóság által folyósított ellátásban részesülő személy által fizetendő nyugdíjjárulék alapja” sor kitöltése, ugyanis ezt a sort kell kitölteni, ha az alkalmazás minősége első két rovatában 1-es, 2-es, 3-as, illetve 4-es kódszámot tüntetnek fel.

• Megszűntek a társadalombiztosítási nyugdíjrendszerbe tartozó, illetve a magán-nyugdíjpénztári tagsággal rendelkező magánszemélyektől levont egyszerűsített közteherviselési hozzájárulás kötelezettség bevallására kialakított külön sorok. A 1208M-10-es számú lapon a magán-nyugdíjpénztári tagság tényétől függetlenül az ekho-t a kifizető a 623-626. sorokban tünteti fel a járulékfizetési felső határ túllépéséig.

• A 1208M számú bevallásban legjelentősebben a 11-es és 12-es számú lapok változtak a 2011. évhez képest, melyeken a magánszemélyekkel összefüggő járulék kedvezmények levezetése szerepel.

Az e lapon található kedvezmények alapjaként figyelembe nem vehető juttatással összefüggő kötelezettséget, illetve a foglalkoztatott által fizetendő nyugdíjjárulékot, egészségbiztosítási- és munkaerő-piaci (egyéni) járulékot – melyek tekintetében kedvezmény nem érvényesíthető –, az általános szabályok szerint elkülönülten, a 1208M-08-as és a 1208M-09-es lapokon kell közölni.

2012. évtől az alábbi új kedvezmények levezetésével bővült a bevallás:

• START BÓNUSZ kártya kiváltására jogosult 2012. január 1-jétől

a) a START BÓNUSZ kártya – külön jogszabályban meghatározott módon történő – igénylésének időpontját közvetlenül megelőzően legalább 3 hónapig álláskeresőként folyamatosan nyilvántartott személy, vagy

b) az a személy, aki a gyermekgondozási segély, a gyermekgondozási díj, gyermeknevelési támogatás, valamint az ápolási díj folyósításának megszűnését követő egy éven (365 napon) belül kíván foglalkoztatásra irányuló jogviszonyt létesíteni, vagy aki a gyermek egyéves korának betöltését követően, e gyermek után igénybe vett gyermekgondozási segély folyósítása mellett kíván munkát vállalni, feltéve, hogy foglalkoztatásra irányuló jogviszonyban nem áll, és nem rendelkezik érvényes START, START PLUSZ vagy START EXTRA kártyával.

Érvényes START BÓNUSZ kártyával rendelkező természetes személy (munkavállaló) esetében a részkedvezmény a foglalkoztatás első évében egyenlő az adómegállapítási időszakra megillető, az adó alapjának megállapításánál figyelembe vett, a munkavállalót terhelő közterhekkel és más levonásokkal nem csökkentett (bruttó) munkabérnek, de legfeljebb a minimálbér másfélszeresének 27 százalékával.

• Karrier Híd Programban résztvevő személy foglalkoztatásával összefüggő kedvezmény, amely megegyezik a szociális hozzájárulási adóból igénybe vehető 13,5 százalékos részkedvezmény összegével. Az adókedvezmény összegét a kifizető havonta, a magánszeméllyel az adott hónapban fennálló, adófizetési kötelezettséget eredményező munkaviszonyonként külön-külön kiszámított részkedvezmények összegeként állapítja meg.

A részkedvezmény egyenlő a természetes személyt (munkavállalót) a hatósági bizonyítványa érvényességi idején belül eső adómegállapítási időszakra megillető, az adó alapjának megállapításánál figyelembe vett, a munkavállalót terhelő közterhekkel és más levonásokkal nem csökkentett (bruttó) munkabérnek, de legfeljebb a minimálbér kétszeresének a 13,5 százalékával.

• Munkabérek nettó értékének megőrzését célzó adókedvezmények esetén az adókedvezmény összegét havonta az adott hónap egészében fennálló adófizetési kötelezettséget eredményező munkaviszonyonként külön-külön – a részkedvezmény alapját és mértékét figyelembe véve – kiszámított részkedvezmények összegeként kell megállapítani. A részkedvezmény alapja a kifizetővel munkaviszonyban álló természetes személyt (munkavállalót) az adómegállapítási időszakra megillető, az adó alapjának megállapításánál figyelembe vett, a munkavállalót terhelő közterhekkel és más levonásokkal nem csökkentett (bruttó) munkabér. A kedvezmény mértéke 2012. évre havonta a kedvezményalap 21,5 százaléka, de legfeljebb 16 125 forint, ha a részkedvezmény-alap nem haladja meg a 75 ezer forintot.

• Rehabilitációs kártyával rendelkező személyek foglalkoztatása esetén a munkaadó az őt az érvényes Rehabilitációs kártyával rendelkező megváltozott munkaképességű személlyel fennálló adófizetési kötelezettséget eredményező munkaviszonyra tekintettel terhelő számított adóból adókedvezményt vehet igénybe, melynek mértéke az adó alapjának megállapításánál figyelembe vett, a munkavállalót terhelő közterhekkel és más levonásokkal nem csökkentett (bruttó) munkabér, de legfeljebb a minimálbér kétszeresének 27 százaléka.

• Fontos, hogy a START PLUSZ, START EXTRA vagy START BÓNUSZ adókedvezmény a Karrier Híd Programmal kapcsolatos adókedvezménnyel és a munkabérek nettó értékének megőrzését célzó adókedvezménnyel együtt is érvényesíthető. A legfeljebb két jogcímen érvényesíthető együttes kedvezmény meghaladhatja az adott foglalkoztatott után fizetendő adó összegét. Ha a foglalkoztató által az adott hónapra érvényesített adókedvezmények együttes összege meghaladja az adott hónapra fizetendő adó összegét, akkor a különbözet a 17-es számú „Átvezetési és kiutalási kérelem a folyószámlán mutatkozó túlfizetéshez” elnevezésű nyomtatványon visszaigényelhető.

• · A Karrier Híd Programmal kapcsolatos adókedvezmény és a munkabérek nettó értékének megőrzését célzó adókedvezmény ugyanazon munkavállaló vonatkozásában együttesen is érvényesíthető legfeljebb az ezen munkavállalóval fennálló jogviszony alapján megállapított számított adó összegéig.

Fontos megjegyezni, hogy a kedvezmények összegének levezetése, illetve a fizetendő kötelezettségek kiszámítása és a 1208A bizonylatrészre történő összesítése eltérő az előző évek gyakorlatától.

Az alábbi példákkal kívánjuk szemléltetni a kedvezmények igénybevétele esetén a bevallás helyes kitöltését.

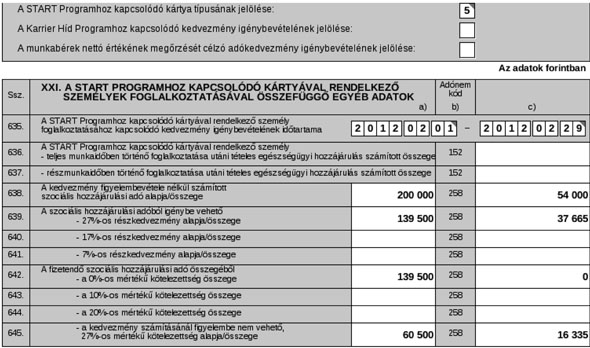

1. Példa: A magánszemély START BÓNUSZ kártyával rendelkezik, havi jövedelme 200.000 Ft.

1208M-11-es számú lap kitöltése:

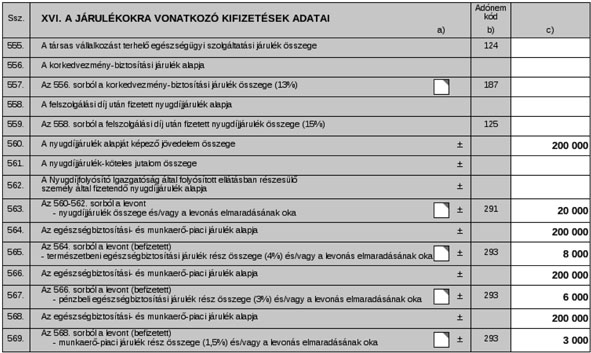

1208M-09-es számú lap kitöltése:

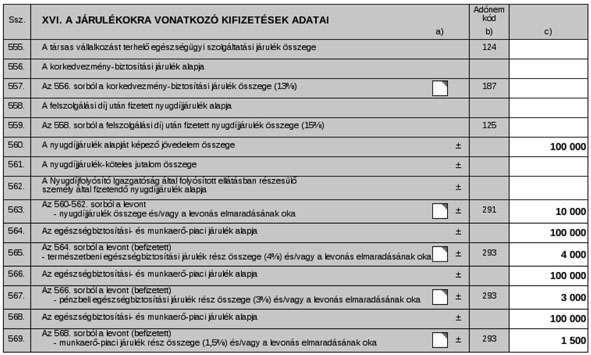

1208A bevallásrészen megjelenő kötelezettség adatok:

37. sor: Kedvezménnyel nem érintett szociális hozzájárulási adó összesen: 16.335 Ft

55. sor: A magánszemélyt terhelő nyugdíjjárulék összesen: 20.000 Ft

81. sor: A biztosítottól levont egészségbiztosítási- és munkaerő-piaci járulékból a természetbeni egészségbiztosítási járulék rész: 8.000 Ft

82. sor: A biztosítottól levont egészségbiztosítási- és munkaerő-piaci járulékból a pénzbeli egészségbiztosítási járulék rész: 6.000 Ft

83. sor: A biztosítottól levont egészségbiztosítási- és munkaerő-piaci járulékból a munkaerő-piaci egészségbiztosítási járulék rész: 3.000 Ft

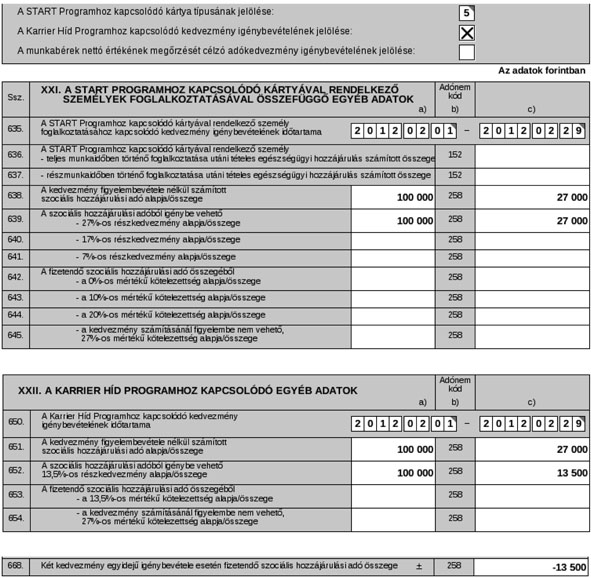

2. Példa: A magánszemély START BÓNUSZ kártyával rendelkezik, emellett a foglalkoztató igénybe veheti a Karrier Híd Programhoz kapcsolódó kedvezményt is. A magánszemély havi jövedelme 100.000 Ft.

1208M-11-es számú lap kitöltése:

1208M-09-es számú lap kitöltése:

1208A bevallásrészen megjelenő kötelezettség adatok:

44. sor Két kedvezmény egyidejű igénybevétele esetén fizetendő szociális hozzájárulási adó kötelezettség: -13.500 Ft (Ezt az összeget lehet a 17.számú nyomtatvány kiállításával és beadásával visszaigényelni, esetlegesen az adózó másik adónemén fennálló tartozására átvezettetni.)

55. sor A magánszemélyt terhelő nyugdíjjárulék összesen: 10.000 Ft

81.sor A biztosítottól levont egészségbiztosítási- és munkaerő-piaci járulékból a természetbeni egészségbiztosítási járulék rész: 4.000 Ft

82. sor A biztosítottól levont egészségbiztosítási- és munkaerő-piaci járulékból a pénzbeli egészségbiztosítási járulék rész: 3.000 Ft

83. sor A biztosítottól levont egészségbiztosítási- és munkaerő-piaci járulékból a munkaerő-piaci egészségbiztosítási járulék rész: 1.500 Ft

Valamennyi példa esetében a 1208-05-ös számú lapon az V. A magánszemély után fizetendő szociális hozzájárulási adó blokkban nem kell adatokat szerepeltetni, mivel a magánszemély után jogszabályban meghatározott kedvezményt, illetve kedvezményeket érvényesített a foglalkoztató.

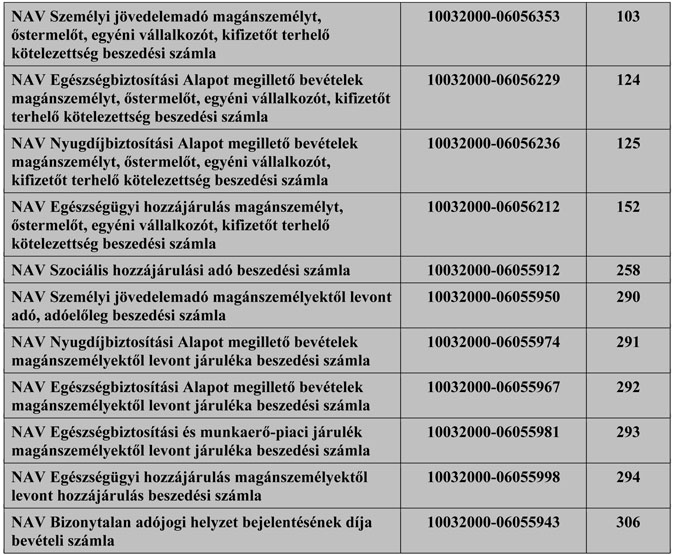

Végezetül szeretnénk felhívni a figyelmet arra, hogy 2012. január 1-jétől változtak az adózók költségvetéssel szembeni kötelezettségeinek és juttatási igényeinek lebonyolítására szolgáló, a NAV adóztatási tevékenységével összefüggő számlaszámok és adónemeik.

A bevallásban feltüntetett – az egyes adókötelezettségekhez tartozó, a 2012. január 12-én a NAV honlapján megjelentetett – fontosabb adónemekre és a számlaszámok elnevezéseire vonatkozó kiegészítéseket, illetőleg az új megnevezéseket emeljük ki.