Az általános forgalmi adó szabályozásának 2022. évközi és 2023. év eleji változásai

✎ dr. Varró György osztályvezető NAV Ügyfélkapcsolati és Tájékoztatási Főosztály

Az általános forgalmi adóról szóló 2007. évi CXXVII. törvény (a továbbiakban: Áfa tv.) évközi és jövő évi változásai alapvetően az adminisztráció egyszerűsítése, az európai uniós jogharmonizáció és a gazdaság fehérítése, a változó ágazati jogszabályok, valamint egyes, a jogalkalmazás során felmerülő kérdések rendezése miatt váltak szükségessé. Elmondható, hogy jelentősebb horderejű változás, illetve új jogintézmény bevezetése jelen állás szerint nem érinti ezt az időszakot.

Az évközi változásokat a Magyarország 2023. évi központi költségvetésének megalapozásáról szóló 2022. évi XXIV. törvény (a továbbiakban: Mód1tv.), illetve az új építésű lakóingatlanokra vonatkozó kedvezményes általános forgalmi adó mérték alkalmazásáról szóló 267/2022. (VII. 29.) kormányrendelet tartalmazza (a továbbiakban: Lakás Korm. r.). A Mód1tv.-ben találhatók az adóalap-csökkentési kör bővülésével kapcsolatos szabályok, illetve a csoportos adóalanyiság megszűnését követő képviseleti szabály rendezése, míg a Lakás Korm. r., ahogy a neve is sugallja, az új lakingatlanokra vonatkozó 5%-os kedvezményes adókulcs alkalmazásának a meghosszabbítását rendeli el.

Az egyes adótörvények módosításáról szóló 2022. évi XLV. törvény[1] (a továbbiakban: Mód2tv.) törvényi szintre emeli a már említett kedvezményes lakásáfaszabály hatályának meghosszabbítást, illetve a 2024. december 31-ig megkezdett projektek esetében (bejelentés vagy építési engedély alapján) az alkalmazást 2028. december 31-ig teszi lehetővé. Igazodik az Áfa tv. az építésügyi jogszabályokban bekövetkezett változásokhoz is az egyértelmű alkalmazhatóság érdekében, illetve bővül az általános forgalmi adózás szempontjából jogutódlásnak minősülő esetek köre (az agrárgazdaságok átadásáról szóló új szabályok szerint megvalósuló gazdaságátadás). Az e-kereskedelmi szabályok gyakorlati alkalmazása során felmerülő jogalkalmazási kérdéseket is rendezi a Mód2tv. a vonatkozó uniós előírásokkal összhangban, elsősorban az alanyi adómentes adóalany által végzett import távértékesítés és Közösségen belüli távértékesítés tekintetében. Adminisztrációcsökkentésként, illetve pontosításként a külföldi pénznemben történő számlázás esetén a számlán csak abban az esetben kell feltüntetni forintban az áthárított adó összegét, ha az a termékértékesítés, szolgáltatásnyújtás, amelyet a kibocsátott számla kísér, belföldön adóztatandó.

1. A 2022-es évközi változások

1.1. A fordított adózás alkalmazhatóságának meghosszabbítása mezőgazdasági és acélipari termékek esetében

Bár ezt a változást még a veszélyhelyzettel összefüggő egyes szabályozási kérdésekről szóló 2021. évi CXXX. törvény alapozta meg, mégis szükséges hangsúlyozni, hogy 2022. július 1-jétől fennmaradt a fordított áfa mechanizmusának alkalmazása az üvegházhatású gáz kibocsátására jogosító forgalomképes vagyoni értékű jog (kibocsátási egység) átruházása esetében, az Áfa tv. 6/A. számú mellékletben felsorolt mezőgazdasági termékek (kukorica, búza, árpa, napraforgó stb.), valamint a 6/B. számú mellékletben felsorolt acélipari termék értékesítése esetén (ha az utóbbi nem tartozik a XVI. Fejezet szerinti, használt ingóságok adózásának különös rendelkezése alá).

A fordított adózás alkalmazásának időbeli kiterjesztése uniós szabályon alapul. A 2006/112/EK tanácsi irányelv (a továbbiakban: Héa-irányelv) eredetileg 2022. július 1-ig tette lehetővé a tagállamok számára a fordított adózás alkalmazását egyes termékek és szolgáltatások esetében. A 2022/890/EK tanácsi irányelv azonban ezt a lehetőséget 2026. december 31-ig meghosszabbította. A Mód2tv. 47. §-a, 52. § 7–9. pontjai pedig az említett határidőhöz kapcsolódóan rendezik a fordított adózás belföldi alkalmazhatóságának időbeli hatályát, illetve az uniós jogharmonizációnak való megfelelést.

[Áfa tv. 142. § (1) bekezdés h), i), j) pont, (8)–(9) bekezdés, 6/A., 6/B. és 6/C. számú melléklet]

1.2. Az adóalap-csökkentés eseteinek bővülése

Az adóalap-csökkentés eseteinek mostani bővülése az Európai Unió Bírósága (EUB) Boehringer Ingelheim RCV GmbH & Co. KG Magyarországi Fióktelepe (a továbbiakban: Boehringer) ügyével kapcsolatos C-717/19. számú döntésére vezethető vissza. Az EUB szerint a Héa-irányelv 90. cikkének (1) bekezdését úgy kell értelmezni, hogy azzal ellentétes az olyan nemzeti szabályozás, amely előírja, hogy valamely gyógyszeripari vállalkozás arra tekintettel nem vonhatja le a hozzáadottérték-adójának alapjából az állami egészségbiztosító által támogatott gyógyszerek értékesítéséből származó árbevételének azon részét, amelyet ezen egészségbiztosító részére az utóbbival megkötött szerződés alapján fizetett be, hogy az e címen befizetett összegek nem az említett vállalkozás üzletpolitikájában előre rögzített módon kerültek meghatározásra, és e befizetésekre nem vásárlásösztönzési célból került sor. A Héa-irányelv 90. cikkének (1) bekezdését és 273. cikkét úgy kell értelmezni, hogy azokkal ellentétes az olyan nemzeti szabályozás, amely szerint a hozzáadottérték‑adó alapja utólagos csökkentésének még akkor is feltétele a pénzvisszatérítésre jogosult nevére szóló, az említett pénzvisszatérítésre jogosító ügylet teljesítését tanúsító számla, ha ilyen számla kibocsátására nem került sor, és ha ezen ügylet teljesítése más módon is bizonyítható.

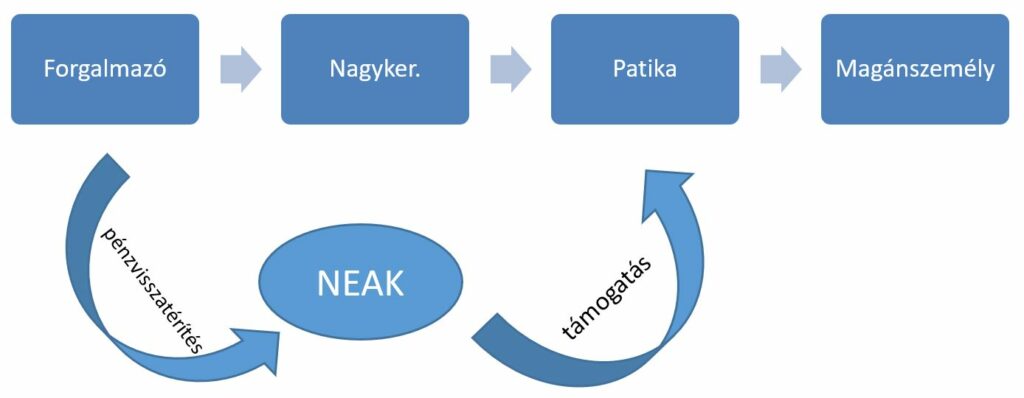

A perbeli esetben a felperes Boehringer egy gyógyszerforgalmazó cég, amely fióktelepén keresztül Magyarországon is értékesít gyógyszereket, kizárólag nagykereskedőknek. Termékeinek egy része szerepel az államilag támogatott gyógyszerek listáján. Azért, hogy ez továbbra is így legyen, a társaság olyan támogatásvolumen-szerződéseket kötött a Nemzeti Egészségbiztosítási Alapkezelővel (NEAK), amely alapján a Boehringer az általa eladott gyógyszerek árbevételének különféle módszerek alapján meghatározott részét megfizette a NEAK-nak.[2] A NEAK a fizetendő díjat a saját nyilvántartásában szereplő gyógyszer- és vényforgalmi adatok alapján számította ki, és arról számlát nem, csak fizetési felszólítást küldött a Boehringernek.

Az évközi, 2022. július 28-án hatályba lépett módosítás az ítéletnek megfelelően, de általános jelleggel kezeli az ilyen konstrukciókat, amikor

- az értékesítő adóalany az értékesítési láncban nincs közvetlen kapcsolatban azzal a vevővel, aki azt a terméket, szolgáltatást megvásárolja, amelyet az értékesítő az értékesítési lánc egy korábbi fázisában eladott, így az értékesítő nem tud az általa történő értékesítés során alkalmazott ellenértéken keresztül pénzbeli kedvezményt biztosítani a vevőnek, és

- a pénzbeli kedvezmény biztosításához az értékesítési láncban részt nem vevő harmadik felet használ fel, amely támogatást fizet annak a félnek, amelyik a vevő felé a kedvezményezett értékesítést teljesíti.

A Boehringer példáján keresztül ezt így lehet szemléltetni:

A „Forgalmazó” az adóalap-csökkentésre jogosult gyógyszerforgalmazó vállalkozás, a „Nagykereskedő” az értékesítési lánc része, neki értékesít a Forgalmazó, de az adóalap-csökkentésben nincs szerepe. A „Nagykereskedő” értékesít tovább a „Patikáknak”, ahol a „Magánszemély”, a végső fogyasztó megvásárolja ezeket a „támogatott” vényköteles gyógyszereket, ami számítási alapja a „Forgalmazó” pénzvisszatérítésének a NEAK felé, mely visszatérítés végül jogosulttá teszi majd az adóalap-csökkentésre. A Forgalmazó a „NEAK” részére teljesít pénzvisszatérítést, aki ugyebár ezen összeget felhasználva fizet árat befolyásoló támogatást a „Patikáknak”, amelyek a vényköteles gyógyszert támogatott áron értékesítik a végső fogyasztóknak.

Az új adóalap-csökkentési lehetőség alkalmazásához feltétel még:

- a pénzvisszatérítésre jogosító ügyletnek belföldön teljesített adóköteles ügyletnek kell lennie,

- a végső fogyasztó a pénzvisszatérítésre jogosító ügylet tekintetében előzetesen felszámított adó levonására sem részben, sem egészben nem jogosult – az adósemlegesség elvét szem előtt tartva –, és

- a pénzvisszatérítés adó nélküli összege a pénzvisszatérítésre jogosító termékértékesítés, szolgáltatásnyújtás adóalapjába beletartozik.

Az utóbbi ponttal kapcsolatban lényeges, hogy nem feltétele, hogy a pénzvisszatérítés adó nélküli összege azon pénzvisszatérítésre jogosító termékértékesítés, szolgáltatásnyújtás adóalapjába tartozzon, amelyre tekintettel az adóalany azt biztosítja, feltéve, hogy a pénzvisszatérítésre jogosító termékértékesítések, szolgáltatásnyújtások tekintetében alkalmazandó adómérték azonos (jelen esetben, mivel vényköteles gyógyszerértékesítésről beszélünk, 5%). Az ismertetett NEAK-os támogatásvolumen-rendszer, illetve más hasonló konstrukciójú visszatérítések esetében is jellemző, hogy azok időbeli eltolódással működnek: a pénzvisszatérítésre jogosító ügylet megtörténte ad alapot magára a visszatérítésre, amelyen alapul jelen esetben a patikán keresztül a végső fogyasztó magánszemélynek nyújtott ártámogatás. Utólag történik a patika és a NEAK között is a kiváltott vények alapján az ártámogatás elszámolása, amely a forgalmazói visszatérítés alapjául szolgál.

Alkalmazási feltétel továbbá, az ellenőrizhetőség érdekében, hogy a pénzt visszatérítő adóalany (az előzőek szerinti Forgalmazó) rendelkezzen:

a) bármely olyan, tőle független, harmadik féltől származó okirattal, vagy független, harmadik fél által nyilvánosan közzétett adatokkal, amelyek egyértelműen igazolják, hogy a pénzvisszatérítésre jogosító, belföldön teljesített adóköteles ügylet megvalósult,

b) a pénzvisszatérítés teljesítését igazoló okirattal, amely egyértelműen igazolja, hogy a pénzvisszatérítés összegét megfizette, és

c) olyan okirattal, amely egyértelműen alátámasztja, hogy a b) pont szerinti pénzvisszatérítés teljesítése azon végső fogyasztóra tekintettel valósult meg, aki (amely) részére a pénzvisszatérítésre jogosító termékértékesítést, szolgáltatásnyújtást teljesítették.

Az előzőekben foglaltakból az is következik, hogy az adóalapot csökkentő adóalanynak egy olyan kimutatással, nyilvántartással is kell rendelkeznie, amely alapján egyértelműen megállapítható és követhető, hogy az adóalany a pénzvisszatérítés adó nélkül számított összegét mely értékesítései adóalapjának csökkentéseként számolta el, ezáltal biztosítva egyrészt, hogy az adóalap-csökkentésre ne kerülhessen sor többszörösen, másrészt, hogy az adóalap-csökkentés ne haladja meg az adóalany által teljesített, pénzvisszatérítésekre jogosító értékesítések (bevallott) adóalapját.

A pénzvisszatérítésnek értelemszerűen nem feltétele a számlamódosítás, tekintettel arra, hogy az érintett felek között előzőleg nem is került sor erre.

A fizetendő adó utólagos csökkentését az adóalany, jelen esetben a Forgalmazó legkorábban abban az adómegállapítási időszakban jogosult figyelembe venni [az áfabevallásnak abban a sorában, amelyben a pénzvisszatérítésre jogosító termékértékesítés (vagy az azonos adómértékű értékesítés, amelynek adóalapjába a pénzvisszatérítés adó nélkül számított összege beletartozik[3]) szerepelt], amelyben a pénzvisszatérítést teljesíti, nem kell önellenőrzést végezni.

Ez a szabály azokban az esetekben alkalmazható, amikor a pénzvisszatérítést az adóalany ezen rendelkezések hatálybalépésének napján, vagy azt követő időpontban teljesíti (2022. július 28.).

Azonban az Áfa tv. átmeneti szabálya alapján a rendelkezések hatálybalépésének időpontját megelőzően, de 2021. december 31-ét követően teljesített pénzvisszatérítések esetében is alkalmazható, feltéve, hogy az adóalany a pénzvisszatérítésből fakadó adóalap-csökkentési igényét más módon nem érvényesítette.[4]

[Áfa tv. 77. § (4a), (4b), (5), (6), 78. § (5) bekezdés, 153/B. § (1) bekezdés, 355. §]

1.3. A csoportos adóalanyiság megszűnése utáni képviselet

A csoportos adóalanyiság megszűnését követően – a korábbi adóhatósági gyakorlat szerint – a csoportos adóalanyiság időszakával kapcsolatban a volt képviselő jár el. Ennek megerősítéseként került kimondásra a Mód2tv. hatálybalépésével, hogy az adóalanyisághoz fűződő jogok és kötelezettségek gyakorlásával összefüggő bírósági és más hatósági eljárásjogi cselekmények alanya a csoportos adóalanyiság időszakában és a csoportos adóalanyiság megszűnését követően is a csoportos adóalanyiságban részt vevő tagok által kijelölt képviselő.

[Áfa tv. 8. § (4) bekezdés]

2. A 2022. év végi, illetve a 2023 elején hatályba lépő változások

2.1. A kedvezményes lakásáfa alkalmazhatóságának meghosszabbítása

A Mód2tv. törvényi szintre emeli azt a már a bevezetőben hivatkozott kormányrendeleti veszélyhelyzeti előírást, amely 2 évvel meghosszabbítja az új lakóingatlanok értékesítésére vonatkozó kedvezményes, 5%-os általánosforgalmiadó-mérték időbeli hatályát.[5] Ezáltal 2022. december 31-ét követően is, 2024. december 31-ig alkalmazható marad az új lakóingatlanok értékesítésére vonatkozó kedvezményes áfakulcs. Továbbá a módosítás az elhúzódó építkezések kezelésére átmeneti szabállyal biztosítja, hogy 2028. december 31-ig alkalmazható legyen az 5%-os adómérték mindazon építkezések esetében, amelyek tekintetében az építési engedély legkésőbb 2024. december 31. napján véglegessé vált, vagy az építést ezen időpontig bejelentették az egyszerű bejelentés szabályai szerint.

[Áfa tv. 86. § (1) bekezdés ja), jb), illetve jc) pontok; 3. sz. melléklet I. rész 50., 51. pontok, 358. §]

2.2. Az új ingatlan fogalmának pontosítása és ennek végigvezetése a szabályozáson

Az áfaszabályok értelmében az új ingatlanok (amelyek első rendeltetésszerű használatbavétele még nem történt meg, illetve az attól számított 2 év nem telt le) értékesítése adóköteles, míg az ebbe a kategóriába nem tartozó ingatlanoké adómentes. Az új ingatlan meghatározásához elengedhetetlen egyes építésügyi fogalmak értelmezése, úgymint a rendeltetésszerű használat, illetve a különböző építésügyi engedélyek, illetve bejelentések. Az Áfa tv. több vonatkozásban tartalmaz egyes építésügyi szabályokra, jogintézményekre való hivatkozást, az ezen szabályokat érintő módosítás lényegében leköveti a használatbavételre vonatkozó építésügyi szabályokban bekövetkezett változásokat az egyértelmű jogalkalmazás érdekében. A helyzetet nehezíti, hogy az építésügyi engedélyezési szabályok folyamatos változásban vannak, az utóbbi években alapvetően az adminisztráció csökkentése és az egyszerűsítés jegyében.

A Mód2tv. az építésügyi szabályozásban időközben bekövetkezett módosítások alapján, alapvetően a funkcióváltással létrejövő új ingatlanokra vonatkozóan aktualizálja azoknak az eljárásoknak, illetve dokumentumoknak a körét, amelyek egy ingatlan létrejöttét, használatbavételét igazolni tudják. Ennek megfelelően az új ingatlan fogalma 2023. január 1-jei hatállyal módosul, így adóköteles annak a beépített ingatlannak (ingatlanrésznek) és az ehhez tartozó földrészletnek az értékesítése, amelynek első rendeltetésszerű használatbavétele megtörtént, de a használatbavételi engedély véglegessé válása, vagy a használatbavétel tudomásulvétele, vagy az épített környezet alakításáról és védelméről szóló törvény szerinti egyszerű bejelentés alapján épített lakóingatlan felépítésének megtörténtét tanúsító hatósági bizonyítvány kiállítása és az értékesítés között még nem telt el 2 év; vagy első rendeltetésszerű használatbavétele megtörtént, de mint önálló rendeltetési egység rendeltetését vagy a rendeltetési egységeinek számát megváltoztatták, és az ezt igazoló hatósági bizonyítvány kiállítása és az értékesítés között még nem telt el 2 év.

Érdemes a fentiek jobb megértéséhez a téma szempontjából releváns építésügyi eljárási szabályokat, így az épített környezet alakításáról és védelméről szóló 1997. évi LXXVIII. törvény (a továbbiakban: Étv.), illetve az építésügyi és építésfelügyeleti hatósági eljárásokról és ellenőrzésekről, valamint az építésügyi hatósági szolgáltatásról szóló 312/2012. (XI. 8.) kormányrendelet (a továbbiakban: Építésügyi Korm. r.) vonatkozó rendelkezéseit röviden áttekinteni. Az Építésügyi Korm. r. 17. § (1) bekezdése szerint az építési tevékenység végzésére főszabály szerint – a rendelet 1. mellékletben felsoroltak és az Étv. alapján egyszerű bejelentéshez kötött, lakóépületeket érintő építési tevékenység kivételével – jogszabályban meghatározott építésügyi hatóságtól építési engedélyt kell kérni. Az Étv. 33/A. § (1) bekezdése szerint egyszerű bejelentéssel történik a 300 négyzetméter összes hasznos alapterületet meg nem haladó új lakóépület építése; műemlék kivételével, a meglévő lakóépület 300 négyzetméter összes hasznos alapterületet meg nem haladó méretűre bővítése; valamint az előzőekhez szükséges tereprendezés, támfalépítés. Természetes személy építtető esetén egyes esetekben a 300 négyzetméter összes hasznos alapterületű lakóépületet meghaladóan is biztosítja az egyszerű bejelentés lehetőségét.[6] Az Építésügyi Korm. r. 1. sz. melléklete tartalmazza az építési engedély nélkül végezhető építési tevékenységeket.[7]

Az Étv. 44. § (1) bekezdése értelmében az építtetőnek minden olyan építményről, építményrészről, amelyre építési engedélyt kellett kérnie annak használatbavétele előtt – az Építésügyi Korm. r. eltérő rendelkezése hiányában – használatbavételi engedélyt vagy használatbavétel tudomásulvételét kell kérnie, vagy az építmény elkészültét be kell jelentenie.[8] Az egyéb esetekben pedig az Étv. 34. § (5) bekezdése szerint az építésügyi hatóság tény, állapot, egyéb adat igazolása céljából az ingatlan adataiban bekövetkezett változásnak ingatlan-nyilvántartásban történő átvezetéséhez helyszíni szemle alapján hatósági bizonyítványt állít ki. Ennek megfelelően az Építésügyi Korm. r. 56. § (1) bekezdése kimondja, hogy az építésügyi hatóság építmény, építményrész bontása, valamint az építési engedélyhez, egyszerű bejelentéshez vagy örökségvédelmi bejelentéshez nem kötött építmény felépítésének, meglétének igazolása céljából – kérelemre vagy az ingatlan-nyilvántartást vezető ingatlanügyi hatóság hivatalból folytatott eljárása esetén – az Országos Építésügyi Nyilvántartásból megismerhető adat, tény, állapot vagy szükség esetén helyszíni szemle alapján hatósági bizonyítványt állít ki.

A jb) pont hatálya alá tehát csak az olyan esetek tartoznak, amelyek használatba vételi engedéllyel, használatbavétel tudomásulvételével, vagy egyszerű bejelentés alapján indult eljárásnál hatósági bizonyítvány kiállításával jártak.

Az önálló rendeltetési egység rendeltetésének vagy rendeltetési egységei számának megváltoztatásával kapcsolatos új jc) ponttal kapcsolatban a településtervek tartalmáról, elkészítésének és elfogadásának rendjéről, valamint egyes településrendezési sajátos jogintézményekről szóló 419/2021. (VII. 15.) kormányrendeletre kell figyelemmel lenni. A Korm. r. 46. § (1) bekezdése szerint az önkormányzat településképi bejelentési eljárást folytat le az építmények rendeltetésének megváltoztatása – így az önálló rendeltetési egység rendeltetésének módosítása vagy az építmény rendeltetési egységei számának megváltozása – esetén, az országos és a helyi építési követelmények és a reklámok és reklámhordozók elhelyezése tekintetében. Ha a rendeltetésváltozás megfelel az országos, valamint a helyi építési követelményeknek és az önkormányzat a településképi bejelentést tudomásul vette, az ingatlan-nyilvántartásban történő átvezetés céljából az önkormányzat kérelemre 15 napon belül hatósági bizonyítványt állít ki az építmény, valamint az építményen belüli önálló rendeltetési egység rendeltetésének módosításáról és új rendeltetéséről, valamint az építmény rendeltetési egységei számának megváltozásáról és az önálló rendeltetési egységek új számáról. Itt kell megjegyezni, hogy a rendeltetésmódosítási eljárás során alkalmazandó részletes szabályokról szóló 143/2018. (VIII. 13.) kormányrendelet, az úgynevezett Plázastop rendelet kereskedelmi egységekre vonatkozóan speciális rendelkezéseket tartalmaz. Az Étv. IV/A. Fejezetében szabályozott, 400 m2-nél nagyobb bruttó alapterületű építmény, vagy annak valamely, 400 m2-nél nagyobb bruttó alapterületű önálló rendeltetési egysége rendeltetésének kereskedelmi rendeltetésre változtatására; kereskedelmi építmény vagy annak kereskedelmi rendeltetésű önálló rendeltetési egysége építési engedélyhez nem kötött átalakítására, ha a kereskedelmi építmény vagy az önálló rendeltetési egység bruttó alapterülete így meghaladja a 400 m2-t; kereskedelmi építmény 400 m2-nél nagyobb bruttó alapterületű árusítóterének olyan átalakítására, amely építési engedélyhez nem kötött (a továbbiakban együtt: rendeltetésmódosítási eljárás) kell alkalmazni.

Ezen eljárást az építmény fekvése szerinti fővárosi és megyei kormányhivatal rendeltetésmódosítási engedélye zárja, amely alapján az új ingatlan eseteinek új jc) ponttal kiegészítése az ilyen rendeltetésváltozásokra nem vonatkozik.

A Mód2tv. az új ingatlanfogalom változását végigvezeti az Áfa tv. vonatkozó különös rendelkezésein, így az alanyi adómentesség választására jogosító értékhatár tekintetében, a termékértékesítésnek, szolgáltatásnyújtásnak nem minősülő üzletág-átruházás feltételeinek, illetve a gazdasági tevékenységet eredményező sorozatjellegű értékesítések körében.

[Áfa tv. 6. § (4) bekezdés b) pont; 18. § (1a) bekezdés bb) pont; 86. § (1) bekezdés j) pont; 188. § (3) bekezdés c) pont]

2.3. A jogutódlási esetkörök bővülése

A Mód2tv. értelmében az agrárgazdaságok átadására vonatkozó, 2023. január 1-jétől hatályba lépő 2021. évi CXLIII. törvény (a továbbiakban: Gazd. tv.) szerint megvalósuló gazdaságátadás az általános forgalmi adózás szempontjából is jogutódlásnak minősül.

A Gazd. tv. – a gazdálkodás, a termelés folyamatosságának elősegítése céljából – lehetőséget biztosít a gazdaság egységben történő átadására, azaz a gazdasághoz kapcsolódó összes elem (a föld, egyéb ingatlanok, ingó dolgok, vagyonértékű jogok, társasági részesedések) egyetlen – a gazdaságot átadni kívánó és a gazdaságot átvenni kívánó fél között létrejött – szerződésben átadhatók, ez a gazdaságátadási szerződés.

A Gazd. tv. értelmében gazdaságátadási szerződés a mezőgazdasági őstermelő és a mező-, erdőgazdasági tevékenységet és kiegészítő tevékenységet folytató egyéni vállalkozó gazdaságának átadására köthető.

A gazdaságátadási szerződés megvalósulhat a gazdaság tulajdonjogának átruházásával (gazdaságátadási adásvételi szerződés), a gazdaság tulajdonjogának ingyenes átruházásával (gazdaságátadási ajándékozási szerződés), tartási kötelezettséget megalapozó formában (gazdaságátadási tartási szerződés), vagy életjáradék fizetését megalapozó formában (gazdaságátadási életjáradéki szerződés).

A Mód2tv. értelmében az agrárgazdaságok átadása keretében – a jogutódlásra vonatkozó szabályokkal összhangban – a gazdaságot átadó személyt elévülési időn belül a szerzővel együtt egyetemleges felelősség terheli a szerzett vagyonhoz kötődő azon általánosforgalmiadó-kötelezettségek tekintetében, amelyek a szerzésig bezárólag keletkeztek.

[Áfa tv. 17. § (3) bekezdés k) pont, 18. § (2) bekezdés h) pont]

2.4. Az építési-szerelési, illetve egyéb szerelési szolgáltatásokra vonatkozó fordított adózás aktualizálása

Mint ahogyan arra már a 2.1. pontban, az új ingatlan fogalmának változása kapcsán utaltunk, az építésügyi engedélyezési szabályok folyamatosan változnak, az utóbbi években alapvetően az adminisztrációcsökkentés és az egyszerűsítés jegyében. Az építési-szerelési és az egyéb szerelési munkák kapcsán a fordított adózás alkalmazásának a jelenlegi szabályozás szerinti egyik feltétele, hogy az ingatlan létrehozatala, bővítése, átalakítása, egyéb megváltoztatása építésiengedély-köteles (illetve építési hatósági tudomásulvételi eljáráshoz vagy egyszerű bejelentéshez kötött) legyen. Az építési szabályozás alapján azonban az elmúlt években számos építési-szerelési munka kikerült az engedélyköteles, tudomásulvételi eljárási, egyszerű bejelentési körből, így a fordított adózás hatálya alól is. Valamint vannak olyan építési-szerelési, egyéb szerelési munkák, amelyek ugyancsak ingatlan létrehozatalát, átalakítását stb. célozzák, ám másfajta – az építkezés megkezdéséhez szükséges – engedélyhez, bejelentéshez kötöttek. A Mód2tv. ezek egységes módon kezelését irányozza elő az áfa szempontjából, a cél a fordított adózás alá eső ügyleti kör pontosítása, aktualizálása a vonatkozó építési előírásokban történt változásokra tekintettel.

A módosított rendelkezés értelmében az adót a termék beszerzője, a szolgáltatás igénybe vevője fizeti a szolgáltatásnyújtásnak minősülő olyan építési-szerelési és egyéb szerelési munka esetében, amely ingatlan létrehozatalára, bővítésére, átalakítására vagy egyéb megváltoztatására – ideértve az ingatlan bontással történő megszüntetését és rendeltetésének megváltoztatását is – irányul, feltéve, hogy az ingatlan létrehozatala, bővítése, átalakítása, egyéb megváltoztatása hatósági engedélyhez vagy hatósághoz történő bejelentéshez kötött, amelyről a szolgáltatás igénybe vevője előzetesen és írásban köteles nyilatkozni a szolgáltatás nyújtójának.

A módosítás eredményeképpen azok, az ingatlan létrejöttére, bővítésére, átalakítására, egyéb megváltoztatására irányuló munkák – ideértve most már a rendeltetésváltoztatást is – bele fognak tartozni a fordított adózás körébe, amelyeknél ugyan építési engedélyre, egyszerű bejelentésre nincs szükség, de a munkák elvégzéséhez szükséges valamely egyéb hatósági engedély vagy bejelentés (pl. rendeltetésmódosítási engedélyhez vagy településképi bejelentési eljáráshoz kötöttek). A hatósági engedélynek, illetve a hatósághoz történő bejelentésnek tehát nem kell feltétlen építési tartalmúnak lennie (pl. örökségvédelmi engedélyhez vagy bejelentéshez kötött), illetve az sem feltétel, hogy a hatóság a bejelentést hatósági eljárás keretében bírálja el.

Az átmeneti szabályok szerint a módosítást – a következőkben részletezett eltéréssel – azon szolgáltatások esetében kell először alkalmazni, amelyek teljesítési időpontja 2023. január 1-jére vagy azt követő időpontra esik.

Továbbra is a 2022. december 31-én hatályos szabályok szerint kell eljárni, ha a teljesítés időpontja 2023. január 1-jére vagy azt követő időpontra esik, de a szolgáltatást igénybe vevő adóalanynak az Áfa tv. 60. § (1)–(3) bekezdése szerint a fizetendő adót 2023. január 1-jét megelőzően kellene megállapítani. Ha az előleg jóváírásának, kézhezvételének időpontja 2023. január 1-jét megelőző napra esik azon, a módosítás által érintett szolgáltatások esetén, amelyek 2022. december 31-én még nem tartoztak a 142. § (1) bekezdés b) pontjának hatálya alá, az előleg jóváírására, kézhezvételére, megszerzésére tekintettel fizetendő adót az ügyletet saját nevében teljesítő adóalany fizeti az 59. § (1) és (2) bekezdésének megfelelően, a szolgáltatás igénybe vevőjének adófizetési kötelezettsége – az előzőekben foglaltak figyelembevételével – az adóalapnak az előleg adót nem tartalmazó összegével csökkentett része után keletkezik.

[Áfa tv. 142. § (1) bekezdés b) pont; 357. §]

2.5. A külföldi pénznemű számla adattartalmának racionalizálása

Az Áfa tv. 172. §-ának célja alapvetően az, hogy biztosítsa a fizetendő adó és adott esetben a levonható adó forintban való egyezőségét, ha a felek egymás között forinttól eltérő pénznemben számláztak. Ennek a rendelkezésnek értelemszerűen akkor van létjogosultsága, ha az ügylet belföldön teljesített. Ennek megfelelően az Áfa tv. 80. §-ában meghatározott átváltási árfolyamok is a belföldön teljesített termékértékesítésre, szolgáltatásnyújtásra, termék Közösségen belüli beszerzésére utalnak. Ez az értelmezés összhangban van a Héa-irányelvvel is, amely az adófizetési kötelezettség keletkezése szerinti tagállam fizetőeszközétől eltérő fizetőeszközben kifejezett tételek esetében határozza meg az alkalmazandó árfolyamot.

Ha az ügylet külföldön teljesített, a számlán értelemszerűen nem a belföldi adómértéket, hanem a teljesítési hely szerinti tagállam vonatkozó adómértékét, és az ennek figyelembevételével meghatározott áthárított adót kell feltüntetni, hiszen az adóbevétel ezen ügylet után a teljesítési hely szerinti tagállam költségvetését illeti meg. Ez független attól, hogy a belföldi bizonylatolási szabályokat kell alkalmazni akkor, ha az adóalany belföldön regisztrált az egyablakos rendszerbe [Áfa tv. 158/A. § (4) bekezdése]. Külföldi pénznemben történő számlázás esetén nincs értelme forintban feltüntetni az adó összegét, inkább zavaró, tekintettel arra, hogy az egyablakos rendszer alkalmazása esetén az adott adóbevallási időszakban teljesített ügyletek utáni adó összegét forintban egységesen az adóbevallási időszak utolsó napján közzétett EKB-árfolyamon [Áfa tv. 253/K. § (6) bekezdés] kell megfizetni, tehát nem az ügylet teljesítésének időpontjában érvényes árfolyamot kell alkalmazni a külföldi pénznem forintra történő átszámításakor. Ennek megfelelően a Mód2tv. hatálybalépésével pontosítja az Áfa tv.-t, azaz a belföldön és ellenérték fejében teljesített termékértékesítésről, szolgáltatásnyújtásról kibocsátott számlán kell az áthárított adót – az Áfa tv. 80. §-a szerint meghatározott árfolyam alkalmazásával – forintban kifejezve feltüntetni akkor is, ha az egyéb adatok külföldi pénznemben kifejezettek.

[Áfa tv. 172. §]

2.6. Az alanyi mentes adóalany Közösségen belüli, illetve import távértékesítésével kapcsolatos szabályok rendezése

Az e-kereskedelmi forradalom, a változó gazdasági konstrukciók, az adókijátszási módszerek mérséklése, a fogyasztási hely szerinti adóztatás elvének érvényesítése okán, illetve az adminisztráció csökkentésének jegyében került sor egyes nem adóalanyok részére teljesített Közösségen belüli értékesítések, határon átnyúló szolgáltatások adókötelezettségének újraszabályozására 2021. július 1-jével. Az elmúlt több mint egy év tapasztalatai alapján szükségessé vált az alanyi adómentes adózók helyzetének rendezése, jogértelmezéshez igazítása a megváltozott szabályok tekintetében. Az alanyi adómentességet a belföldön letelepedett adóalany csak a belföldön teljesített ügyleteire alkalmazhatja. A Mód2tv. hatálybalépésével egyértelművé teszi, hogy az alanyi adómentes adóalany által egyes, belföldön teljesített Közösségen belüli távértékesítések (így a Közösség egy másik tagállamában fenntartott készletéből belföldre történő értékesítésnél) és import távértékesítések esetében nem járhat el alanyi adómentes adóalanyként, vagyis adófizetésre kötelezett.[9] A rendelkezés célja, hogy biztosítsa, hogy az alanyi adómentes adóalany vevői ne szerezhessenek be adózatlanul terméket külföldről. A rendező elv ezzel kapcsolatban az, hogy az alanyi adómentes adóalany nem járhat el ezen minőségében (tehát adófizetésre kötelezett), ha a felsorolt ügyletek teljesítési helye az Európai Unió más tagállamában van, vagy az alanyi adómentesség alkalmazása az adózás elkerüléséhez vezetne. Ennek megfelelően az alanyi adómentesség alkalmazására jogosító értékhatárba többek között nem kell beszámítani az alanyi adómentes adóalany által ezen külföldön teljesített ügyletek ellenértékét.

Az előző szabályt kiegészítve, az alanyi adómentes adóalany által teljesített adóköteles Közösségen belüli távértékesítéshez, valamint az import távértékesítéshez kapcsolódó előzetesen felszámított adót az adóalany, a levonásra vonatkozó egyéb feltételek teljesítése mellett, levonásba helyezheti.

A Mód2tv. az átmeneti szabályok között rendelkezik arról, hogy az alanyi adómentességre vonatkozó rendelkezések visszamenőleg, 2022. január 1-jétől alkalmazandók.

[Áfa tv. 188. § (3) bekezdés h) pont; 193. § (1) bekezdés a), d) pont; 195. § (2)–(4) bekezdés; 356. §]

2.7. Az Áfa tv. 49/A. §-a szerinti adminisztratív könnyítés és az OSS rendszerbe bejelentkezés viszonya

A már említett e-kereskedelmi változások jegyében, 2021. július 1-jétől a Héa-irányelv – s ennek megfelelően az Áfa tv. – a távolról is nyújtható szolgáltatásokra már érvényben lévő adminisztratív könnyítést kiterjesztette a Közösségen belüli távértékesítésekre is, egyúttal az adminisztratív könnyítés alkalmazhatóságának értékhatárát a Közösségen belül egységesen 10 000 euróban határozta meg.

A vonatkozó szabály [Áfa tv. 49/A. § (1) bekezdés; Héa-irányelv 59c. cikk (1) bekezdés] értelmében, ha az értékesítő adóalany a Közösségen belül csak egyetlen tagállamban telepedett le gazdasági céllal, gazdasági célú letelepedés hiányában kizárólag a Közösség egy tagállamában van lakóhelye vagy szokásos tartózkodási helye, és az adott naptári évben, valamint – feltéve, hogy ilyen termékértékesítést vagy szolgáltatásnyújtást teljesített – az azt megelőző naptári évben 10 000 eurónak megfelelő összeget (adó nélküli ellenértéket) meg nem haladóan nyújtott a letelepedésétől eltérő tagállami nem adóalanynak távolról is nyújtható szolgáltatást, illetve teljesített Közösségen belüli távértékesítést, akkor ezen ügyletek esetében az adóalany letelepedése szerinti tagállam, illetve a termék feladási helye szerinti tagállam marad a teljesítés helye, így annak szabályai szerint kell adóznia.

Ugyanakkor az adóalany a 10 000 eurós értékhatár el nem érése esetén is dönthet úgy, hogy a Közösségen belüli távértékesítésre, illetve a távolról is nyújtható szolgáltatásokra meghatározott főszabály szerint a fogyasztás tagállamában teljesíti adókötelezettségét (amelynek teljesítéséhez egyik lehetőségként bejelentkezhet az egyablakos rendszerbe), azonban ebben az esetben választásától a választása évét követő második év végéig nem térhet el.

A gyakorlatban azonban előfordult, hogy az adóalany regisztrált az egyablakos rendszerbe (a One Stop Shopba, azaz OSS-be), miközben értékesítéseivel a 10 000 eurós értékhatárt nem érte el, viszont nem jelentette be a ’T201 számú adat- és változásbejelentő lapon, hogy a főszabály szerint – eltérve az Áfa tv. 49/A. § (1) bekezdésében biztosított lehetőségtől – a fogyasztás tagállamában teljesíti adókötelezettségét.

Az említett esetek megoldásának elméleti alapját annak a jogértelmezési kérdésnek az eldöntése jelenti, hogy ha az Áfa tv. 253/I. § (1)–(2) bekezdései szerinti OSS-regisztráció és azt követő nyilvántartásba vétel megelőzi a 10 000 eurós értékhatár átlépését vagy az Áfa tv. 49/A. § (3) bekezdése szerinti bejelentést, az adóalany OSS-regisztrációját úgy kell-e tekinteni, mint amellyel egyúttal azt is jelzi („bejelenti”) a NAV felé, hogy a fogyasztás tagállamában kívánja teljesíteni adókötelezettségét.

A Mód2tv. hatálybalépésével ezt a gyakorlatban előfordult problémás helyzetet úgy rendezi, hogy egyértelműen kimondja, hogy ha az adóalany élt az egyablakos rendszer alkalmazásának jogával [253/I. § (1)–(2) bekezdések], akkor azt úgy kell tekinteni, hogy az Áfa tv. 49/A. § (3) bekezdése szerinti bejelentést is tesz egyúttal, azaz a távolról is nyújtható szolgáltatásokra az adminisztratív könnyítésként alkalmazható belföldi teljesítés helyett a főszabály szerint a fogyasztás tagállamában teljesíti adókötelezettségét (ez esetben természetesen az OSS rendszer használatával). Fontos megjegyezni, hogy ezen választásától az adózó a választása évét követő második naptári év végéig nem térhet el.

[Áfa tv. 49/A. § (5) bekezdés]

2.8. Az uniós különös szabályok alkalmazásának pontosítása

A közösségi távértékesítések, illetve egyes határon átnyúló szolgáltatások adókötelezettségének egyszerűsítésére alkalmazható OSS rendszer uniós különös szabályainak alkalmazását is pontosították.

Ennek megfelelően az az adóalany, akinek (amelynek) belföldön vagy a Közösség területén kívül van a gazdasági tevékenységének székhelye, azonban belföldön rendelkezik állandó telephellyel, választhatja, hogy adófizetési és adóbevallási kötelezettségének az állami adó- és vámhatóság útján tesz eleget a Közösség azon tagállamában teljesített, nem adóalany részére nyújtott szolgáltatása után, ahol nem telepedett le gazdasági céllal, valamint termék Közösségen belüli távértékesítése után.

A Mód2tv. egyértelművé teszi, hogy az uniós egyablakos rendszeren keresztül történő adóbevallás és -befizetés választása esetén azon tagállamok tekintetében is az egyablakos rendszert kell alkalmazni a Közösségen belüli távértékesítés utáni áfa bevallására és befizetésére, ahol az adóalany egyébként gazdasági céllal letelepedett.

[Áfa tv. 253/I. § (1) bekezdése]

2.9. A nyugtareform előkészítése

A gazdaságfehérítés további lépéseként, az online pénztárgépek és a számlaadat-szolgáltatás pozitív tapasztalataira építve indokolt kiterjeszteni a nyugtaadatokra vonatkozó adatszolgáltatást. Az adatszolgáltatás előírásával párhuzamosan, a technika fejlődését is figyelembe véve, a jövőben megújulhatna a pénztárgéprendszer, amely a környezettudatosság jegyében az elektronikus nyugtaadás elterjedését is ösztönözhetné. E célok elérésének első lépéseként a Mód2tv. felhatalmazást ad miniszteri szintű jogalkotásra, a nyugtákról történő általános adatszolgáltatás, valamint a pénztárgéptől eltérő, gépi nyugta kibocsátására alkalmas eszközökkel, technikákkal kapcsolatos részletszabályok megállapítására.

A módosítás megteremti a gépi nyugtákról történő adatszolgáltatási kötelezettséget olyan gépi nyugták esetében is, amelyet pénztárgéptől eltérő, olyan egyéb technikai megoldással állítottak ki, amelyet az illetékes hatóság előzetesen engedélyezett.

[Áfa tv. 178. § (1a) bekezdés, 260. § (1) bekezdésének e)–h) pontjai]

[1] Kihirdetve Magyar Közlöny 192. számában. A törvény rendelkezései főszabály szerint 2022. november 24-ével léptek hatályba.

[2] A biztonságos és gazdaságos gyógyszer- és gyógyászatisegédeszköz-ellátás, valamint a gyógyszerforgalmazás általános szabályairól szóló 2006. évi XCVIII. törvény (Gyftv.) 26. § (5) bekezdése a következő típusú támogatásvolumen-szerződéseket rögzíti:

a) egy ártámogatással értékesített mennyiségi egység után folyósított ártámogatás arányában,

b) a szerződéses időszakban folyósított egy vagy több termékre kifizetett teljes ártámogatás és a szerződésben megállapított határérték különbözete alapján,

c) a kezeléstől várt és szerződésben vállalt terápiaeredményességi mutató nem teljesülése esetén az eredményesség elmaradásának hatására előálló becsült költség alapján,

d) a kezeléshez kapcsolódóan biztosított, beteg-együttműködést fokozó tevékenység szerződésben rögzített kritériumainak elmaradása esetén,

e) a szerződésben rögzített, a költséghatékonyság szempontjából meghatározó adagolástól, alkalmazott dózistól való eltérés alapján, az adott gyógyszer alkalmazási előírásának megfelelően.

[3] Az 5%-os adómérték alá tartozó gyógyszerértékesítés esetén például ez a ’65-ös számú bevallás 5. sora.

[4] Erre alapvetően az adózás rendjéről szóló 2017. évi CL. törvény (a továbbiakban: Art.) 196. §-a biztosított lehetőséget, amely arra az esetre állapítja meg a visszatérítés szabályait, ha – többek között – az EUB az adófizetési kötelezettséget előíró jogszabály Európai Unió kötelező jogi aktusába ütközését állapítja meg, és a döntés alapján az adózónak visszatérítési igénye keletkezik. Az Art. 196. § (2) bekezdése alapján a visszatérítésre irányuló kérelem az EUB döntésének közzétételétől, illetve kézbesítésétől számított 180 napon belül az adóhatósághoz írásban terjeszthető elő. Ilyen döntésnek minősült az EUB már hivatkozott ítélete. A C-717/19. számú ügyben a 2021. október 6-án hozott döntést 2021. december 6-án tették közzé az Európai Unió Hivatalos Lapjában. Így az adóalanyok az Art. 196. §-a alapján már 2021. október 6-ától kezdve, egészen 2022. június 4-éig benyújthatták az adóhatósághoz a támogatásvolumen-szerződésekkel kapcsolatos, a C-717/19. számú ügynek megfeleltethető tényállások alapján az adó-visszatérítési kérelmeiket. Erre olyan esetekben is lehetőségük volt, amikor a befizetés 2021. október 6-át (az ítélet meghozatalát) követően történt a NEAK felé, ezt semmi nem zárta ki.

[5] A kedvezményes áfamértékű lakóingatlanok köre az Áfa tv. 3. sz. melléklet I. része szerint:

„50. A 86. § (1) bekezdés j) pont ja), jb) vagy jc) alpontja alá tartozó olyan, többlakásos lakóingatlanban kialakítandó vagy kialakított lakás, amelynek összes hasznos alapterülete nem haladja meg a 150 négyzetmétert (kivéve az 59. pont szerinti lakást),

51. A 86. § (1) bekezdés j) pont ja), jb) vagy jc) alpontja alá tartozó olyan egylakásos lakóingatlan, amelynek összes hasznos alapterülete nem haladja meg a 300 négyzetmétert.”

[6] Étv. 33/A. (2)–(3) bekezdései

[7] Engedély nélkül végezhető többek között:

„1. Építmény átalakítása, felújítása, helyreállítása, korszerűsítése, homlokzatának megváltoztatása, kivéve zártsorú vagy ikres beépítésű építmény esetén, ha e tevékenységek a csatlakozó építmény alapozását vagy tartószerkezetét is érintik.

1a. Meglévő építmény hasznos alapterületet nem növelő bővítése, kivéve a lapostetős épület magastetővel történő bővítését. […]

2. Meglévő építmény utólagos hőszigetelése, homlokzati nyílászáró cseréje, a homlokzatfelület színezése, a homlokzat felületképzésének megváltoztatása. […]

6. Épületben az önálló rendeltetési egységek számának változtatása.

7. A 14. pont e) alpontjában és a 29. pontban foglaltak figyelembevételével a kereskedelmi, vendéglátó rendeltetésű épület építése, bővítése, amelynek mérete az építési tevékenység után sem haladja meg a nettó 20,0 m2 alapterületet. […]

9. Önálló reklámtartó építmény, valamint gépjármű-üzemanyag egységárának feltüntetésére szolgáló oszlop vagy tábla építése, elhelyezése. […]

13. Park, játszótér, sportpálya megfelelőségi igazolással – vagy 2013. július 1-je után gyártott szerkezetek esetében teljesítménynyilatkozattal – rendelkező műtárgyainak építése, egyéb építési tevékenység végzése. […]

15. Növénytermesztésre szolgáló üvegház építése, bővítése. […]

21. Kerítés, kerti építmény, tereplépcső, járda és lejtő, háztartási célú kemence, húsfüstölő, jégverem, valamint zöldségverem építése, építménynek minősülő növénytámasz, növényt felfuttató rács építése, bővítése. […]

23. Napenergia-kollektor, szellőző-, klíma-, riasztóberendezés, villámhárító-berendezés, áru- és pénzautomata, kerékpártartó, zászlótartó építményen vagy építményben való elhelyezése. […]

28. Építési tevékenység végzéséhez szükséges, annak befejezését követően elbontandó állványzat és felvonulási építmény építése. […]

31. A pince építése, bővítése, melynek mérete az építési tevékenység után sem haladja meg a 20 m3 légteret és a 2,0 m mélységet.”

[8] A használatbavételi engedély, illetve a használatbavétel tudomásulvételének részletszabályait az Építésügyi Korm. r. 39. § (1) bekezdése, illetve 54. § (1) bekezdései tartalmazzák.

[9] A módosítás természetesen nem érinti azokat, a belföldről történő feladással Közösségen belüli távértékesítést teljesítőket, akiknek az ilyen értékesítései a 10 000 eurós értékhatár alatt maradnak, s így azok teljesítési helye az Áfa tv. 49/A. § (1) bekezdése alapján belföldre esik.