A használt gépjárművek ellenőrzésével kapcsolatos tapasztalatok, eredmények

✎ Liktorné Pályi Erika osztályvezető NAV Dél-Budapesti Adó- és Vámigazgatósága

Az adóhatóság rendelkezésére álló információk szerint jelentős költségvetési kockázatot hordoznak és a „fekete-/szürkegazdaság” egyik részterületét jelentik a rejtett, legális üzleti életet teljesen vagy részben kikerülő gépjármű-kereskedelmi tevékenységet folytató vállalkozások.

Az elmúlt tíz évben megnövekedett a Közösségen belülről származó gépjárművek belföldi értékesítésére létrehozott/működtetett olyan gazdasági társaságok száma, amelyek a beszerzett és belföldön értékesített gépjárművek utáni adófizetési kötelezettségüknek nem, vagy nem szabályszerűen tesznek eleget, sok esetben bevallást sem nyújtanak be, vagy bevallásaik „adóminimalizáló” (nagy forgalom mellett kis összegű befizetendő adót tartalmazó áfabevallások) jegyeket mutatnak.

A felmerült kockázatok kivizsgálása érdekében a Nemzeti Adó- és Vámhivatal által évenként kiadott ellenőrzési tervben is rendszeresen megjelenik a használtgépjármű-kereskedelem mint kiemelt ellenőrzési feladat. Az adóhatóság fokozott jelenléte e tevékenységi kör tekintetében nem kizárólag a költségvetési érdekeket próbálja biztosítani, hanem alapvetően az állampolgári érdekek védelmét hivatott szolgálni. A gépjárművel kapcsolatos garanciális jogok érvényesítéséhez ugyanis nélkülözhetetlen az adásvételt követően is elérhető autókereskedő személye.

A tevékenység kapcsán elmondható, hogy ma már a gépjármű-kereskedelem súlypontja áthelyeződött az online térre. A gépjármű-kereskedelmi tevékenység a különböző online platformokon történő hirdetések nélkül nem életképes, és szinte nincs olyan gépjármű-kereskedő, aki ne lenne jelen valamelyik hirdetési portálon.

I. A gépjármű-kereskedelmi tevékenység folytatásának feltételrendszere

Ahasznált gépjárművekkel való kis- és nagykereskedelmi tevékenység végzése nincs külön engedélyhez kötve, viszont kötelező a tevékenységnek a bejelentése a kereskedelmi tevékenység végzésének helye szerinti települési önkormányzat jegyzőjének. A külföldről behozott gépjármű forgalomba helyezése engedélyköteles tevékenységnek minősül. A vonatkozó jogi szabályozás alapján belföldi üzemben tartás céljából csak olyan típusú gépjármű hozható be Magyarországra, amelyre a közlekedési hatóság típusjóváhagyás keretében típusbizonyítványt állított ki.

A gépjármű-kereskedelmi tevékenység folytatásához a gépjárművek tárolására alkalmas telephely, a beszerzéseket/értékesítéseket, a szállítmányozást, a gépjárművekkel kapcsolatos esetleges hatósági ügyintézést (regisztrációs adóval kapcsolatos eljárás, belföldi forgalomba helyezés) intéző személyi kör léte nélkülözhetetlen.

Az ellenőrzési tapasztalatok azt bizonyítják, hogy gyakori eset, hogy a gépjármű-kereskedelmi tevékenységet folytató adózó nem jelenti be azt a telephelyet, ahol ténylegesen a kereskedelmi tevékenységét folytatja. A vállalkozásnak kötelessége bejelenteni az adóhatóság felé, hogy mely telephelyen végez gazdasági tevékenységet. Ha a bejelentés nem történik meg, úgy az adózó az adózás rendjéről szóló 2017. évi CL. törvény 220. § (1) bekezdése alapján akár 500 000 forintig terjedő összegű mulasztási bírsággal is sújtható.

II. A használtgépjármű-értékesítés áfarendszerbeli megítélése

Használt gépjármű értékesítése után különös szabályként a fizetendő adót az általános forgalmi adóról szóló 2007. évi CXXVII. törvény (a továbbiakban: Áfa tv.) XVI. fejezetében szabályozott használt ingóságokra, műalkotásokra, gyűjteménydarabokra és régiségekre vonatkozó szabályok (ún. különbözeti adózás) alapján kell megállapítani a jogszabályban meghatározott feltételek teljesülése esetén.

Használt szárazföldi gépjárműnek azt a szárazföldi közlekedési eszközt tekintjük, amely nem minősül az Áfa tv. értelmező rendelkezéseinek [Áfa tv. 259. § 25. pont] megfelelően új közlekedési eszköznek, azaz az értékesítés teljesítésekor az első forgalomba helyezéstől számítva legalább 6 hónap telt el, vagy a futott kilométer meghaladja a 6000 kilométert.

Az Áfa tv. kizárólagos jelleggel meghatározza azt a személyi kört, amelytől történő beszerzés esetén alkalmazható a különbözeti adózási mód [Áfa tv. 216. §]. A különbözeti adózási mód akkor alkalmazható, ha

- a beszerzés nem adóalany személytől, szervezettől történt,

- a gépjárművet olyan adóalanytól szerezte be, akinek a termékértékesítése az Áfa tv. 87. §-ában szabályozottak miatt mentes volt az adó alól,

- a gépjárművet alanyi adómentes adóalanytól szerezte be, vagy olyan közösségi adóalanytól, akire ilyen minőségében tagállamának azon joga vonatkozik, amely tartalmában megfelel a Héa-irányelv 282–292. cikkeinek,

- illetve szempontunkból kiemelendő a másik viszonteladótól, vagy olyan adóalanytól történő beszerzések köre, akinek (amelynek) a termékértékesítésére ilyen minőségében az érintett közösségi tagállam azon joga vonatkozik, amely tartalmában megfelel a 2006/112/EK európai irányelv (a továbbiakban: Héa-irányelv) 312–325. cikkeinek.

Abban az esetben, ha a jogszabályi feltételek valamelyike nem teljesül (a beszerzett gépjármű nem minősül használt gépjárműnek, vagy nem a felsorolt személyi körtől történt a beszerzés), az adózó a különbözeti adózási módot nem alkalmazhatja.

A fentiektől eltérően az adózó dönthet úgy, hogy tevékenységének egészére nem alkalmazza a különbözeti adózás szabályait. Erre irányuló döntését a tárgyévet megelőző év utolsó napjáig köteles bejelenteni az adóhatóságnak [Áfa tv. 224. § (1) bekezdése].

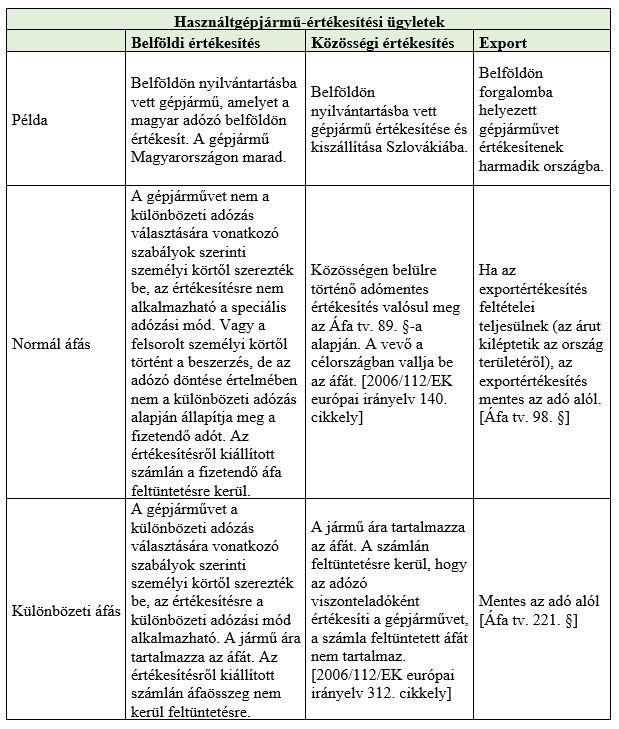

A könnyebb áttekinthetőség érdekében egy táblázatban foglaltuk össze, hogyan alakul az adózás módja.

Az értékesítésről kibocsátott számlán minden esetben kötelező feltüntetni az Áfa tv., illetve a Héa-irányelv megfelelő cikkelyeire történő hivatkozással az ügylet adójogi megítélését, azaz, hogy a gépjárművet a számlakibocsátó viszonteladóként értékesítette-e, vagy általános (közösségi adómentes) értékesítés valósult meg [Héa-irányelv 140. cikkely, 312. cikkely, továbbá 226. cikkely 11–11/a. pontja, Áfa tv. 169. § m) és q) pontja].

Ebből következik, hogy akár a Közösségen belülről, akár belföldről szerezte be az adózó a használt gépjárművet, annak belföldi értékesítése során az adóügyi megítélés szempontjából a megfelelő adatok birtokában van, s ennek megfelelően alkalmazhatja a különbözeti adózást, vagy az egyenes adózás szabályai szerint köteles megállapítani és felszámítani a fizetendő adót.

A különbözeti adózást alkalmazó adózó köteles egyedi nyilvántartást, vagy választása esetén ún. globális nyilvántartást vezetni. Amennyiben az adózó a globális nyilvántartás vezetése mellett dönt, úgy a választásáról köteles a tárgyévet megelőző év utolsó napjáig bejelentést tenni az adóhatóságnak.

Az adó alapja különbözeti adózás esetében a viszonteladó árrése, csökkentve az árrésre jutó adó összegével [Áfa tv. 217. § (1) bekezdése].

Az egyedi nyilvántartáson alapuló módszernél az adózó gépjárművenként külön-külön tartja nyilván a beszerzési árat és az értékesítési árat.

A gépjármű-kereskedelmi tevékenység esetében a járművek magas értéke miatt tulajdonképpen kizárt a globális nyilvántartás vezetésének lehetősége. A hatályos szabályozás szerint ugyanis, ha a beszerzési ár meghaladja az 50 000 forintot, az adott ügylet nyilvántartása kizárólag egyedi nyilvántartási módszerrel történhet [Áfa tv. 219. § (2) bekezdése].

Fontos kiemelni, hogy a viszonteladó ilyen minőségében a használtgépjármű-beszerzéshez kapcsolódó előzetesen felszámított adó levonására nem jogosult [Áfa tv. 222. § (1) bekezdés a) pontja]. Gyakran előfordul hibaként az adózóknál, hogy a különbözeti adózással érintett ügyletekhez kapcsolódó egyéb költség (pl. javítási költség) áfatartalmát levonásba helyezik.

III. Kockázati tényezők, adóelkerülési formák

Az ellenőrzési tapasztalatok alapján a gépjármű-kereskedelem területén jellemzően a következő, adóelkerülésre irányuló magatartásformák azonosíthatók be:

- Az egyik előforduló adókikerülési mód a Közösségen belülről származó gépjárművek belföldi értékesítésére létrehozott/működtetett számlázási láncolatok kialakítása és fenntartása. Ezen társaságok az EU-ban beszerzett és belföldön értékesített gépjárművek utáni adófizetési kötelezettségüknek nem tesznek eleget, sok esetben bevallást sem nyújtanak be, vagy bevallásaik „adóminimalizáló” jegyeket mutatnak.

- A másik adóelkerülő magatartás lényegében szintén a bevételt eltitkoló, adott esetben a bevallásbenyújtási kötelezettséget elmulasztó adózói körhöz köthető azzal, hogy ez a metódus nem számlázási láncolat formájában valósul meg, hanem oly módon, hogy az adott gépjármű-kereskedő a bevételének csupán töredékét szerepelteti a bevallásában.

- Az adóelkerülési magatartás speciális formáját képezi a fizetendő adó összegének nem megfelelően alkalmazott adózási mód alapján történő megállapítása. Az érintett adózói kör gyakran visszaél a használt gépjárművekre vonatkozó, az Áfa tv. már ismertetett XVI/2. alfejezetének rendelkezésében rögzített különbözeti adózás szabályaival. Ez esetben az adózó a Közösségen belülről származó, belföldön értékesített használt gépjármű után az általánosforgalmiadó-kötelezettségét a viszonteladói tevékenysége vonatkozásában a különbözeti adózás szabályai szerint állapítja meg, miközben a közösségi eladó az általános szabályok szerinti közösségi értékesítés szabályainak megfelelően vallja be az ügyletet, és állítja ki az értékesítésről a számlát a magyar partnernek. A különbözeti adózással megállapított adó és az elvárt, jogszabályi előírásoknak megfelelően előírt egyenes adózással utólag megállapításra kerülő fizetendő adó közötti különbség jelentős kárt okoz mind az árelőny szempontjából a gazdasági szegmens további szereplőinek, mind a bevételkiesés miatt a költségvetés számára.

- A fentieken túl megjelentek olyan további kockázatot jelentő magatartásformák is, amelyek kizárólag a gépjármű-kereskedelemhez kapcsolhatók. Jelentős számban vannak jelen a piacon azok a gépjármű-kereskedők, amelyek nevére több száz, sok esetben ezres darabszámú gépjárművet jegyeznek be, miközben a gépjárművek után az általános forgalmi adón túl a nyereségadó, a gépjárműadó, a környezetvédelmi termékdíj, az iparűzési adó fizetésének kötelezettségét sem teljesítik, továbbá ezek a gépjárművek kötelező biztosítással sem rendelkeznek.

A fentiekből is jól látható, hogy a gépjármű-kereskedelem, ezen belül pedig hangsúlyosan a használtgépjármű-kereskedelem felett nélkülözhetetlen a folyamatos és fokozott adóhatósági kontroll, az adóhatósági jelenlét.

IV. Az adóhatósági jelenlét erősítése a támogató, illetve az adóelkerülő magatartásformák visszaszorítását célzó intézkedések tükrében

Az adóelkerülő magatartások kiszűréséhez – függetlenül attól, hogy az adóelkerülő magatartás mely ágazati szektort érinti, vagy maga az adóelkerülő magatartás milyen formában mutatkozik meg – számos szakrendszer nyújt segítséget, mellyel az érintett adózói kör gyorsan és célzottan kiválasztható.

Segítséget nyújtanak többek között a bevallási és az onlineszámla-adatok, más adózók bevallásainak összesítő jelentés részében (M lapok) az adózókra vonatkozóan közölt adatok, a közösségi forgalomra vonatkozó tagállami kontrolladatok, az export- és importtevékenységre és a regisztrációsadó-eljárásra vonatkozó adatok, valamint a gépjármű-nyilvántartási adatok (a felsorolás nem teljes körű), melyek zöme az adózóktól származik.

Fontos kiemelni azt is, hogy az adóhatóság ellenőrzési tevékenységével kapcsolatban az elmúlt évtizedben jelentős szemléletváltás történt.

Hangsúlyossá vált az adózók önkéntes jogkövetésre ösztönzése, amely részben az adóhatóság honlapján megjelentetett ismertetőkkel, az adózói körnek küldött tájékoztató levelekkel és a támogató eljárásokkal valósul meg.

Ugyanakkor azokban az esetekben, ahol a támogató jellegű intézkedések a rendelkezésre álló adatok alapján előreláthatóan nem vezetnének eredményre, az adóhatóság az adóelkerülő magatartás felszámolása érdekében kellő szigorral, akár vagyonbiztosítási intézkedések alkalmazása mellett, határozottan lép fel.

V. Az adóelkerülési magatartás visszaszorítása érdekében végzett vizsgálatok tapasztalatai konkrét jogesetek alapján

1. Önkéntes jogkövetés eredményes elősegítése jogkövetési vizsgálat során

Az adóhatóág látókörébe került egy olyan, középkategóriásgépjárművek kereskedelmével foglalkozó adózó,amely társaság a feltárt tényállás alapján az egyenes adózás szabályai helyett helytelenül a különbözeti adózás szabályai szerint állapította meg a fizetendő adóját, ezért az adófizetési kötelezettségét is alacsonyabb összegben mutatta ki a ténylegesnél. A társaság bejelentett telephellyel nem rendelkezett, és a vizsgált időszakban csupán egy bejelentett alkalmazottat foglalkoztatott.

Az adózó az ellenőrzés során együttműködött az adóhatósággal, iratanyagát rendelkezésre bocsátotta, a törvényes képviselő nyilatkozatot tett a társaság tevékenységével kapcsolatban. Az adózó a vizsgált időszakban kizárólag használt gépjárművek kereskedelmével foglalkozott. A társasággal tevékenységével kapcsolatos minden feladatot egy személyben az ügyvezető látott el. Az adózó a gépjárműveket német közösségi partnerektől szerezte be, és belföldi szállítmányozó társaságok közreműködésével szállíttatta és szervizeltette. Vizsgált időszaki vevő partnerei mind magánszemélyek voltak, így a vizsgált időszakban (2020-ban) a részükre kiállított számlák az online számla rendszerébe nem lettek feltöltve.

Az adózó a vizsgált időszakban nem rendelkezett telephellyel, a járműveket egyedi vevői igények alapján rendelte meg, s azok a szükséges dokumentációk intézését követően közvetlenül a vevőkhöz kerültek, így tárolásukra nem volt szükség. Az adózó több online portálon hirdette/hirdeti a tevékenységét. A Közösség területéről beszerzett használt gépjárműveket alacsony árréssel értékesítette belföldön magánszemélyek részére. 2020-ban összesen 29 darab, 3 millió és 21 millió forint közötti beszerzési árkategóriába eső gépjárművel kereskedett. A közösségi partnerek által kiállított számlák vizsgálata során megállapításra került, hogy azok nem a különbözeti adózás szabályai szerint lettek kiállítva, a számlákon feltüntetett adatok alapján a számlák a közösségi partnerek által adómentes közösségi termékértékesítésként voltak elszámolva, vagyis az általános forgalmi adó megfizetésére az adózó Magyarországon kötelezett. Az adózó a gazdasági tevékenysége után fizetendő általános forgalmi adó alapját és az áfa összegét helytelenül a különbözeti adózás szabályai szerint állapította meg. Tekintettel arra, hogy a járművek értékéhez képest rendkívül alacsony árréssel értékesített, az így megállapított fizetendő adó adóalapja és az általános forgalmi adó összege is minimális volt. A jogkövetési vizsgálat során az adóhatóság felhívta az adózó figyelmét az általa alkalmazott különbözeti adózás szerinti adómegállapítási mód használatának szabálytalanságára és önellenőrzések benyújtásának szükségességére, melynek hatására az adózó az „ONELLB” jelű bejelentőlapon jelezte a vizsgált időszakra vonatkozó önellenőrzési szándékát.

Az adózó és az adóhatóság együttműködése, az adózó önadózásának megsegítése célravezető volt, mivel az adóhatóság támogatásával az adózó a vizsgált bevallási időszakaira vonatkozóan élt az önellenőrzés lehetőségével, az adóhatóság iránymutatása mellett korrigálta a fizetendő adó összegét, melynek következtében a kimutatott kötelezettségnövekedés összege 61 554 000 forint volt.

2. Szándékos adóelkerülő magatartás elleni adóhatósági fellépés

Az adóhatóság a kockázatelemzés alá vont adózónál a Közösségen belülről beszerzett gépjárművek belföldi értékesítése után keletkező adófizetési kötelezettség elkerülésére irányuló adózói magatartásra utaló adatokat tárt fel.

Az adóellenőrzést megelőző jogkövetési vizsgálat során megállapításra került, hogy az adózó 2017-ben történt megalakulása óta használtgépjármű-kereskedelmi és -javítási tevékenységet végzett. A Kft. a vizsgált időszakban mind az áfabevallás-benyújtási, mind a közösségi forgalmat érintő A60-as összesítőnyilatkozat-tételi kötelezettségének eleget tett. A rendelkezésre álló adatok alapján az adózó egy belga aukciósháztól szerzett be használt gépjárműveket, majd azokat belföldön értékesítette. A gépjárművek értékesítése során az értékesítésre történő felkészítést, az üzembe helyezést alvállalkozók bevonásával teljesítette. A tevékenység folytatásához szükséges alkalmazottakkal a Kft. rendelkezett. Tevékenységét a székhelyen kívül két telephelyen végezte, mely közül az egyik nem volt bejelentve.

A külföldi aukciósháztól megvásárolt gépjárműveket a szállítmányozást végző fuvarozó társaság telephelyére szállították, majd a szállítmányozó telephelyéről vitték át az adózó telephelyére.

A rendelkezésre álló tagállami kontrolladatok alapján megállapítható volt (amit a rendelkezésre álló beszerzési bizonylatok is alátámasztottak), hogy az eladó az általános szabályok szerinti közösségi értékesítés keretében vallotta be az ügyleteket, melynek következtében az adózónak az általános szabályok szerinti közösségi beszerzést kellett volna bevallani, a belföldi továbbértékesítésre jutó áfát pedig egyenes adózás szerinti értékesítésként kellett volna szerepeltetnie áfabevallásában, teljes összegben. A magyar adózó tehát nem fordíthatta volna át különbözet szerinti adózássá ezeket az ügyleteket.

Ezzel szemben az adózó a vizsgált időszakra vonatkozóan benyújtott áfabevallásai alapján általánosforgalmiadó-kötelezettségét a viszonteladói tevékenysége vonatkozásában az Áfa tv. XVI/2. alfejezete rendelkezéseinek alkalmazásával állapította meg. A fentiekből következően az ügyletek utáni adófizetési kötelezettségének nem szabályszerűen tett eleget. Az ellenőrzés azt is megállapította, hogy az adózó tulajdonosként és vezető tisztségviselőként további nyolc társaságban rendelkezett/rendelkezik érdekeltséggel, melyek közül öt cég felszámolási eljárás, valamint további két cég kényszertörlési eljárás alatt áll/állt, aminek következtében öt céget meg is szüntettek. Az adózó tulajdonosa és képviselője érdekeltségi körébe tartozó társaságok sorsa további kockázati tényezőt jelentett az ellenőrzés számára. Az adóhatóság a jogkövetési vizsgálat során feltárt adatok alapján az adóellenőrzés elrendelésével egyidejűleg vagyonbiztosítási intézkedést alkalmazott, melynek eredményeként hét darab, közöttük több, jelentős értékű gépjármű lefoglalására és bankszámlazárolásra került sor. A lefoglalt gépjárművek becsült értéke 98 500 000 forint, így a sikeres végrehajtási cselekményeknek köszönhetően a várható kötelezettség megtérülése teljes egészében biztosítva van.

A társaság a telephellyel nem rendelkező, Közösségen belülről származó gépjárművek belföldi értékesítésére létrehozott/működtetett számlázási láncolatok tagjaként gépjármű-kereskedelmi tevékenységet folytató adózók körében került az adóhatóság látókörébe.

Ezek a társaságok az EU-ban beszerzett és belföldön értékesített gépjárművek utáni adófizetési kötelezettségüknek nem tesznek eleget, több esetben bevallást sem nyújtanak be, vagy bevallásaik adóminimalizáló jegyeket mutatnak. Jellemzően a közösségi forgalomra vonatkozó tagállami kontrolladatok állnak rendelkezésre. Komoly problémát okoz ennél az adózói körnél, hogy a társaságok saját telephellyel nem rendelkeznek, székhelyük székhelyszolgáltató társaságnál van bejegyezve, így a Közösségen belülről behozott gépjárművek fellelhetősége nehézkes, felkutatásuk igen komoly erőforrást köt le. Az adózóa rendelkezésre álló tagállami kontrolladatok alapján Közösségen belülről szerzett be személygépjárműveket, amelyeket belföldön értékesített. Az adózó vizsgált időszaki székhelye székhelyszolgáltató társaságnál volt bejelentve, ahol a vállalkozás gazdasági tevékenységet nem végzett. Az adózó a beszerzett gépjárművek tárolásához, gépjármű-kereskedelmi tevékenység folytatásához szükséges telephelyet nem jelentett be az adóhatósághoz, illetve a rendelkezésre álló onlineszámla-adatbázis alapján más adózó ingatlan bérbeadásáról számlát nem bocsátott ki az adózó számára. Az adózó a vizsgált időszakra vonatkozóan bevallási kötelezettségét teljesítette, és az általánosforgalmiadó-kötelezettségét a viszonteladói tevékenysége vonatkozásában a különbözeti adózási mód alkalmazásával állapította meg. Mindemellett az adózó áfabevallásaiban Közösségen belülről történő árubeszerzést, szolgáltatás-igénybevételt nem szerepeltetett. A tagállami kontrolladatok szerint az eladók általános (héa) szabályok szerinti közösségi értékesítés keretében teljesítettek adatszolgáltatást az ügyletekről. A magyar adózó ilyen adózási mód esetén nem alkalmazhatta volna a különbözeti adózás szerinti szabályokat. Ehelyett közösségi termékbeszerzésként kellett volna szerepeltetnie (kezelnie) ügyleteit, a belföldi értékesítések után pedig az általános szabályok szerint kellett volna felszámítania az általános forgalmi adót. Az adózó a már rögzítettek szerint bejelentett telephellyel, fiókteleppel nem rendelkezett, ugyanakkor az adóhatóság megállapította, hogy az adózónak egy adott online hirdetési portálon több élő hirdetése volt. A hirdetéseken feltüntetett cím alapján a gépjárművek fellelhetőségének a helye beazonosítható volt. A tagállami kontrolladatok, az áfabevallások adatainak összefüggései és ellentmondásai, továbbá a be nem jelentett telephely önmagában is olyan kockázati tényezőnek bizonyult, aminek következtében indokolttá vált a határozott adóhatósági fellépés. Így az adózónál az adóellenőrzés elrendelésével egyidejűleg vagyonbiztosítási intézkedést rendeltek el. Az adóellenőrzés megkezdését követően az adózónál visszamenőleges hatállyal új ügyvezetőt és tulajdonost jegyeztek be, ezzel egyidejűleg az adózó a székhelyét áthelyezte egy másik székhelyszolgáltató társasághoz.

A be nem jelentett gépjárműtelepen fellelt tíz darab gépjárműre irányuló ideiglenes biztosítási intézkedést az adóhatóság sikeresen végrehajtotta. A lefoglalt gépjárművek becsült értéke részben biztosította az adóellenőrzés eredményeként megállapított adóhiány fedezetét a sikeres végrehajtási cselekményeknek köszönhetően.