A kisvállalati adóval kapcsolatos aktuális tudnivalók

✎ Dr. Gaál Ágnes

Az adótervezés során a vállalkozás áttekinti a különböző adónemek szabályait és kiválasztja a számára legkedvezőbb megoldást, a hatályos törvények által megengedett keretek között. Az adóév vége közeledtével tehát érdemes átgondolni a vállalkozásoknak, hogy mely adónem alanyaiként kívánják folytatni a következő évet, figyelemmel – egyebek mellett – az adójogszabályok adta lehetőségekre, a vállalkozás adóévi adataira, valamint az üzleti tervre. Egyik ilyen lehetőség a kisvállalati adó választása, melyre irányadó szabályokat a kisadózó vállalkozások tételes adójáról és a kisvállalati adóról szóló 2012. évi CXLVII. törvény (a továbbiakban: Katv.) tartalmazza. Jelen cikkben a kisvállalati adóhoz kapcsolódó – 2022. január 1-jétől hatályos1 – főbb rendelkezések ismertetésére kerül sor.

1. A kisvállalati adó

Ezen pont célja a kisvállalati adó, mint adónem általános ismertetése mellett, a választásához kapcsolódó szabályok ismertetése, segítve ezzel az adózók döntését.

Miért érdemes a kisvállalati adót választani?

A kisvállalati adónem egy egyszerűsített adónem, amely kiváltja a társasági adót és a szociális hozzájárulási adót. A kisvállalati adó alanyai 2021. december 31-ig mentesültek a szakképzési hozzájárulási adó fizetési kötelezettség alól is, azonban ez az adónem 2022. január 1-jétől megszűnik, így a kisvállalati adó az előbb említett két adót váltja ki.

A kisvállalati adó választása azoknak a vállalkozásoknak lehet előnyös, amelyek sok alkalmazottat foglalkoztatnak, tehát jelentős a személyi jellegű kifizetés összege, és az meghaladja a vállalkozás nyereségét. Abban az esetben is célravezető a kisvállalati adó választása, ha a keletkezett nyereséget nem fizeti ki a vállalkozás osztalék formájában, hanem visszaforgatja azt a vállalkozás fejlesztésére, beruházásokra. Miért jelentenek a leírtak előnyt? Egyrészt azért, mert a vállalkozásban keletkezett nyereséget és bértömeget azonos kulcs terheli, másrészt ösztönzőleg hat a beruházásokra, valamint a foglalkoztatásra.

Összefoglalva, a kisvállalati adónem választása azoknak a vállalkozásoknak éri meg, amelyek növelni akarják a foglalkoztatotti állományt, illetve jelentős fejlesztéseket terveznek.

Ki választhatja a kisvállalati adózási formát?

A Katv. taxatíve felsorolja azokat a működési formákat, melyeknek lehetősége van az adónem választására. A Katv. 16. § (1) bekezdése alapján a kisvállalati adó alanya az

a) az egyéni cég,

b) a közkereseti társaság,

c) a betéti társaság,

d) a korlátolt felelősségű társaság,

e) a zártkörűen működő részvénytársaság,

f) a szövetkezet és a lakásszövetkezet,

g) az erdőbirtokossági társulat,

h) a végrehajtó iroda,

i) az ügyvédi iroda és a közjegyzői iroda,

j) a szabadalmi ügyvivői iroda,

k) a külföldi vállalkozás,

l) a belföldi üzletvezetési hellyel rendelkező külföldi személylehet amennyiben megfelel az Katv.-ben meghatározott valamennyi feltételnek.

Milyen feltételeknek kell megfelelni

a kisvállalati adózás jogszerű választásához?A kisvállalati adózás választásának feltételeit a Katv. 16. § (2) bekezdése tételesen meghatározza, tekintsük át, melyek ezek. A kisvállalati alanyiság adóévét megelőző adóévben a vállalkozás

- átlagos statisztikai állományi létszáma – a kapcsolt vállalkozások adataival együttesen – várhatóan nem haladja meg az 50 főt;

- a kapcsolt vállalkozások adataival együttesen kiszámított bevétele várhatóan nem haladja meg a 3 milliárd forintot, 12 hónapnál rövidebb adóév esetén a

3 milliárd forint időarányos részét;

- mérlegfőösszege várhatóan nem haladja meg a

3 milliárd forintot.

Az adózó csak abban az esetben választhatja a kisvállalati adózást az adóévre, ha az adóévet megelőző két naptári évben adószámát az állami adó- és vámhatóság véglegesen nem törölte.

Fontos, hogy a naptári évtől eltérő üzleti éves adózóknak nincs lehetőségük a kisvállalati adózás választására, tekintettel arra, hogy a Katv. külön nevesíti azon feltételt, mely szerint a kisvállalati adót választó személy üzleti évének mérlegforduló napja csak december 31-e lehet.

Szintén feltétel, hogy az adózó ellenőrzött külföldi társasággal az adóévet megelőző adóévben nem rendelkezhet.

A kisvállalati adó választásakor vizsgálni kell a társasági adóról és az osztalékadóról szóló 1996. évi LXXXI törvény (a továbbiakban: Tao. tv.) szerinti finanszírozási költségek várható nagyságát is, így a kisvállalati adózás az adóévre akkor választható, ha az az összeg, amellyel az adózó vállalkozási tevékenysége érdekében felmerült, Tao. tv. szerinti finanszírozási költségei meghaladják az adózó adóköteles kamatbevételeit és a gazdasági értelemben azzal egyenértékűnek tekintendő adóköteles bevételeit, az adóévet megelőző adóévben várhatóan nem haladja meg a 939 810 000 forintot. A fentiekben említett „megelőző adóéven” a kisvállalati adó szerinti alanyiság alkalmazásának első adóévét megelőző adóévet kell érteni, tehát, ha például az adózó 2022-től választaná a kisvállalati adót, akkor a 2021. évi adatait kell vizsgálnia.

Amennyiben az adózó újonnan alakult, tehát nincs megelőző adóéve, és a kisvállalati adózást választja, akkor a Katv. 16. § (2) bekezdésének adóévet megelőző adóévre és naptári évekre vonatkozó választási feltételei nem értelmezhetők, így ebben az esetben nem is vizsgálandók. Figyelemmel kell azonban lenni arra, hogy az adózó naptári éves adózónak minősül-e és a Katv.-ben meghatározott szervezeti formában alakul-e meg, valamint az ellenőrzött külföldi társaságra vonatkozó kitételnek is eleget kell tenni. Emellett a létrejövő adózónak forintban kell összeállítania a számviteli beszámolóját, tekintettel arra, hogy a Katv. 18. § rendelkezése akként rendelkezik, hogy az adóalany számviteli beszámolóját csak forintban állíthatja össze. Ha az újonnan alakuló társaság – a megalakuláskor – kapcsolt vállalkozással rendelkezik, akkor a kapcsolt vállalkozás utolsó beszámolóval lezárt üzleti éve adatait a Katv. 16. § (2) bekezdés a) és b) pontja esetén, tehát az átlagos statisztikai létszámra, illetve a bevételi értékhatárra irányadó értékhatár meghatározásakor számításba kell venni.

Mikor áll fenn a kapcsolt vállalkozási jogviszony?

A Katv. a kapcsolt vállalkozás fogalmi meghatározása során a Tao. tv. kapcsolt vállalkozás fogalmát rendeli használni. A Tao. tv. 4. § 23. pont meghatározása alapján akkor áll fenn kapcsolt vállalkozási viszony az adózó és más személy között, ha

- az adózó más személyben (pl. belföldi vagy külföldi jogszabály lapján létrejött jogi személyben, egyéb szervezetben) – a Ptk. rendelkezéseinek megfelelő alkalmazásával – közvetlenül vagy közvetve többségi befolyással rendelkezik;

- az adózóban más személy – a Ptk. rendelkezéseinek megfelelő alkalmazásával – közvetlenül vagy közvetve többségi befolyással rendelkezik;

- ha van olyan személy, amely a Ptk. rendelkezéseinek megfelelő alkalmazásával mind az adózóban, mind egy másik személyben többségi befolyással rendelkezik.

A fentiek mellett kapcsolt vállalkozási viszony áll fenn

- a külföldi vállalkozás és belföldi telephelye, valamint a külföldi vállalkozás telephelyei, és

- a külföldi vállalkozás belföldi telephelye, és azon személy között, amely személy a külföldi vállalkozással kapcsolt vállalkozási viszonyban áll.

Az adózó és külföldi telephelye, valamint az adózó külföldi telephelye és azon személy között, mely az adózó kapcsolt vállalkozása, szintén kapcsolt vállalkozási viszony áll fenn.A fentiek mellett kapcsolt vállalkozási viszony áll fenn az adózó és más személy között, ha köztük az ügyvezetés egyezőségére tekintettel az üzleti és pénzügyi politikára vonatkozó döntő befolyásgyakorlás valósul meg.

Mi tekinthető többségi és meghatározó befolyásnak?

Azt, hogy mi minősül többségi és meghatározó befolyásnak, a Polgári Törvénykönyvről szóló 2013. évi V. törvény 8:2. § (1) és (2) bekezdése rögzíti, ennek megfelelően többségi befolyás az olyan kapcsolat, amelynek révén a természetes személy, jogi személy (befolyással rendelkező) egy jogi személyben a szavazatok több mint 50 százalékával vagy meghatározó befolyással rendelkezik. A befolyással rendelkező akkor rendelkezik egy jogi személyben meghatározó befolyással, ha annak tagja vagy részvényese, és

a) jogosult e jogi személy vezető tisztségviselői vagy felügyelőbizottsága tagjai többségének megválasztására, illetve visszahívására; vagy

b) a jogi személy más tagjai, illetve részvényesei a befolyással rendelkezővel kötött megállapodás alapján a befolyással rendelkezővel azonos tartalommal szavaznak, vagy a befolyással rendelkezőn keresztül gyakorolják szavazati jogukat, feltéve, hogy együtt a szavazatok több mint felével rendelkeznek.

Mikor kell figyelembe venni a kapcsolt vállalkozások adatait?

Annak eldöntéséhez, hogy a vállalkozás jogosult-e a kisvállalati adózást választani – többek között –, meg kell határoznia a fentebb részletezett adatokat. A Katv. rögzíti, hogy az átlagos statisztikai létszám és a bevételi értékhatár számításakor az adózó saját adóévi várható adatait összesíteni kell a kapcsolt vállalkozás utolsó beszámolóval lezárt üzleti éve adataival, mely beszámoló alatt a kisvállalati adó szerinti alanyiság választásának bejelentéséig rendelkezésre álló utolsó beszámoló adatait kell érteni. Így például, ha 2022-től választja az adózó a kisvállalati adót, akkor általános esetben a saját várható 2021. adóévi adatait kell összesítenie a kapcsolt vállalkozásai 2020. adóévi adataival, hiszen 2021. év végén jellemzően ez a kapcsolt vállalkozás „legfrissebb” beszámolója.

Hogyan és mikor kell bejelenteni a kisvállalati adózás választását?

A már működő vállalkozásnak a bejelentést elektronikusan az erre a célra rendszeresített (’T201, ’T201T jelű) nyomtatványon lehet megtenni. Fontos, hogy nem jogszerű a bejelentés, ha a bejelentés napján az adózónak az állami adó- és vámhatóság által nyilvántartott, végrehajtható, nettó módon számított adótartozása meghaladja az 1 millió forintot (Katv. 19. § (4) bekezdés).Abban az esetben, ha a tevékenységét év közben kezdő vállalkozás

- cégbejegyzésre nem kötelezett, akkor a kisvállalati adó szerinti adóalanyiság választására irányuló bejelentését az állami adó- és vámhatósághoz való bejelentkezéssel egyidejűleg, a ’T201 jelű nyomtatványon kell teljesítenie;

- cégbejegyzésre kötelezett, akkor az adóalanyiság választására vonatkozó nyilatkozatát a cégbejegyzési kérelmén kell megtennie.

A vállalkozásnak lehetősége van a kisvállalati adóalanyiság választásáról szóló bejelentés visszavonására is a Katv. 19. § (3) bekezdésének rendelkezése szerint, így a választás állami adó- és vámhatósághoz történő bejelentése a bejelentés megtételének napjától számított 30 napon belül az erre a célra rendszeresített nyomtatványon, elektronikus úton visszavonható, azzal, hogy a határidő elmulasztása esetén igazolási kérelem előterjesztésének nincs helye. A bejelentés visszavonása esetén a kisvállalati adóalanyiság nem jön létre.

Mely időponttól jön létre a kisvállalati adó szerinti adóalanyiság?

A fenti kérdés megválaszolása során különbséget kell tenni a már működő, valamint a tevékenységét év közben kezdő vállalkozás között.

A már működő vállalkozás kisvállalati adó szerinti adóalanyisága a választás állami adó- és vámhatósághoz történő bejelentését követő hónap első napjával jön létre, mely nappal önálló üzleti éve kezdődik. Az üzleti év kezdetét megelőző nappal mint mérlegfordulónappal a vállalkozás üzleti éve zárul, mely üzleti évről a számvitelről szóló 2000. évi C. törvény (a továbbiakban: Szt.) általános szabályai szerint beszámolót kell készítenie, és az elkészített beszámolót letétbe kell helyeznie, közzé kell tennie (Katv. 19. § (1) bekezdés).

A tevékenységét év közben kezdő vállalkozás adóalanyisága a létesítő okirata közokiratba foglalásának, ellenjegyzésének napján kezdődik, ha vállalkozási tevékenységét a cégnyilvántartásba történő bejegyzése előtt megkezdheti. Amennyiben a tevékenységet év közben kezdő vállalkozás belföldi illetősége az üzletvezetés helyére tekintettel keletkezik, akkor az adóalanyiság kezdő napja az első jognyilatkozat megtételének napja. Egyéb más esetben az állami adó- és vámhatósághoz történő bejelentkezése napjával kezdődik az adóalanyiság (Katv. 19. § (9) bekezdés).

Összegzés

A fentiekben leírtak alapján a kisvállalati adózás választása előtt a vállalkozásnak komplexen kell áttekinteni a Katv. vonatkozó szabályrendszerét, és akkor jöhet létre az adóalanyiság, ha a vállalkozás az alábbi három – együttes – feltételt teljesíti, vagyis

a) a Katv. által meghatározott szervezeti formában működik,

b) megfelel a Katv. által rögzített további feltételeknek,

c) bejelenti az adóhatóság felé a választását.

2. A kisvállalati adókötelezettség meghatározása

A kisvállalati adó alapjának meghatározása során több jogszabály rendelkezéseire is figyelemmel kell lenni, tekintettel arra, hogy a személyi jellegű kifizetések meghatározása során a Katv. visszautal – egyebek mellett – a társadalombiztosítás ellátásaira jogosultakról, valamint ezen ellátások fedezetéről szóló 2019. évi CXXII. törvény (a továbbiakban: Tbj.) valamint a személyi jövedelemadóról szóló 1995. éviCXVII. törvény (a továbbiakban: Szja tv.) fogalomrendszerére és irányadó szabályaira.

Mit tekintünk a kisvállalati adó alapjának?

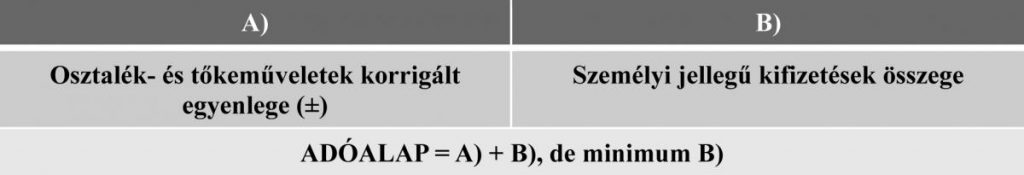

A kisvállalati adó alapja a jóváhagyott osztalék és a tőkeműveletek eredménye, valamint egyes további módosító tételek egyenlege, növelve a személyi jellegű kifizetésekkel, de legalább a személyi jellegű kifizetések összege (Katv. 20. § (1) bekezdés).

Mennyi a kisvállalati adó mértéke?

A kisvállalati adó mértéke az elmúlt évek során folyamatosan csökkent, nincs ez másként a 2022. évet tekintve sem. A T/17668. számú törvényjavaslat alapján a kisvállalati adó kulcsa 2022. január 1-jétől 10% lesz (Katv. 21. § (1) bekezdés), ez két százalékpontos csökkentést jelent a 2020. évhez képest.

Hogyan határozzuk meg az osztalék- és tőkeműveletek eredményét?

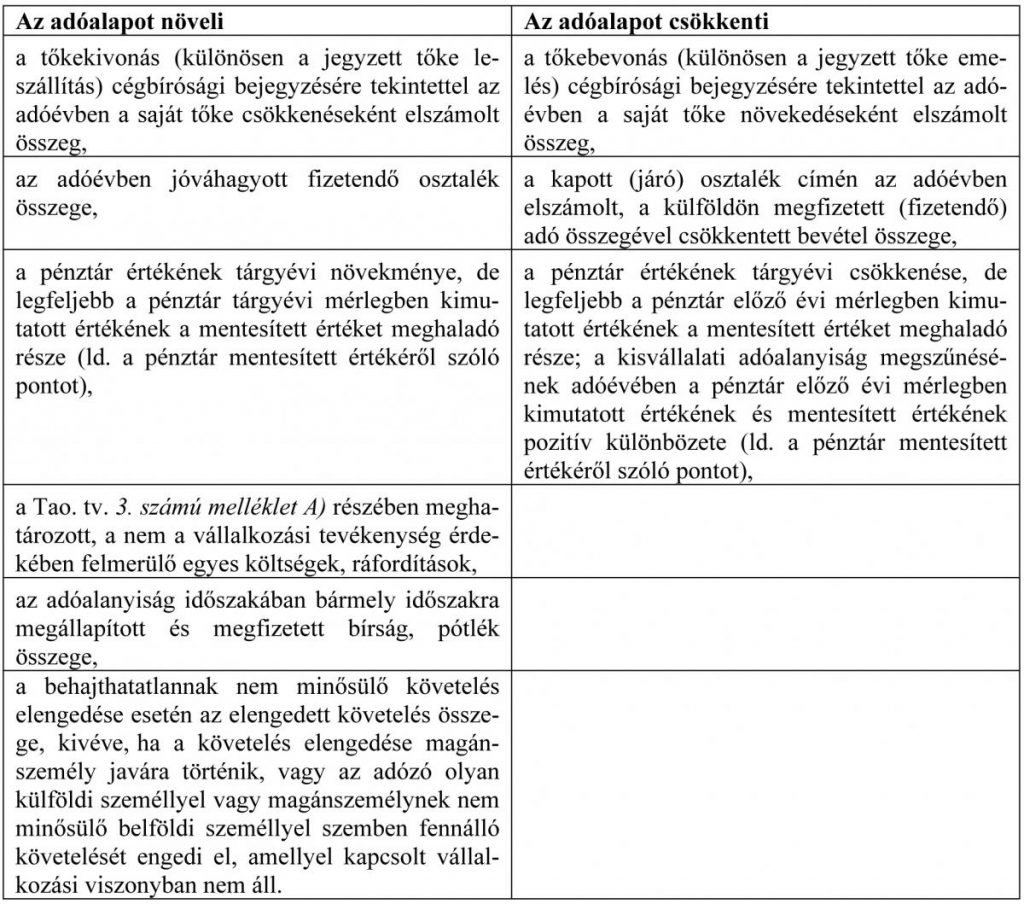

A kisvállalati adóalap megállapítása során az adózónak számos növelő és csökkentő korrekciós tételt kell figyelembe vennie az osztalék- és tőkeműveletek eredményének számítása során. Ezek az alábbiak2:

A táblázatban szereplő tételek mellett adóalap-korrekciós kötelezettség áll fenn akkor is, ha az adózó a szokásos piaci ártól eltérő ellenértéket állapít meg a kapcsolt vállalkozásával kötött szerződésében. Az elhatárolt veszteséget adóalap-csökkentő tételként kell figyelembe venni az adóalap számítása során.

Miként befolyásolja az adóalapot a pénztár tárgyévi változása?

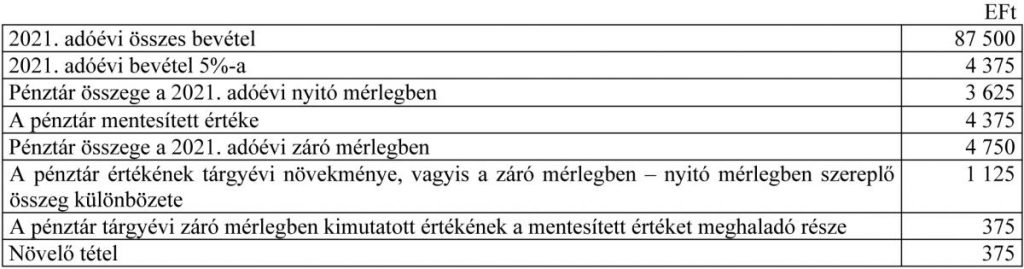

Ahogyan az a fenti táblázatban is szerepel, a pénztár tárgyévi változása, csökkenése, illetve annak növekedése módosítja az adóalapot. Növeli az osztalék- és tőkeműveletek egyenlegét a pénztár értékének tárgyévi növekménye, de legfeljebb a pénztár tárgyévi mérlegben kimutatott érté- kének a pénztár mentesített értékét meghaladó része.

A pénztár mentesített értéke a tárgyévi összes bevétel 5 százaléka, de legalább 1 millió forint vagy az adóalanyiság első évének nyitó mérlegében kimutatott pénztár értéke. Ez tehát azt jelenti, hogy a három mutatóérték közül a legmagasabb összeget kell a pénztár mentesített értékeként figyelembe venni. (Katv. 20. § (3) bek. c) pont).

Példa 1.

Az adózó 2021. január 1-jétől a kisvállalati adó alanya, és az alábbi adatokat ismerjük: 2021. adóévi összes bevétele 87 500 EFt, a pénztár 2021. adóév nyitó mérlegében kimutatott értéke 3 625 EFt, 2021. évi záró mérlegében kimutatott értéke 4 750 EFt.

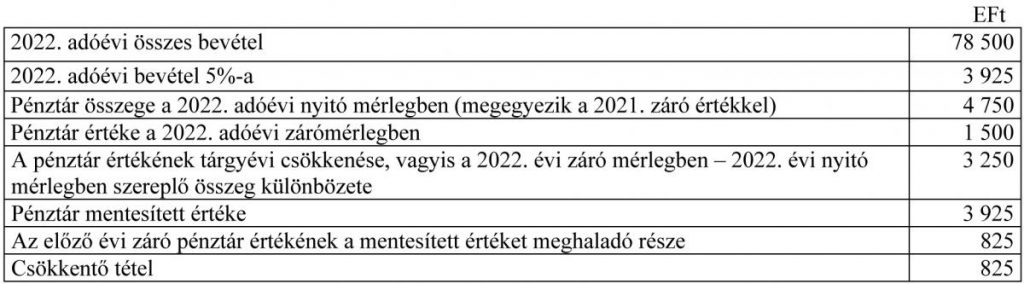

Csökkentő tételként kell figyelembe az adóalap megállapításakor a pénztár értékének tárgyévi csökkenését, de legfeljebb a pénztár előző évi mérlegben kimutatott értékének a mentesített értéket meghaladó részét (Katv. 20. § (4) bek. c) pont).

Példa 2.

Az 1. példában szereplő adózó 2022. adóévéről az alábbi adatokat ismerjük: 2022. adóévi összes bevétele 78 500 EFt, a pénztár 2022. adóév nyitó mérlegében kimutatott értéke 4 750 EFt, 2022. évi záró mérlegében kimutatott értéke 1 500 EFt.

Mi tartozik a személyi jellegű kifizetések körébe?

A kisvállalati adó alanyai az Szt. hatálya alá tartozó gazdálkodó szervezetek. Az Szt. meghatározza, mely kifizetések minősülnek személyi jellegű ráfordításoknak, ettől azonban a Katv. által meghatározott személyi jellegű kifizetések köre szűkebb. Fontos azonban megjegyezni, hogy több jogszabály együttes olvasata alapján dönthető el, hogy az adott személyi jellegű kifizetés a kisvállalati adó alapját képezi-e. A személyi jellegű kifizetések pontos meghatározásának jelentőségét az adja, hogy az befolyásolja az adófizetési kötelezettség összegét, tekintve, hogy a kisvállalati adó alapja nem lehet alacsonyabb, mint a személyi jellegű kifizetések adóévi összege.

A Katv. 20. § (2) bekezdés a) pontja szerint személyi jellegű kifizetésnek minősül – főszabály szerint – az a személyi jellegű ráfordítás, amely a Tbj. szerint járulékalapot képez az adóévben. Nem minősül személyi jellegű kifizetésnek a kedvezményezett foglalkoztatott után érvényesíthető kedvezmény éves összege.

Főállású társas vállalkozó esetében személyi jellegű kifizetésként (járulékalapot képező összes jövedelemként) a minimálbér 112,5%-át kell figyelembe venni, ha a tagra (Tbj. szerinti társas vállalkozó) jutó személyi jellegű ráfordítás ennél alacsonyabb. Minimálbérnek a Tbj. 4. § 14. pont 14.2. alpontja szerinti minimálbér minősül. A tagra jutó személyi jellegű kifizetés meghatározása során nem kell figyelembe venni a minimálbér 112,5%-át arra az időszakra, amelyre a társas vállalkozónak nem keletkezik a Tbj. 39. §-a szerinti járulékalap utáni járulékfizetési kötelezettsége.Járulékalapot képező jövedelem – egyebek mellett – az Szja tv. szerint összevont adóalapba tartozó önálló és nem önálló tevékenységből származó bevételből az adóelőleg-alap számításnál figyelembe vett jövedelem,

- a munkavállalói érdekképviseletet ellátó szervezet részére levont (befizetett) tagdíj,

- a felszolgálási díj.

A személyi jellegű kifizetések köre (a minimum adóalap részeként) magában foglalja továbbá a szociális hozzájárulási adóról szóló 2018. évi LII. törvény (a továbbiakban: Szocho. tv.)

- 1. § (4) bekezdés a) pontja szerinti béren kívüli juttatásokat és

- 1. § (4) bekezdés b) pontja szerinti béren kívüli juttatásnak nem minősülő egyes meghatározott juttatásokat.

Az új beruházás hogyan befolyásolja a kisvállalati adó alapját?

A főszabály az, hogy a tőke- és osztalékműveletek negatív egyenlege határolható el és írható le veszteségként a következő évek tőke- és osztalékműveletek pozitív eredménye terhére, tehát a veszteségleírás általános szabálya alapján a személyi jellegű kifizetések összege nem csökkenthető. Abban az esetben, ha új beruházása van az adózónak, ekkor a járulékalapot képező jövedelmek utáni adóalaprész terhére is leírható a veszteség, ezen speciális szabály célja a beruházások támogatása.

Új beruházás esetén a beruházás tárgyévi kifizetésének összegéig a kisvállalati adózó a tárgyévi negatív egyenleggel, valamint a korábbi évek elhatárolt veszteségével a fő szabálytól eltérően a személyi jellegű kifizetések terhére is csökkentheti a tárgyév és a következő adóévek adóalapját. Nem feltétel, hogy az új beruházást az adóévben rendeltetésszerűen használatba vegyék.

3. Az adó és adóelőleg bevallása és megfizetése

A kisvállalati adó hatálya alá tartozó adózónak adóelőleg-bevallási és -fizetési kötelezettsége áll fenn az alábbiak szerint.

Mikor kell bevallani és megfizetni az adóelőleget?

A kisvállalati adó alanyainak a tárgynegyedévet követő hónap 20-áig kell eleget tenniük az adóelőleg-megállapítási,-bevallási és -fizetési kötelezettségnek (Katv. 23. § (1) bekezdés).

Mekkora az adóelőleg összege?

Az adóelőleg összege az adóelőleg-megállapítási időszakban az adóalany által fizetendő, a Katv. 20. § (2)-(2b) bekezdése szerint meghatározott személyi jellegű kifizetések összege, és az adóelőleg-megállapítási időszakban jóváhagyott fizetendő osztalék (ide nem értve a kisvállalati adóalanyiságot megelőző adóévek adózott eredménye és eredménytartaléka terhére a kisvállalati adóalanyiság időszakában jóváhagyásra kerülő osztalékot), csökkentve az adóelőleg-megállapítási időszakban bevételként elszámolt, a külföldön megfizetett (fizetendő) adó összegét nem tartalmazó osztalék összegével, feltéve, hogy annak összegét az osztalékot megállapító társaság (ideértve a kezelt vagyont) nem számolja el az adózás előtti eredmény terhére ráfordításként együttes összegének a 10 százaléka (Katv. 23. § (2) bekezdés).

Ha az adóévre már megfizetett adóelőlegek összege meghaladja az adóévre megállapított adó összegét, a különbözetet az adóalany bevallásában, a bevallás beérkezésének napjától, de legkorábban a bevallás benyújtására előírt határidő napjától (esedékességtől) jogosult visszaigényelni.

Milyen szabályok vonatkoznak a kisvállalati adó bevallására?

A kisvállalati adó alanyának a kisvállalati adó alapját és az adót adóévenként kell megállapítani és az adóévet követő év május 31-ig bevallani. Az adóév alatt a naptári év értendő.

Amennyiben az adózó adóalanyisága év közben szűnt meg – főszabály szerint – a bevallást az adóalanyiság megszűnésének hónapját követő ötödik hónap utolsó napjáig kell benyújtani.

Abban az esetben, ha az adózó az adóévre vonatkozó beszámoló készítésére az adóévről készítendő bevallás határidejéig nem kötelezett, a fizetendő adót az adóév utolsó napjára készített könyvviteli zárlat alapján állapítja meg. A külföldi vállalkozó a kisvállalati adó alapját valamennyi belföldi telephelyére együttesen (kivéve a fióktelepet), míg belföldi fióktelepére fióktelepenként külön-külön állapítja meg.

A kisvállalati adó bevallására a ’KIVA nyomtatvány szolgál.

4. Az adóalanyiság megszűnése

A kisvállalati adó szerinti adóalanyiság megszűnési okai lehetnek:

- az adózó saját döntése,

- a törvény erejénél fogva a feltételeknek meg nem felelés miatt,

- szankciós okból.

Mikor szűnik meg a kisvállalati adózói státusz?

Azokat az eseteket, melyek az adóalanyiság megszűnését eredményezik, a Katv. 19. § (5) bekezdése tételesen tartalmazza, ilyen okok – többek között – az alábbiak.

A kisvállalati adó szerinti adóalanyiság megszűnik, ha az adózó eléri a 6 milliárd forintos bevételi értékhatárt, a megszűnés időpontja a bevételi értékhatár negyedév első napján történő meghaladása esetén a túllépést megelőző nap. Mindez azt is jelenti, hogy az adózónak év közben figyelnie kell a bevétel összegét, annak eldöntése érdekében, hogy ezen adózási módban történő adózásra való jogosultsága fennáll-e. A 6 milliárd forintos bevételi értékhatárt kizárólag a kisvállalati adóalany saját nyilvántartása alapján kell vizsgálni, figyelemmel arra, hogy olyan irányú rendelkezést nem tartalmaz a Katv., mely előírná a kapcsolt vállalkozás adataival történő „összeszámítást” ezen bevételi értékhatár számítása során.

Ahogyan a bevételi értékhatár esetén, úgy a létszám tekintetében is tartalmaz rendelkezést a Katv., így megszűnik az adózó kisvállalati adózói státusza a létszámváltozás hónapjának utolsó napjával, ha a létszámnövekedés miatt az adóalany átlagos statisztikai állományi létszáma meghaladta a 100 főt. A létszámadatok tekintetében szintén csak az adózó saját adatait kell figyelembe venni, a kapcsolt vállalkozásokét nem.

Abban az esetben, ha az adózó végelszámolás, felszámolás, kényszertörlési eljárás alá kerül, akkor annak kezdő időpontját megelőző nappal szintén megszűnik a kisvállalati adóalanyisága, amennyiben pedig az adóalany végelszámolási vagy felszámolási eljárás nélkül szűnik meg, a megszűnés napja lesz az adóalanyiság megszűnésének napja.

A Katv. azzal szankcionálja az adózó – adózáshoz kapcsolódó – meghatározott mulasztását, hogy ahhoz a kisvállalati adózói státusz megszűnését társítja. Így, ha az adóalany terhére az állami adó- és vámhatóság számla- vagy nyugtaadási kötelezettség elmulasztásáért, be nem jelentett alkalmazott foglalkoztatásáért vagy igazolatlan eredetű áru forgalmazásáért jogerősen mulasztási bírságot, jövedéki bírságot állapít meg, akkor az állami adó- és vámhatóság határozata véglegessé válásának napját megelőző hónap utolsó napjával megszűnik az adózó kisvállalati adóalanyisága. Figyelemmel arra, hogy Katv. 18. § akként rendelkezik, hogy az adóalany nem határozhatja el mérlegforduló napjának megváltoztatását, így az üzleti év mérlegfordulónapjának megváltoztatása esetén a kisvállalati adóalanyiság a választott mérlegfordulónappal megszűnik.

Mikor jelentheti be az adózó a kisvállalati adózásról történő más adónemre történő áttérését?

Míg kisvállalati adó hatálya alá történő bejelentkezést – erre irányadó rendelkezés hiányában – az adózó bármely időpontban megteheti, és adóalanyisága a bejelentést követő hónap első napjával létre is jön; addig a kisvállalati adó hatálya alól történő kijelentkezésre irányuló bejelentését csak az adóév december 1. és december 20. napja közötti időszakban teheti meg. Fontos, hogy a határidő elmulasztása esetén igazolási kérelem előterjesztésének nincs helye.

Figyelemmel arra, hogy a kisvállalati adóalanyiság főszabályként azon adóév utolsó napjáig áll fenn, amely adóévben az adóalany az erre a célra rendszeresített nyomtatványon (’T201, ’T201T), elektronikus úton bejelenti az állami adó- és vámhatóság felé, hogy adókötelezettségeit a továbbiakban nem a Katv. szerint teljesíti, így az adóalanyiság – önkéntes kilépés miatti – megszűnésére az adóév utolsó napján kerül sor. A leírtakból következően látható, hogy év közben – főszabály szerint – nincs lehetőség a kisvállalati adó hatálya alól történő kijelentkezésre. Megjegyezzük, hogy amennyiben a Katv. 19. § (5) bekezdésében tételesen felsorolt, a kisvállalati adóalanyiság megszűnését eredményező valamely ok megvalósul, akkor a kisvállalati adóalanyiság – a törvény erejénél fogva – év közben is megszűnhet.

A fentiek mellett lényeges, hogy az adóalanyiság megszűnése napjával, mint mérlegfordulónappal önálló üzleti év zárul, és az üzleti évről az adóalanynak az Szt. általános szabályai szerint beszámolót kell készítenie, majd azt letétbe kell helyeznie, közzé kell tennie. Emellett az adózónak általános esetben legkésőbb az adóalanyiság megszűnését követő ötödik hónap utolsó napjáig a kisvállalati adóalanyiság időszakáról záró adóbevallást kell benyújtani.

Mikor térhet vissza az adózó a kisvállalati adó hatálya alá?

Abban az esetben, ha az adózó adóalanyisága a Katv.-ben meghatározott ok miatt szűnt meg, akkor az adózó az adóalanyiság megszűnésétől számított 24 hónapban a kisvállalati adó szerinti adóalanyiságot ismételten nem választhatja (Katv. 19. § (8) bekezdés).

5. Áttérés a kisvállalati adó hatálya alá a társasági adóról

A kisvállalati adó szerinti adóalanyiság – ahogyan az már fentebb is szerepel – a választás állami adó- és vámhatósághoz történő bejelentését követő hónap első napjával jön létre és az adóalanyiság keletkezése napjával önálló üzleti év kezdődik. Ez azt is jelenti, hogy az üzleti év kezdetét megelőző nappal, mint mérlegfordulónappal üzleti év zárul, melyről az adózónak az Szt. általános szabályai szerint beszámolót kell készítenie, és az elkészített beszámolót letétbe kell helyeznie, közzé kell tennie. A Tao. tv. 16. § (7) bekezdése akként rendelkezik, hogy az adózó Tao. tv. hatálya alól bármely okból történő kikerülése, illetve a székhelyének külföldre történő áthelyezése jogutód nélküli megszűnésnek minősül. A Tao. tv. hatálya alól kikerülő adózóknak a megszűnésre tekintettel bevallást kell benyújtaniuk, amelyben figyelembe kell venniük a Tao. tv. irányadó szabályai szerinti adóalap-korrekciós tételeket. Amennyiben az adózó január 1-jével tér át a kisvállalati adóra, akkor május 31-ig köteles benyújtani az előző évi ’71 jelű nyomtatványt, ha pedig év közben tér át a kisvállalati adó hatálya alá, akkor az áttérés hónapját követő ötödik hónap utolsó napjáig kell benyújtania a tárgyévi ’71 jelű nyomtatványt.

Van-e hatása az áttérésnek a társasági adóalanyként igénybe vett kedvezményekre?

A kisvállalati adó hatálya alá bejelentkezett adózót a kisvállalati adóalanyiság időszakát megelőzően, a Tao. tv. előírásai szerint érvényesített kedvezményekkel kapcsolatban társasági adófizetési kötelezettség terheli, ha a kedvezményre a megszerzett jogosultságot elveszítette. Erre példa lehet a kis- és középvállalkozások adókedvezménye, az irányadó rendelkezések alapján ugyanis társasági adókötelezettség és késedelmi pótlék terheli a kisvállalati adó alanyát abban az esetben, ha a hitelszerződés megkötésének évét követő 4 éven belül a beruházást nem helyezi üzembe. Kivétel ez alól az az eset, ha az üzembe helyezés elháríthatatlan külső ok miatti megrongálódás következtében maradt el. Emellett megemlíthetjük a fejlesztési tartalék címén érvényesített adóalap-kedvezményt, a kis- és középvállalkozások adóalap-kedvezményét, valamint a jogdíjbevételre/jogdíjra jogosító immateriális jószágra tekintettel érvényesített adóalap-kedvezményt.

Amennyiben a fentikre való tekintettel az adózónak adókötelezettsége keletkezik, akkor azt az adókötelezettséget kiváltó eseményt követő első kisvállalati adóbevallásban (’KIVA) kell bevallani.

Fontos, hogy abban az esetben, ha az adózó a fenti kedvezmények feltételeit a kisvállalati adóalanyiság időszaka alatt is teljesíti, úgy társasági adófizetési kötelezettség nem terheli.

Összegzés

A kisvállalati adónem választása számos vállalkozásnak kedvező lehet, azonban annak választását megelőzően a fentebb részletezett szabályok ismerete elengedhetetlen. Ennek megfelelően a vállalkozásnak körültekintően kell eljárniuk. Ebben a vállalkozások segítségére lehet a már említett információs füzet áttekintése, valamint a Pénzügyminisztérium honlapján található kisvállalati adó kalkulátor használata.

1) a kézirat lezárásakor az Országgyűlés előtt lévő, T/17668. számú törvényjavaslat alapulvételével 2022. január 1-jétől hatályos szabályozás szerint

2) Forrás: Kisvállalati adóról szóló információs füzet https://www.nav.gov.hu/nav/inf_fuzH