További fizetési könnyítések a koronavírus-járványhoz kapcsolódóan

✎ Horváth Róbertné

Az állam, a társadalom közös szükségleteinek fedezetéhez a természetes személyek és a gazdálkodó szervezetek a központi költségvetésbe teljesített befizetéseikkel járulnak hozzá. Az adóztatás elsődleges szerepe annak érvényesítése, hogy az adózók a teherbíró képességüknek megfelelően tegyenek eleget ennek a befizetési kötelezettségnek.

A gazdaság normál működése mellett is vannak olyan kivételes egyedi esetek, körülmények, mikor az arányos adózás alapelve nem érvényesíthető. Az adójogszabályok ezért meghatározott feltételek mellett méltányossági jogkört biztosítanak az adóhatóság számára, és ez a jogkör lehetővé teszi, hogy egyedi esetekben részletfizetés, fizetési halasztás, mérséklés engedélyezésével enyhítési lehetőséget adjon a törvény szigorával szemben.

Ugyanakkor előfordulnak olyan, az adózók széles körét érintő objektív körülmények, melyek hátrányosan befolyásolják az adófizetési kötelezettség teljesítését. Ilyen objektív körülmény a jelenlegi, koronavírus járvány következtében kihirdetett veszélyhelyzet is. A gazdasági tevékenység leállása, a munkahelyek elveszítése következtében az adózók jelentős része komoly fizetési nehézséggel küzd. A NAV ezeket a körülményeket természetesen figyelembe veszi, és ha az adózó a kérelmében a veszélyhelyzettel indokolja a fizetési nehézségét, az adóhatóság a mérlegelés során az általános törvényi keretek közt is méltányosabban jár el.

Az adójogszabályokban foglaltak mellett a Kormány a rendeleteiben számos további kedvezménnyel, intézkedéssel nyújt segítséget a bajba jutott adózóknak. Ezek között is jelentős szerepet tölt be a Gazdaságvédelmi Akcióterv keretében a koronavírus-járvány gazdasági hatásainak mérséklése érdekében szükséges adózási könnyítésekről szóló 140/2020. (IV. 21.) Korm. rendelet (a továbbiakban: Kormányrendelet). Ebben a Kormány átmenetileg, az adózás rendjéről szóló törvényben foglaltakon felül további, rendkívüli fizetési kedvezmények engedélyezését is lehetővé teszi.Ennek megfelelően az adózó kérelmére a NAV egy alkalommal

- legfeljebb 5 millió forint összegű adóra, maximum 6 havi fizetési halasztást vagy 12 havi részletfizetést (a továbbiakban együtt: fizetési könnyítést) engedélyez pótlékmentesen vagy

- gazdálkodó szervezet – ide nem értve az egyéni vállalkozót – egy adónemen fennálló adótartozását legfeljebb 20 százalékkal, maximum 5 millió forint összeghatárig mérsékeli,

ideértve a levont jellegű kötelezettségeket is.

A szabályozás fontos eleme, hogy amíg a Kormányrendelet szerinti fizetési könnyítést bármely adózó (magánszemély, egyéni vállalkozó, gazdálkodó szervezet) kérheti, addig ez a típusú mérséklés csak a gazdálkodó szervezetek kérelmére engedélyezhető. Az adó megfizetésére kötelezett személyek (pl. örökös, betéti társaság beltagja) szintén választhatnak a két fizetési kedvezmény közül.

Rendkívüli intézkedésnek tekinthető, hogy a Kormányrendelet a munkáltató által a munkavállalótól levont kötelezettségek tekintetében is lehetővé teszi mindkét kedvezményt, szemben az adózás rendjéről szóló törvénnyel, amely a levont jellegű kötelezettségek esetében kizárja a fizetési könnyítés vagy a mérséklés engedélyezését. Ugyancsak az általánostól jelentősen eltérő szabálynak tekinthető az is, hogy a gazdálkodó szervezetek kérelmére az adó (tőke) tartozás is mérsékelhető, mivel az adózási jogszabály esetükben csak a pótlék és bírság tartozás mérséklését teszi lehetővé. Viszont fontos, hogy a mérséklés esetében a mértéken és az összeghatáron felül további kikötés, hogy csak egy adónem tekintetében engedélyezhető. A fizetési könnyítés esetében ilyen kikötés nincs, több adónemen fennálló tartozás együttes összegének figyelembe vételével állapítható meg az 5 millió forintos összeghatár.

A fizetési könnyítés adó, a mérséklés pedig adótartozás – azaz már lejárt esedékességű adó – tekintetében érvényesíthető. Ez azt is jelenti, hogy ezek az új típusú kedvezmények csak az adózás rendjéről szóló törvény hatálya alá tartozó kötelezettségek esetében érvényesíthetőek, tehát nem engedélyezhető a Kormányrendelet szerinti kedvezmény például a megkereső szervek által az adóhatósághoz végrehajtás céljából átadott tartozásokra.

Ha az adózó a Kormányrendelet szerinti kedvezmények egyikével szeretne élni, akkor kérelmet kell előterjesztenie. Erre a veszélyhelyzet megszűnését követő 30. napig lesz lehetősége, azt követően ezek a típusú kedvezmények megszűnnek. A kérelem az általános szabályok szerint terjeszthető elő. Az elektronikus kapcsolattartásra kötelezett jogi személy és egyéb szervezet a FAG01, az egyéni vállalkozó és a magánszemély pedig a FAM01 űrlapon terjesztheti elő a kérelmét. Az űrlapok az alábbi útvonalon érhetők el: https://nav.gov.hu/nav/letoltesek/nyomtatvanykitolto_programok

Az elektronikus kapcsolattartásra nem kötelezett adózóknak is van lehetőségük arra, hogy az űrlapokon elektronikus úton, az Ügyfélkapun keresztül küldjék be a kérelmüket, vagy dönthetnek a papíralapon történő előterjesztés mellett is, levél formában vagy a NAV internetes honlapján az „Adatlapok fizetési könnyítésre és/vagy mérséklésre irányuló kérelmek elbírálásához” menüpontban elérhető adatlap kitöltésével, az alábbi elérési útvonalon:

https://nav.gov.hu/nav/letoltesek_egyeb/adatlap

A papíralapú kérelmet a lakóhely / tartózkodási hely, illetve a székhely / telephely szerint illetékes adó- és vámigazgatósághoz címezve kell előterjeszteni. Ezen felül a Kormányrendelet átmenetileg – a veszélyhelyzet időtartama alatt – lehetővé teszi azt is, hogy az elektronikus kapcsolattartásra nem kötelezett adózók e-papíron is benyújthassák bármely fizetési kedvezmény iránti kérelmüket. Az eljárás az általános szabályoktól szintén eltérően a gazdálkodó szervek esetében is illetékmentes. A NAV 15 napos ügyintézési határidővel bírálja el a Kormányrendelet szerinti fizetési kedvezmények iránti kérelmeket.

Figyelembe véve, hogy az új típusú kedvezmények engedélyezésére csak egy alkalommal és csak az egyik kedvezmény tekintetében van lehetőség, a NAV kizárólag az adózó kifejezetten erre irányuló kérelme alapján folytatja le ezt a típusú eljárást. A kérelem előterjesztésére szolgáló űrlapokon és az adatlapon – megfelelő kódkockában – az adózó jelölni tudja, ha a Kormányrendeletben foglaltak szerint kéri a kérelmének elbírálását. Ezekről a kedvezményekről nem dönt a NAV akkor sem, ha az adózó a veszélyhelyzettel indokolja a fizetési nehézségét, de nem jelöli, hogy a Kormányrendelet szerinti kedvezmények egyikével szeretne élni.A kedvezmények nem járnak automatikusan, a kérelem benyújtásával egyidejűleg

- a fizetési könnyítés esetében igazolni, de legalábbis valószínűsíteni kell, hogy a fizetési nehézség a veszélyhelyzetre vezethető vissza,

- a mérséklés esetében pedig igazolni szükséges, hogy a gazdálkodási tevékenység a veszélyhelyzetre visszavezethető okok miatt lehetetlenülne el.

Ha a kérelem fizetési könnyítésre irányul, akkor az adózónak választani kell a részletfizetés vagy a fizetési halasztás közül, a kettő kombinációja nem engedélyezhető. A mérséklés és a fizetési könnyítés együttes engedélyezésére sincs lehetőség, ezért fontos, hogy az adózó mérlegelje, melyik kedvezménnyel tudja a veszélyhelyzet miatt előállt fizetési problémáit a leghatékonyabban kezelni.

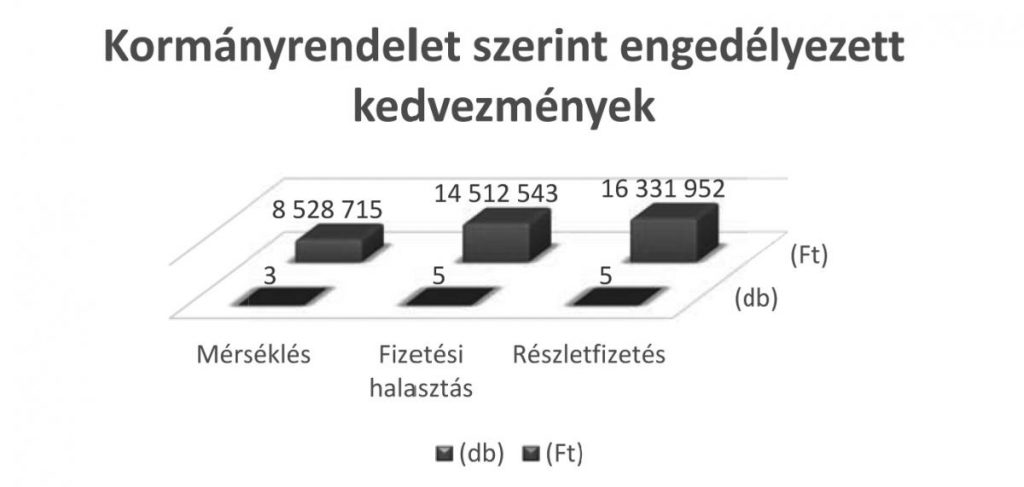

Ugyanakkor azonban tudni kell, hogy ha a Kormányrendelet szerinti mérséklést követően fennmaradó tartozását és esetleg az egyéb adónemeken fennálló tartozásait a gazdálkodó szervezet nem tudja egy összegben megfizetni, akkor lehetősége van az adózás rendjében foglalt „általános” szabályok szerinti fizetési könnyítést kérelmezni. Erre azonban külön kérelmet kell előterjeszteni, mivel a kétféle típusú kedvezmény az eltérő szabályok miatt (ügyintézési határidő, illetékmentesség, levont jellegű kötelezettségek, stb.) egy eljáráson belül nem bírálható el. A különbözetre előterjesztett fizetési könnyítési kérelem esetében természetesen nem kell jelölni az űrlapon, hogy a Kormányrendelet szerint kéri az adózó az elbírálást. Ugyanez vonatkozik arra az esetre is, ha az adózó kérelmére a NAV a Kormányrendelet szerint engedélyez fizetési könnyítést, de az adózónak az ezzel érintett 5 millió Ft-ot meghaladóan is van tartozása. A különbözet tekintetében ez esetben is külön kérelmet terjeszthet elő az adózás rendjéről szóló törvény szerinti elbírálás érdekében.A Kormányrendelet 2020. április 21-én került kihirdetésre. Az ezt követően eltelt első két hét alatt 215 db ilyen típusú kérelmet terjesztettek elő országosan az adózók mintegy 559.092.982 forint adótartozást érintően. Ez alatt a két hét alatt az alábbi kedvezményeket engedélyezte a NAV:

A veszélyhelyzetben igénybe vehető kedvezményekről, lehetőségekről az adóhatóság folyamatosan tájékoztatja az adózókat, elsősorban a NAV internetes honlapjára kihelyezett tájékoztató anyagokban.