A legnagyobb multinacionális vállalatcsoportok ún. országonkénti jelentéstételi kötelezettségéről

✎ Luczó Gábor és Páli Regő Bálint

Bevezetés

A Gazdasági Együttműködési és Fejlesztési Szervezet (a továbbiakban: OECD) hosszú évtizedek óta küzd az adóelkerülés különböző formái ellen. Ennek fő terepe az elmúlt években az idehaza is csak BEPS (Base Erosion and Profit Shifting – adóalap-erózió és nyereség-átcsoportosítás) projektként emlegetett kezdeményezés volt, amely 2013-as megfogalmazásakor 15 konkrét intézkedési területet célzott meg1. A 15 darab ún. akcióterv közül a 8-10. akciótervek, valamint a 13. akcióterv kapcsolódik közvetlenül a transzferárazás témaköréhez. A 8-10. akciótervek olyan kiemelten fontos területekre fókuszálnak, mint az immateriális javak kérdése (8. akcióterv), a kockázatok áthelyezésének témaköre (9. akcióterv), vagy mint az egyéb magas kockázatú ügyletek transzferárazásának kérdései (10. akcióterv). A témánk szempontjából ugyanakkor a 13-as akciótervben lefektetettek a relevánsak, amelyek a transzferárazás dokumentációs kötelezettségét voltak hivatottak megújítani. Ebben az akciótervben került újragondolásra a transzferárazás dokumentációs kötelezettségének témája, valamint került bevezetésre az ún. országonkénti jelentéstételi kötelezettség, amelyek együtt eredményezték az ún. háromszintű dokumentációs kötelezettséget a transzferárazás területén. A háromszintű dokumentációs kötelezettség első eleme a korábban is létező, de tartalmában jelentősen standardizált ún. fődokumentum (master file), amely többek között a multinacionális vállalatok globális üzleti működését, stratégiáját, valamint transzferár politikáját hivatott bemutatni. Második eleme az ország specifikus ún. helyi dokumentum (local file), amely már részleteiben hívatott bemutatni az adott tagvállalat kapcsolt ügyleteit, valamint az ügyletek szokásos piaci ár elvének való megfelelését. Az új szabályozás harmadik eleme pedig, amely a cikkünk témája is, az ún. országonkénti jelentés vagy CbC jelentés (Country-by-County Report – CbCR).

Az országonkénti jelentés és annak adattartalma

Mielőtt az országonkénti jelentés benyújtásával kapcsolatos kötelezettség szabályaiban elmélyednénk, érdemes még rögtön a cikk elején szólni arról, hogy mi is az az országonkénti jelentés, és milyen adatokat is tartalmaz a jelentés. Az országonkénti jelentés egy olyan nemzetközi szinten szabályozott tartalmú adatszolgáltatás – Magyarországon lényegében egy bevallás – amely adójogrendszerenkénti (államonkénti, illetve területenkénti) bontásban hívatott információt nyújtani a legnagyobb multinacionális vállalatcsoportok2 tagjainak pénzügyi, és gazdasági adatairól, illetve azok tevékenységéről. Fontos ugyanakkor hangsúlyozni, hogy csak azok a multinacionális vállalatcsoportok mentesülnek az országonkénti jelentés benyújtása alól, amelyek az adatszolgáltatási pénzügyi évet megelőző pénzügyi évre vonatkozó összevont (éves) konszolidált beszámolójában szereplő összevont (konszolidált) bevétele nem éri el 750 millió EUR-nak megfelelő összeget. Ez a magas bevételi küszöb szakértői becslések szerint a multinacionális vállalatok 85-90 százalékát úgy mentesíti a benyújtási kötelezettség alól, hogy mindeközben globálisan nézve a társaságok bevételének nagy részét (kb. 90 %-át) nem zárja ki a jelentéstételi kötelezettség alól. A benyújtott országonkénti jelentést a benyújtás szerinti tagország adóhivatala automatikus információcsere keretében megosztja azon országok adóhatóságaival, amelyekben az adott multinacionális vállalatcsoport tevékenységet végez. Fontos kiemelni, hogy az adatcsere keretében az érintett tagországok adóhivatalai nemcsak a szorosan véve rájuk vonatkozó részt, hanem a benyújtott adatszolgáltatás teljes adattartalmát megkapják.

Az országonkénti jelentés tartalmilag három jól elkülöníthető részből áll:

• egyrészt adójogrendszerenként tartalmazza a vállalatcsoport tíz darab, adatközléssel érintett évének pénzügyi, gazdasági adatát,

• másrészt tartalmazza a vállalatcsoport egyes tagjai által végzett tevékenységek megnevezését,

• harmadrészt pedig további, a jelentés szempontjából lényegesnek ítélt információkat tartalmaz.

Az országonkénti jelentés minden bizonnyal legtöbb információt tartalmazó, és ennek nyomán talán legérdekesebb része a pénzügyi, gazdasági adatokat tartalmazó rész.

Az országonkénti jelentés 10 pénzügyi, gazdasági adatot tartalmaz, amelyek a következőek:

• bevétel – nem kapcsolt felektől,

• bevétel – kapcsolt felektől,

• bevétel – összesen,

• adózás előtti eredmény (profit vagy veszteség),

• megfizetett nyereségadó,

• fizetendő nyereségadó a folyó évre vonatkozóan,

• jegyzett tőke,

• eredménytartalék,

• foglalkoztatottak száma,

• készpénzen és készpénznek minősülő eszközön kívüli tárgyi eszközök.

Az adatok a multinacionális vállalatcsoport összes, az adott jogrendszer területén adóügyi illetőséggel rendelkező csoporttagjára vonatkozóan tartalmazza a fenti adatokat. Ez azt jelenti, hogy amennyiben például egy multinacionális vállalatcsoportnak Magyarországon több csoporttagja is van – és adott esetben ezek akár nincsenek is közvetlen kapcsolatban egymással – akkor az adatközlés keretében az összes társaságra vonatkozóan egyetlen, összesített pénzügyi adatot közöl az adatszolgáltató ezekre a társaságokra vonatkozóan.

Az országonkénti jelentés keretében feltüntetésre kerül a multinacionális vállalatcsoport összes csoporttagja, és csoporttagonként feltüntetésre kerülnek a csoporttagok által ellátott gazdasági tevékenységek is. Az üzleti tevékenység(ek) megadása 12+1 féle előre definiált tevékenységtípus közüli választással történik.

Az előre definiált üzleti tevékenységtípusok az alábbiak:

• kutatás-fejlesztés,

• szellemi tulajdon birtoklása vagy kezelése,

• beszerzés,

• gyártás és termelés,

• értékesítés, forgalmazás vagy disztribúció,

• adminisztrációs, menedzsment vagy támogató szolgáltatások,

• szolgáltatásnyújtás nem kapcsolt felek irányába,

• belső vállalati pénzügyek,

• szabályozott pénzügyi szolgáltatások,

• biztosítás,

• tulajdoni részesedések vagy egyéb tőkeinstrumentumok birtoklása,

• alvó vállalkozás,

• egyéb tevékenység.

Fontos hangsúlyozni, hogy egy-egy csoporttag esetében csak a fő üzleti tevékenységtípust kell megadni, ami azonban nem zárja ki azt, hogy egy csoporttag esetében több fő üzleti tevékenységtípus kerüljön megadásra. Ez a gyakorlatban azt jelenti, hogy egy-egy összetettebb tevékenységet ellátó csoporttag esetében nem ritka a 6-8 féle eltérő tevékenységtípus megadása sem. A 12 féle előre definiált tevékenységtípus természetesen nem fedi le az összes elképzelhető üzleti tevékenységet, ezért az adatközlés keretében lehetőség van egyéb tevékenységtípus megadására is, ez esetben azonban elvárt, hogy annak jellegét kiegészítő információ keretében az adatszolgáltató tovább pontosítsa.

Harmadrészt ún. egyéb információk adatközlésére is lehetőséget ad az országonkénti jelentés. Ennek keretében nincsen minimálisan elvárt információ, az alapvetően az adatközlőre van bízva, hogy milyen információt oszt meg ennek keretében az adóhatóságokkal. Az egyéb adatközlés keretében jellemzően előforduló információ lehet többek között, hogy milyen pénzügyi kimutatás adatai alapján készült az adatszolgáltatás (konszolidált beszámoló, vezetői információs rendszerből nyert adat), a társaság legfontosabb jellemzőinek a bemutatása, és a kimutatás készítése során alkalmazott árfolyam, hogy csak a szinte minden esetben előforduló adatokat említsük.

Az országonkénti jelentéstételi kötelezettség és annak teljesítése

Az országonkénti jelentést – amelyet a nemzetközi megállapodásoknak köszönhetően a legtöbb esetben elegendő egyetlen országban benyújtania a vállalatcsoportnak – főszabály szerint a multinacionális vállalatcsoport végső anyavállalata nyújtja be a működése szerinti állam adóhatóságához. Ugyanakkor bizonyos esetekben a végső anyavállalattól eltérő csoporttag is jogosult, illetve kötelezett lehet az országonkénti jelentés benyújtására. Jogosult akkor lehet a csoporttag, amennyiben a végső anyavállalat bármilyen okból kifolyólag kijelöli valamelyik csoporttagját az országonkénti jelentés benyújtására. Kötelezetté pedig akkor válhat a csoporttag az országonkénti jelentés benyújtására, amikor a multinacionális vállalatcsoport csoporttagjára valamilyen okból kifolyólag nem érkezik adat a végső anyavállalat – vagy adott esetben a kijelölt adatszolgáltató – részéről. Ezekben az esetekben a végső anyavállalattól eltérő csoporttagnak kell adatot szolgáltatnia a működése szerinti ország adóhivatalához.

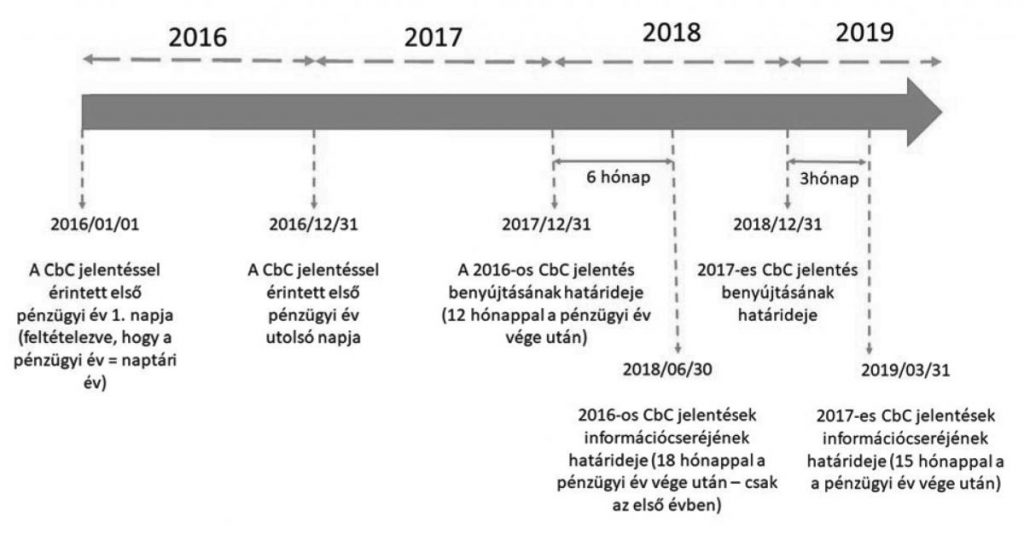

Nemzetközi szinten a multinacionális vállalatok számára az első év, amelyről jelentést kellett tenniük a 2016-os pénzügyi év volt3. Ezt követően folyamatosan, évről-évről jelentést kell tenniük a jelentéstételre kötelezett multinacionális vállalatoknak. Az országonkénti jelentést a pénzügyi évet követő év 12. hónap végéig meg kell megtennie az adatszolgáltatónak. Ezt követően első ízben legkésőbb a pénzügyi év utolsó napját követő 18 hónapon belül kellett, ezt követő adatszolgáltatások esetén pedig legkésőbb 15 hónapon belül kellett/kell az adóhatóságoknak kicserélniük egymás között az adatokat. Ez tehát egy Magyarországon adatszolgáltatásra kötelezett multinacionális vállalatcsoport számára azt jelentette, hogy amennyiben normál pénzügyi éves adózóról van szó, akkor 2017. december 31-ig kellett az országonkénti jelentést benyújtania a 2016-os pénzügyi évre vonatkozóan, amely jelentésben szerepelő adatokat a Nemzeti Adó- és Vámhivatal (a továbbiakban: NAV) 2018. június 30-ig volt köteles automatikus információcsere keretében megosz-tani az országonkénti jelentéssel érintett országok adóhivatalaival. Ugyanezen adózó a 2017-es pénzügyi évről 2018. december 31-ig volt köteles országonkénti jelentést benyújtani, amelyről a NAV 2019. március 31-ig volt köteles automatikus információcsere keretében adatokat szolgáltatni a jelentéssel érintett országok adóhivatalainak. Az információcsere keretében természetesen nemcsak adatot ad, hanem adatot is kap a magyar állami adóhatóság. Egy olyan adatszolgáltatásra kötelezett multinacionális vállalatcsoport esetében, amelynek van magyarországi csoporttagja, de az országonkénti jelentés nem Magyarországon kerül benyújtásra, a NAV automatikus információcsere keretében kap adatokat. Az információcserére vonatkozó határidők figyelembe vételével tehát ez azt jelenti, hogy egy Magyarországon működő csoporttag esetében a 2016-os pénzügyi év tekintetében 2018. június 30-ig, míg a 2017-es pénzügyi év tekintetében 2019. március 31-ig kellett adatokat kapnia a NAV-nak. Az országonkénti jelentések benyújtási határidejét, illetve a tagországok közötti automatikus információcserére nyitva álló határidőket jól szemlélteti az alábbi ábra.

Az országonkénti jelentés nemzetközi és hazai szabályozása

Az országonkénti jelentés bevezetése mellett, amely egyike az OECD/G20 BEPS projekt 4 minimum sztenderdjének, több, mint 100 ország kötelezte már el magát. A bevezetés különböző szinten áll az egyes országokban, valamint ezzel párhuzamosan folyamatosan nő azon országok száma, amelyek két-, vagy többoldalú szerződések kötésével mára lehetővé tették az adatszolgáltatások információcseréjét. A BEPS cselekvési tervének 13. akcióterve alapján fogadta el az Európai Unió a 2016/881/EU számú irányelvet, amely az országonkénti jelentésekre vonatkozó kötelező automatikus információcsere hatályát és feltételeit rögzíti, és minden tagállam számára kötelezővé tette a jelentéstételi kötelezettséget, valamint az automatikus információcserét. A hazai jogalkotásba több jogszabályon keresztül került átültetésre a nemzetközi szabályozás, aminek kapcsán elsődlegesen két jogszabályt érdemes említeni:

• az adó- és egyéb közterhekkel kapcsolatos nemzetközi közigazgatási együttműködés egyes szabályairól szóló 2013. évi XXXVII. törvényt, valamint

• az országonkénti jelentések cseréjéről szóló, illetékes hatóságok közötti multilaterális Megállapodás kihirdetéséről szóló 2017. évi XCI. törvényt.

A szabályozási kérdések kapcsán érdemes jelezni továbbá, hogy NAV honlapján a Közérdekű adatok/ Egyedi közzétételi lista/33. pontja alatt megtalálható az országonkénti jelentések automatikus megosztását előíró hatályos elismert megállapodások listája, amelyen feltüntetésre került az is, hogy az egyes államok illetve területek esetében a megállapodás melyik adatszolgáltatási pénzügyi évre terjed ki először.

Az országonkénti jelentés kapcsán egy magyar adózónak kétféle kötelezettsége merülhet fel. Egyrészt a már részletesen tárgyalt adatszolgáltatási kötelezettség, illetve a még nem említett bejelentési kötelezettség. A magyar szabályozás bevezette ugyanis a bejelentési kötelezettséget is, amelyet nemzetközi szinten nem kötelező alkalmazni, így vannak országok, ahol a magyar szabályozáshoz hasonló bejelentési kötelezettség létezik, és vannak országok, ahol ilyen kötelezettséggel nem találkozunk. A bejelentési kötelezettség lényegében minden olyan csoporttagnak minősülő adózót érint, amely olyan multinacionális vállalatcsoportba tartozik, amelynek adatszolgáltatási kötelezettsége van. A bejelentési kötelezettség keretében, amely maga is bevallásnak minősül, az adózónak azt kell bejelentenie, hogy a multinacionális vállalatcsoport melyik csoporttagja fog eleget tenni az adatszolgáltatási kötelezettségnek. A bejelentési kötelezettség a magyarországi végső anyavállalatokra is ugyanúgy vonatkozik. Az adózók a bejelentési kötelezettségüknek a megfelelő T201-es nyomtatványon, míg az adatszolgáltatási kötelezettségüknek a vonatkozó CBC nyomtatványon tudnak eleget tenni.

Az országonkénti jelentés jelentősége és jövője

Az országonkénti jelentések révén az adóhatóságok olyan információkhoz jutnak a multinacionális vállalatok globális tevékenységére vonatkozóan, amelyek korábban elérhetetlenek voltak az adóhatóságok számára. Ezen információk birtokában lehetőségük van az adóhatóságoknak, hogy jobban megértsék az egyes multinacionális vállalatcsoportok felépítését, működését, illetve megértsék az egyes csoporttagok szerepét a csoporton belül. Ez elsősorban egy a korábbinál hatékonyabb kockázatelemzésre ad lehetőséget, ahol könnyebben beazonosíthatóak azok a multinacionális vállalatcsoportok vagy csoporttagok, amelyek nagyobb kockázatot jelentenek a többinél, lehetővé téve ezáltal a rendelkezésre álló erőforrások hatékonyabb felhasználását. A nemzetközi és ennek nyomán a magyar szabályozás is kiemelt hangsúlyt fektet arra, hogy az országonkénti jelentések az adóhivatalok számára elsődlegesen kockázatelemzésre – beleértve ebbe a más jellegű BEPS kockázatok feltárását is – használhatók fel, továbbá gazdasági elemzésre, valamint statisztikai célokra. Ebből következik, amit nem lehet eléggé hangsúlyozni, hogy egy ellenőrzés keretében csupán az országonkénti jelentések adataira alapozva adó megállapítást nem lehet tenni, de az országonkénti jelentésből származó információk egy adóellenőrzés során természetesen felhasználhatóak.

Végezetül kiemelendő, hogy nemzetközi szinten folyamatosan zajlik az országonkénti jelentésekből származó adatok hasznosságának kiértékelése, és ezzel párhuzamosan magának az országonkénti jelentésnek a felülvizsgálata is várható a BEPS 2020-as felülvizsgálatának részeként.

1) A témába jó betekintést enged az OECD honlapján található: OECD/G20 Base Erosion and Profit Shifting Project Executive Summaries– 2015 Final Report nevet viselő dokumentum

2) Multinacionális vállalatcsoportnak azokat a vállaltcsoportokat tekintjük, amelyek két vagy több, különböző államban, illetve területen adóügyi illetőséggel rendelkező vállalkozásból állnak, vagy amelyek olyan vállalkozást foglalnak magukban, amely egy államban, illetve területen székhely szerinti adóügyi illetőséggel rendelkezik, és egy másik államban, illetve területen állandó telephelyen keresztül adóköteles üzleti tevékenységet végez.

3) Országonként eltérő, hogy mikortól vezették/vezetik be az országonkénti jelentéstételi kötelezettséget. Magyarország az elsők között, már a 2016-os pénzügyi évre vonatkozóan bevezette.