Az online pénztárgépekre történő átállás folyamatának áttekintése – az ötlettől a véghatáridőig

✎ Dr. Baté Zsuzsanna

Az ötlet felmerülését követő nem egészen két év elteltével (pontosan 22 hónapot követően), 2014. szeptember 1-jével az online pénztárgépekre történő átállás valódi mérföldkövéhez ér. A 2012. októberi 1457/2012. (X. 19.) Korm. határozat tartalmazta a döntést, hogy meg kell teremteni a pénztárgépek állami adóhatósággal történő összeköttetését, és a 24/2014. (VII. 31.) NGM rendelet alapján 2014. augusztus 31-ét követően – főszabály szerint – hagyományos pénztárgép már nem használható, úgy hogy 2014. augusztus közepén már több mint 155 ezer online pénztárgép működik az országban, vagyis lassan már minden üzletben azzal kell hogy találkozzunk.

Jelen cikk célja, hogy rövid áttekintést adjon az elmúlt majd két év folyamatairól, az átállás eredményeiről és azzal kapcsolatos elvárásokról.

Az „ötlettől” a megvalósulásig

Érdemes röviden áttekinteni – kivételesen nem a jogszabályi változások, hanem a történések mentén – ennek a közel két évnek a történetét.

A bevezetőben hivatkozott kormánydöntést követően – mintegy az átállás nulladik stádiumaként – megkezdődött a szükséges jogszabályi környezet kialakítása, egyrészt a garanciális elemeket is tartalmazó törvényi keret, másrészt a részletszabályokat illetően miniszteri rendelet szintjén. A kormányhatározat csupán annyit tartalmazott, hogy meg kell vizsgálni és elő kell készíteni a pénztárgépek állami adóhatósággal történő összekötésének megvalósításához szükséges javaslatokat. Akkor már több európai országban volt különböző működő, pontosabban bevezetett megoldás, amelyek átvételével viszonylag gyorsan megoldható lett volna a feladat, ugyanakkor eddigre ezeknek a megoldásoknak a gyenge pontjai is felszínre kerültek, így a máshol működő szabályozás és technikai megvalósítás egyszerű átvétele nem jelenthetett valós, felelősségteljesen vállalható alternatívát. Ehelyett egy újszerű, az Európában alkalmazott hasonló megoldásoktól eltérő – de arra alapjaiban építő, azonban azok hibáit kiküszöbölni törekvő – műszaki megoldás öltött testet a miniszteri rendeletben. Ez az a bizonyos adóügyi ellenőrző egység, amely nem csak az adatok adóhatósághoz történő továbbítását biztosítja, de valamennyi pénztárgépen keletkezett adat megmásíthatatlan rögzítését és tárolását is. A műszaki paramétereket is tartalmazó szabályozás 2013. február 15-én került kihirdetésre.

Ahogy arra az előzőekben utaltam, a szabályozás egy új műszaki eszköz „létrehozását” igényelte a piac oldalán, és ennek hasznosítását lehetővé tevő fejlesztéseket az adóhatóság oldalán. A szabályozás első tervezete 2012. év végén vált megismerhetővé, ekkor kezdődhetett meg a gondolkodás a megvalósítást illetően, de természetesen a 2013. februári szabályozás volt az, amely mentén a fejlesztés valóban megindulhatott. Az első engedélyeket a Magyar Kereskedelmi Engedélyezési Hivatal 2013. július 11-én adta ki, és azóta az újabbnál újabb típusok megjelenése, az engedély módosítások/kiterjesztések kiadása folyamatos. 2014. augusztus 15-ig 136 pénztárgéptípus engedélyezésére került sor, az első 18 engedély 2013. szeptember végéig került kiadásra, mind ún. kiskasszára (nem számítógép alapú pénztárgép), majd az év végéig újabb 48 típus, amelyből 36 engedély decemberi volt, köztük számos kiskereskedelmi lánc részére fejlesztett modell. 2014. első negyedévében 33, a második negyedévben pedig újabb 22 típus engedélyezésére került sor.1

Az első engedélyek kiadását követően 2013. szeptemberében került sor az első online pénztárgép üzembe helyezésére, és az év végéig hónapról hónapra egyre nőtt a bekötött pénztárgépek száma. 2013. október végéig 92, november végéig 1158, míg az év végével már több mint 15 ezer online pénztárgép működött az országban.

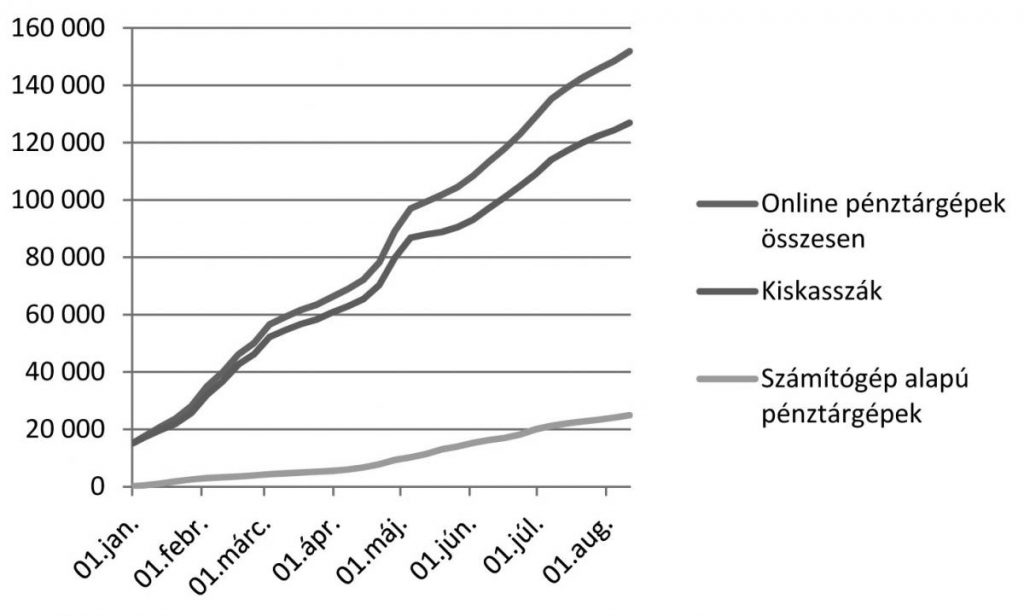

Az online pénztárgépek tömeges gyártása és üzembe állítása 2014 év elejétől volt megfigyelhető (a 2013. decemberében indult folyamat kiteljesedéseként). Az alábbi grafikonokon jól látszik, hogy az év elejétől milyen ütembe nőtt hetente az adóhatósággal online összeköttetésben álló pénztárgépek száma.

A fenti ábra az év elejétől üzembe helyezett összes online pénztárgépet mutatja, látható, hogy míg az ún. kiskasszák száma már az év elejétől (pontosabban 2013. decemberétől) folyamatosan nőtt, addig a számítógép alapú pénztárgépek száma április-május környékén kezdett ugrásszerűen nőni, április végétől a heti üzembe helyezések száma megduplázódott az év első negyedéhez képest.

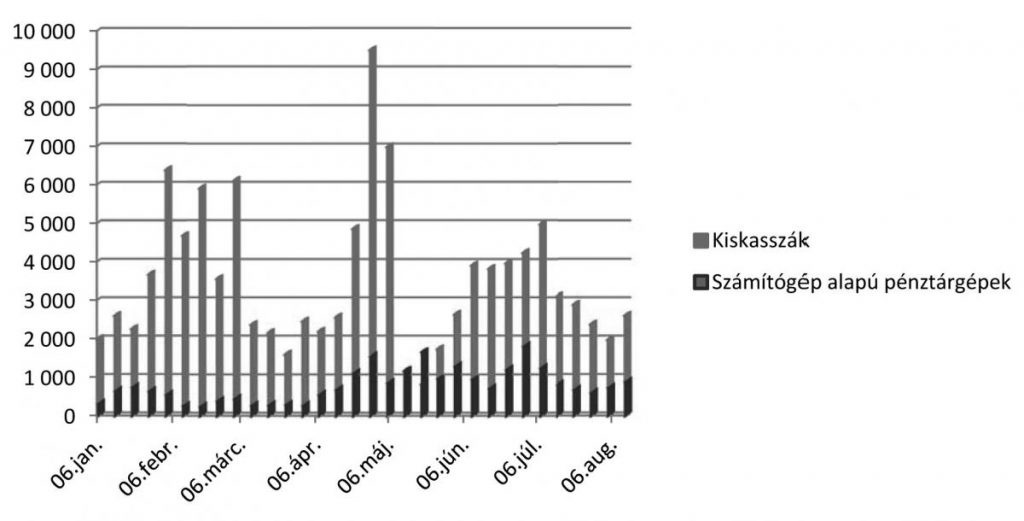

A fenti ábrán a hetente üzembe helyezett pénztárgépek száma – a piac teljesítőképességén túl – jól mutatja a különböző határidők jelentőségét. A pénztárgépek beszerzéséhez nyújtott 50 ezer forintos állami támogatás igénybevételének feltétele ugyanis a pénztárgép meghatározott időpontig (január 31., február 28., illetve április 30.) történő üzembe helyezése volt, így nem meglepő, hogy a február vége, de különösen az április vége kiugró teljesítményt hozott, a határidőhöz közeledve napi többezres üzembe helyezéssel.

A fenti folyamat zárásaként érkezünk el 2014. augusztus 31-hez, amely főszabály szerint a hagyományos pénztárgépek használatának végét jelenti. Kérdésként merülhet fel, hogy miben lesz más ez a véghatáridő, mint az online pénztárgépekre történő átállás kapcsán megjelent korábbi határidők. Elmondható, hogy több körülmény szól amellett, hogy valóban nem lesz szükség további haladékra. Már a véghatáridőt meghatározó jogszabály kihirdetésének napján több mint 147 ezer online pénztárgép működött. Nincs ugyan arra vonatkozó hiteles adat, hogy hány pénztárgép lecserélése szükséges2, az ugyanakkor elmondható, hogy a rendelkezésre álló adatok (forgalmazói adatszolgáltatás, megrendelési információk) alapján megközelítők szerint 130-150 ezerre becsülhető a szükséges kiskasszák száma, és – figyelemmel a kötelező adatszolgáltatással érintett elektronikus naplós pénztárgépek számára – 20 ezer körülire a számítógép alapú pénztárgépek száma, így összesen 150-170 ezer online pénztárgép bekötése volt várható. Figyelemmel arra, hogy két héttel a határidő leteltét megelőzően már több mint 155 ezer online pénztárgépet helyeztek üzembe, továbbá arra, hogy július közepétől augusztus közepéig megközelítőleg átlagosan napi közel 500 pénztárgépet helyeztek üzembe, és ismerve azt, hogy 2014. április 30-i héten több mint 11 ezer üzembe helyezésre került sor, várhatóan nem okoz nehézséget, fennakadást a jogszabályi határidő.

Amellett, hogy az online pénztárgépekre történő átálláshoz természetesen elsődleges feltétel volt a jogszabályi követelményeknek megfelelő eszközök kifejlesztése és legyártása, nem lehet figyelmen kívül hagyni a NAV-nak az átállást alapjaiban támogató, azt elősegítő, és az átállás minden fázisában megjelenő tevékenységét sem.

• Már az online pénztárgépek fejlesztésében is jelentős szerep hárult a NAV-ra, hiszen a kifejlesztett és működtetett tesztkörnyezet, és az azon keresztül megvalósuló támogatás jelentős támogatást nyújtott a gyártók számára.

• A tájékoztató tevékenység minden érintetti kör számára segítséget jelentett, úgy az üzemeltetőknek, mint a forgalmazóknak (gyártóknak), illetve a szervizeknek. A honlapon több száz internetes tartalmat jelentetett meg a NAV tájékoztatók, közlemények, kérdés-válaszok formájában, és többezer egyedi írásbeli tájékoztatást nyújtott.

• Megfelelő kontrollmechanizmus nélkül nyilvánvalóan minden átállás lassabb és nehézkesebb, így említést kell tenni az ellenőrzések átállást támogató hatásáról. A folyamat első felében – 2013. év végéig mindenképp, de a 2014. év első hónapjaiban is – az ellenőrzések célja az volt, hogy az érintettek tisztában legyenek a jogszabályi kötelezettségeikkel és megkapjanak minden segítséget annak teljesítéséhez. Az ellenőrzések során így elsősorban a regisztrációs kód, majd a megrendelés meglétét, egyéb jogszabályi kötelezettségek teljesítését vizsgálták a revizorok, és mulasztás esetén – határidő tűzésével – felhívták az érintettet a teljesítésre. A cél ebben a fázisban nem a szankcionálás volt, így jellemzően csak a tudatos, az átállást nyilvánvalóan szándékosan hátráltató adózói magatartások vontak maguk után negatív következményt. Természetesen az idő előrehaladtával egyre kevésbé lehet vétlen mulasztásra hivatkozni, így az ellenőrzések hangsúlya is megváltozott, az online pénztárgépek elterjedésével az elsődleges feladattá a rendelkezésre álló adatok hasznosítása, és a hagyományos pénztárgépet használók tudatos mulasztásainak szigorú és következetes szankcionálása lett.

• Érdemes említést tenni továbbá egy, az átállás folyamatába ékelődő feladatról. 2014. februárjában született döntés arról, hogy az átállás meggyorsítása érdekében az állam támogatás formájában segítséget nyújt azoknak, akik visszavont forgalmazási engedélyű pénztárgépet rendeltek, és arra előleget is fizettek, illetve azoknak, akik a megrendelt pénztárgépek vételárával „eltűnő” cégtől vásároltak pénztárgépet. Ami miatt ki kell emelni ezt a körülményt az az, hogy az adóhatóságnak a támogatás kifizetése érdekében közel 70 ezer egyedi ügyben kellett eljárnia (a kérelmet elbírálni, szükség szerint a tényállást tisztázni és határozatot hozni) rendkívül rövid idő alatt, mindezt természetesen az egyéb jogszabály által előírt kötelezően ellátandó feladatok ellátása mellett.

A 24/2014. NGM rendelet által hozott változások

A hatályos jogszabályi előírások alapján 2014. szeptember 1-jétől hagyományos pénztárgépet már csak két jól körülhatárolható esetkörben lehet használni.

1. Amennyiben az adózó pénztárgéphasználatra nem kötelezett, de saját döntése szerint pénztárgépet használ (ebbe a kategóriába sorolandó többek között a vásári, piaci érékesítés is), úgy év végéig még használhatja hagyományos pénztárgépét.

2. Abban az esetben, ha az adózó részére már üzembe helyeztek online pénztárgépet, de az meghibásodott és a szerviz cserepénztárgépet nem tudott biztosítani, úgy – 2014. december 31-ig – a javítás ideje alatt, illetve új online pénztárgép üzembe helyezéséig az adózó használhat hagyományos pénztárgépet. Fontos azonban kiemelni, hogy kizárólag több feltétel együttes teljesítése esetén tekinthető ebben az esetben a hagyományos pénztárgép használata jogszerűnek:

a) online pénztárgépet már üzembe helyeztek az adott pénzátvételi helyen (tehát önmagában az, hogy az adózónak valamely üzletébe már üzembe helyeztek pénztárgépet és az elromlott, nem jelent „mentesülést” más üzletei tekintetében),

b) a fenti pénztárgép meghibásodik,

c) a szerviz nem tud cserepénztárgépet biztosítani,

d) a szerviz a cserepénztárgép hiányát rögzíti a pénztárgépnaplóban,

e) nincs más olyan pénzátvételi hely, ahol a fizetések lebonyolítása aránytalan nehézség nélkül megoldható lenne,

f) az üzemeltető a pénztárgép meghibásodását, illetve a szerviz megkeresését követően a bejelentés szerviz által adott egyedi sorszámát, illetve annak tényét, hogy a szerviztől javítást vagy új pénztárgép üzembe helyezését kérte, a pénztárgépnaplóba – haladéktalanul – bejegyezte,

g) a műszerész a pénztárgép javítási célú elszállítását a pénztárgépnaplóba bejegyezte.

Bármelyik feltétel hiánya esetén az adózó a pénztárgép használatával kapcsolatos jogszabályi előírások megsértése esetére irányadó szankció kiszabását kockáztatja.

A fentiek alapján és az ott meghatározott szűk kivételtől eltekintve 2014. szeptember 1-től a pénztárgéphasználatra kötelezett adózó már csak online pénztárgéppel tehet eleget nyugtaadási kötelezettségének (kivéve természetesen, ha az adózó úgy dönt, hogy minden esetben számlát állít ki és ezt a tényt az adóhatóság felé szabályszerűen bejelentette, továbbá – amennyiben erre kötelezett – a heti adatszolgáltatási kötelezettségét is teljesíti). Az adóhatóság egy ellenőrzés során már nem fogadja el a pénztárgépre leadott megrendelést, forgalmazói visszaigazolást, de azt sem, ha az adózónak van ugyan beüzemelt online pénztárgépe, de az – a meghibásodás kivételével – nincs a helyszínen, kizárólag a helyszínen beüzemelt és működtetett online pénztárgép fogadható el. Korábban, különösen a támogatás igénybevételének feltételéül szabott február 28-i, illetve április 30-i időponthoz kapcsolódóan, sok esetben fordult elő, hogy az adózó részére az üzembe helyezés ugyan megtörtént, de a pénztárgép nem került a működés helyszínére el-, illetve kiszállításra. Ez a körülmény a jövőben nem vehető az adózó javára figyelembe, vagyis ebben az esetben sem jogosult az adózó hagyományos pénztárgépét 2014. augusztus 31-ét követően használni.

Kiemelést érdemel, hogy a 2014. augusztus 1-jétől hatályos rendelkezés értelmében, amennyiben az adózó részére az online pénztárgép üzembe helyezésre került, úgy az eladótérből köteles eltávolítani a hagyományos pénztárgépet, vagyis azt nem lehet se a pulton, se a pult alatt, se más helyen az eladótérben tárolni. Nem az a lényeges az előírás szempontjából, hogy a vásárlók láthatják-e a hagyományos pénztárgépet, hanem az, hogy annak használatának az esélye se álljon fenn. Természetesen amennyiben az online pénztárgép meghibásodása esetén a fent ismertetett feltételek fennállnak, a hagyományos pénztárgép átmenetileg ismételten visszakerülhet az eladótérbe, de csak a jogszabályi feltételek maradéktalan teljesítése esetén. Fel kell hívni a figyelmet arra, hogy ennek az előírásnak a megsértése, vagyis a hagyományos pénztárgép eladótérben „felejtése” – mint pénztárgép üzemeltetésével összefüggő, jogszabályban meghatározott kötelezettség megszegése – már önmagában is megalapozza a szankció alkalmazását. A jogszabályi előírás alapja, hogy sokszor lehet azzal találkozni, hogy annak ellenére, hogy az adózónak van online pénztárgépe, esetleg az a helyszínen meg is található, az adózó nem vagy nem kizárólag azt használja a bizonylatolás teljesítése érdekében, ami nyilvánvalóan visszaélésre ad okot és – figyelemmel a hagyományos pénztárgépek manipulálhatóságára – felveti a bevétel eltitkolás gyanúját.

A NAV 2013 november közepétől külön felületet biztosított az online pénztárgépre vonatkozó megrendelés leadásához és közvetlenül a forgalmazóhoz történő továbbításához. Figyelemmel arra, hogy a piaci keresletet a kínálat teljeskörűen képes lefedni, és így a jogszabály-módosítás megszüntette a felület kötelező alkalmazásának kötelezettségét, továbbá arra, hogy az átállás végső szakaszában a felület fenntartása már nem indokolt, így a NAV a felületet két lépésben megszünteti. Mindez azt jelenti, hogy augusztus 15-től megrendelést nem lehet leadni – így a megrendelés módosítását sem lehet kezdeményezni –, és a felület augusztus 31-ét követően már nem lesz elérhető.

Az online pénztárgép adóhatósági szemmel

Az online pénztárgép bevezetésének, pontosabban a pénztárgépek adóhatósággal történő összeköttetése megteremtésének nem titkolt célja volt a pénztárgépekkel elkövetett visszaélések visszaszorításán túl a költségvetési bevételek növelése, az adórés csökkentése, a gazdaság fehérítése. Az adóelkerülő magatartások visszaszorítása, az ilyen magatartásokkal szembeni fellépés eszközrendszerének erősítése évről évre a jogszabályalkotás középpontjába kerül, de az értékesítésből származó bevételek regisztrálása körében elkövetett jogsértések tekintetében valóban hatékony, átütő eredményt elérő jogszabályi intézkedés bevezetésére korábban nem került sor. Nem szólva itt az intézkedés költségvetésre gyakorolt – egyébként pozitív – hatásáról, ki kell emelni, hogy már a gyakorlati tapasztalatok tükrében ki lehet jelenteni, hogy ez esetben nem csak papíron tűnik hatékonynak a bevezetett intézkedés. Fontos kiemelni, hogy nem önmagában a pénztárgépek adóhatósággal történő összeköttetésének megvalósítása, hanem az online pénztárgép – jogszabályban körülírt – kialakítása, maga a műszaki megoldás az, amely az eszköz hatékonyságát biztosítja.

Nem tekinthető újdonságnak, hogy a modern technológiát, az informatikai lehetőségeket használja ki az adóhatóság a költségvetési bevételek védelme érdekében, hiszen az elektronikus bevallás bevezetése és elterjesztése, a kockázatkezelési és kiválasztási rendszerek működtetése és fejlesztése, a különböző elektronikus adatszolgáltatások is ebbe a körbe tartoznak. Ami az online pénztárgépek sajátosságát, és ezzel újszerű alkalmazási módjának alapját adja, az az, hogy közvetlen bepillantást enged az adózó gazdasági tevékenységébe, nincs szűrő, közvetítő elem ami torzítja az adatokat, és ami talán a legfontosabb, nem utólagos információról van szó, hanem folyamatában, valósidejű rögzítéssel teszi lehetővé a kontrollt. Azzal, hogy az online pénztárgép minden, a pénztárgépen végzett műveletet azonnal rögzít (tehát nem csak a nyugta kiállítását, de a nyugta megszakítását, a tételtörlést stb.), a gazdasági tevékenység nemcsak körvonalazódik, hanem szinte teljes valójában az adóhatóság elé tárul. Fontos, hogy nem csak az az információ, amit a pénztárgép adataiból látunk, hanem az is, amit az adózó nem enged láttatni (pl. nem rögzített értékesítés), de egyéb információk alapján egyértelműen azonosítható.

Az adatok felhasználásának a lehetősége szinte határtalan. Egyrészt a pénztárgép adatai már önmagukban is közvetlenül hasznosulnak az ellenőrzések során, másrészt az adóhatóság rendelkezésére álló más adatokkal való összevetése révén is jelentős segítséget jelent. Ez utóbbi körben nyilvánvalóan a legkézenfekvőbb az online pénztárgépben rögzített bevételi adatok összevetése az adózó bevallásaival, vizsgálható, hogy az értékesítés volumene az adózó által bejelentett foglalkoztatottak létszámával arányban áll-e, a pénztárgép üzemeltetési helye telephelyként bejelentésre került-e stb. De ezeknél sokkal összetettebb, több adózó adatainak egyidejű összevetéséből, kockázatkezelésével, mintázatok keresésével és az azoktól való eltérések értékelésével feltárhatók azok a körülmények, amelyek az ellenőrzések szükségességét mutatják. Ezzel a kockázatkezelési tevékenység pontosabbá válik, vagyis az adóhatóság ellenőrzési kapacitását oda tudja koncentrálni, ahol valóban jogsértést követnek el, de ezen túlmenően a pénztárgép révén pontos információk is rendelkezésre állnak az ellenőrzés megállapításainak a megalapozásához.

Ami a pénztárgép adatainak közvetlen hasznosítását illeti, vagyis az, hogy már nem csak a kiállított nyugta adattartalma, illetve esetlegesen a pénztárgép kontrollszalagja áll utólag rendelkezésre, hanem a pénztárgépben rögzített adatok és a pénztárgép számos műszaki adata valósidőben rögzítetten és biztosítottan nem megváltoztathatóan, jelentősen kiszélesítették az adóhatóság lehetőségeit. A pénztárgépről érkező adatok felhasználását támogató rendszer akár az ellenőrzés helyszínén, akár az adóhivatal helyiségében az ellenőrzésre történő felkészülés keretében lehetővé teszi, hogy vizsgáljuk például az egy nap alatt vagy a nap valamely időszakában kibocsátott bizonylatok számát, és ha azt látjuk, hogy a nyár legmelegebb napján egy fagylaltozó forgalma alacsony, különösen ha más fagylaltozókétól jelentősen elmarad, az mindenképpen komoly gyanúra ad okot. De azt is nehezen tudja az adózó kimagyarázni, ha a nyilvánvalóan magas vásárlószám mellett a revizorok által kapott nyugta sorszáma alacsony. Vizsgálható az adózó bizonylattal kísért értékesítéséből kirajzolódó forgalmának a mintázata is, amiből látható, hogy mikor „érdemes” próbavásárlást folytatni. A forgalomszámlálás előtt is új lehetőségek nyílnak meg, hiszen komoly magyarázkodásra lesz szüksége az adózónak, ha egy forgalomszámlás során rögzítettek akár mértékében, akár mintázatában eltérnek más napok hasonló időszaki adataitól, de egy forgalomszámlás más, hasonló tevékenységű üzletek vizsgálatánál is kiindulópontként szolgálhat. Az a tény, hogy az adózónak rögzítenie kell a nyitó készpénzállományt, és ezt követően minden pénzmozgást bizonylatolnia kell (így többek között a váltópénz betételét is) és az értékesítés során a fizetés módja (készpénz, bankkártya, egyéb) is eltárolásra kerül, így egy rovancs alkalmával a készpénzállomány és a rögzített értékesítések eltérése azonnal láthatóvá válik. A példákat még hosszasan lehetne sorolni, és ami a legfontosabb, hogy ezek nem elméleti, csak papíron létező példák, hanem a gyakorlatban kipróbált, kifejlesztett, és nagy eredményességgel alkalmazott lehetőségek.

Végezetül meg kell említeni, hogy az online pénztárgép nem csak az adóhatóság számára tökéletes eszköz az adózók gazdálkodásának ellenőrzéséhez, de az adózónak is segítséget nyújt vállalkozási tevékenységének nyomon követéséhez, esetlegesen az alkalmazottak kontrollálásához. Volt már, hogy az adóhatóság buktatta le a zsebre dolgozó alkalmazottakat, akik – a főnök távollétében – jellemzően nem adtak nyugtát és a bevételt is „zsebre tették”. Ahogy erre az adóhatóság a pénztárgép adatai alapján felfigyelt, az adózó is felfigyelhetett volna, sőt pontosan ismerve az üzletmenetet szinte biztosan tudhatta volna hol és milyen mértékben károsították meg. A pénztárgépben rögzített adatok ugyanis az adózó számára is kinyerhetők, közvetlenül felhasználhatók a könyveléshez, és akár hasonló kontrolltevékenységhez is.

1) Forrás: http://mkeh.gov.hu/

2) Igaz ugyan, hogy a pénztárgépek üzembe helyezéséről és használatból való kivonásukról (selejtezésről) korábban is kellett volna adatot szolgáltatnia az üzemeltetőnek vagy a szerviznek, de ezeket a kötelezettségüket az érintettek nagyon sokszor elmulasztották, így a rendelkezésre álló adatok nem mutatnak hiteles képet. Ez a helyzet az új rendszer bevezetésével alapjaiban változik meg, hiszen az online pénztárgép üzembe helyezése a NAV szervere segítségével valósul meg, ezzel és az online adatkapcsolattal az eszközök nyomon követése teljeskörűen biztosított.